|

Разделы

Сейчас обсуждают

|

Обзор Сбербанк (SBER) прогноз курса стоимости акции. Инвестиция в банк номер один

25 окт 2022 14:15:16

Рынок акций

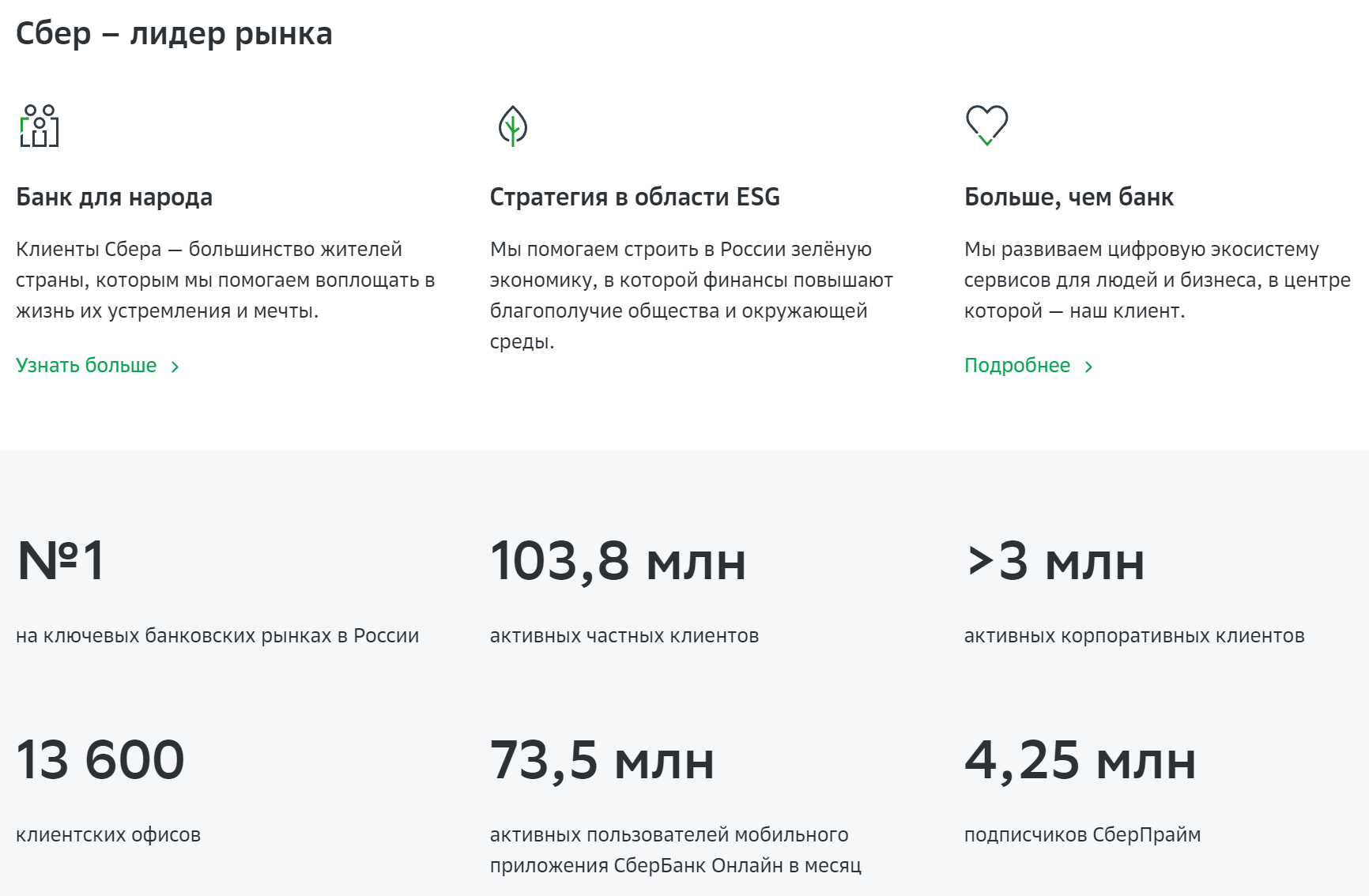

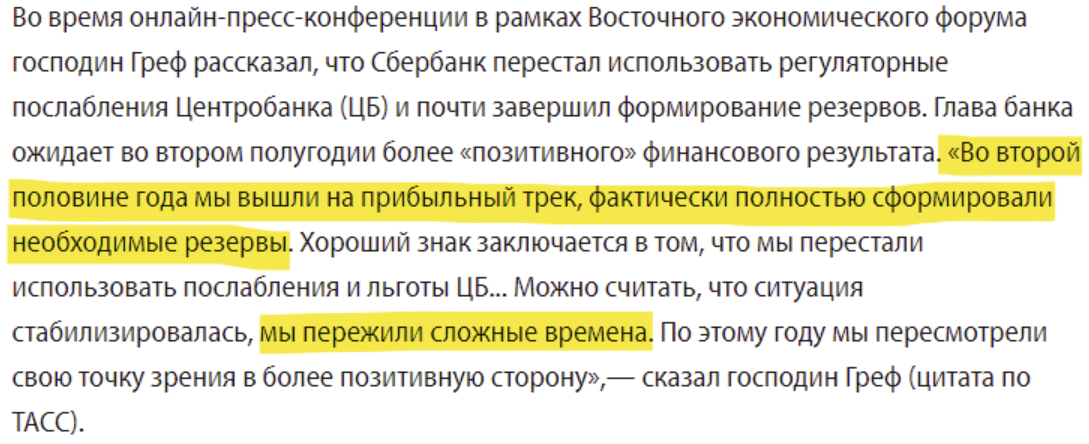

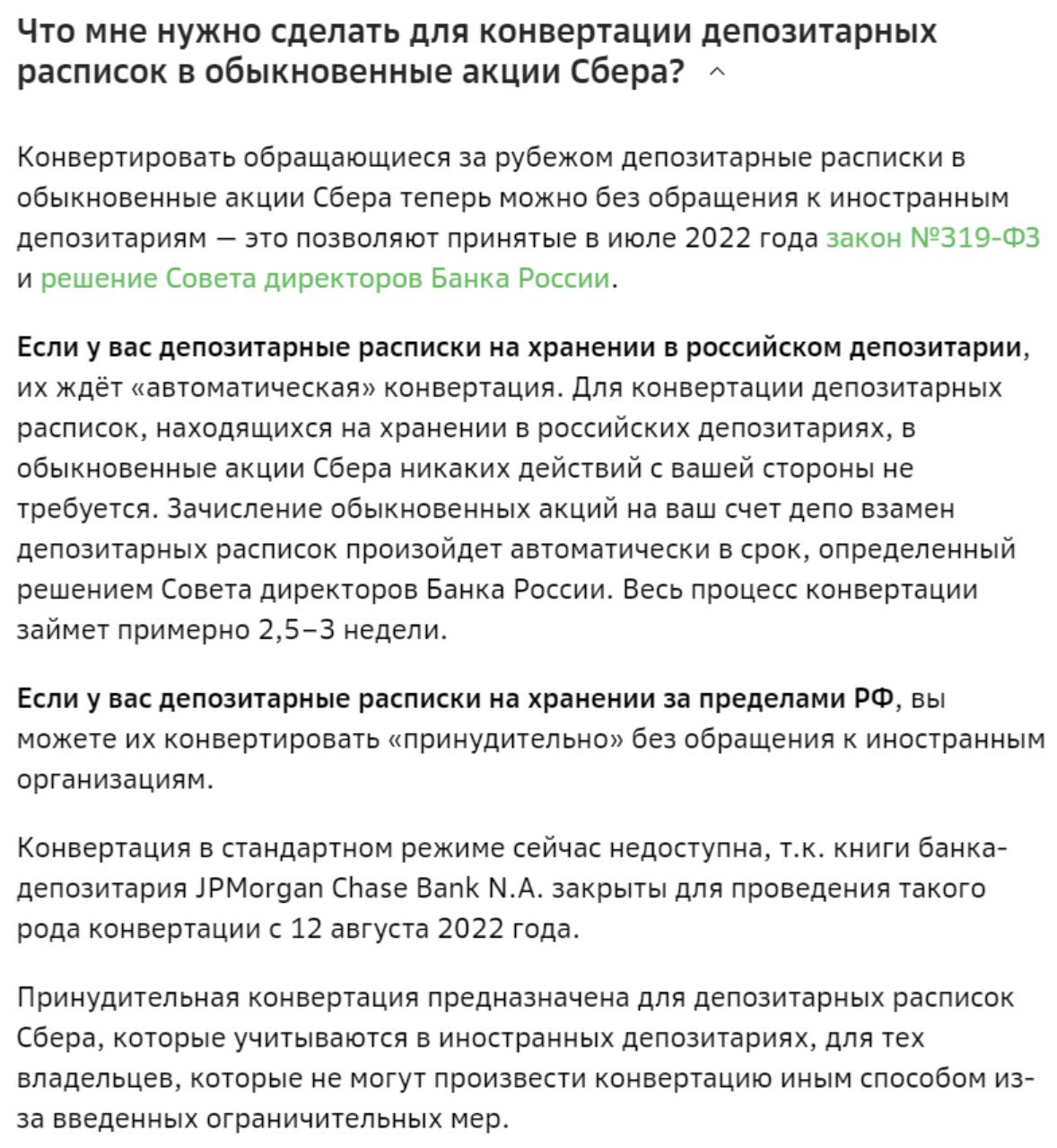

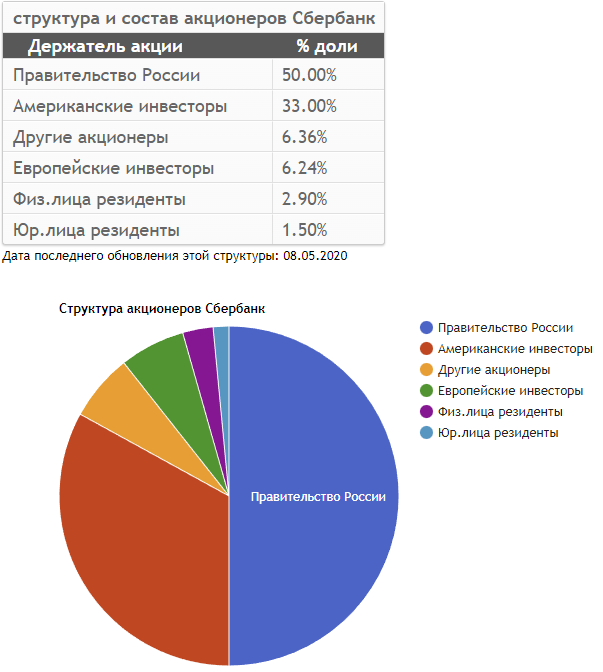

СберБанк — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. Компания работает как коммерческий банк и предоставляет услуги частным и корпоративным клиентам. Предложения для частных клиентов включают вклады, выпуск кредитных карт, денежные переводы, депозитарные ячейки, потребительские кредиты, ипотеку, коммунальные платежи, интернет-банкинг, паевые инвестиционные фонды и др. Портфель корпоративных продуктов включает корпоративные кредиты, управление активами, зарплатные проекты, лизинг, интернет-банкинг, расчетно-кассовое обслуживание и др. Кроме того, Сбер предлагает широкий спектр услуг финансовым учреждениям, таких как корреспондентские счета, депозитарные услуги, межбанковское кредитование.  Технический анализ Сбербанк (SBER)У нас с Вами долгосрочная инвестиция в компанию Сбер (SBER: РУ фонда). Первый вход был на уровне 133 руб. Заходили 26 июля, об этом был пост на нашем телеграм канале.  На фоне плохих новостей по политической ситуации в стране (события напрямую никак не связаны с компанией Сбер), акция хорошо просела. Это дало возможность сделать второй вход по более выгодной цене: 113 руб (18 октября 2022).  Средняя получилась 123 руб. Тейк профиты: Обновление от 24 января 2023:  11 января 2023 года достигли первой цели, взяли прибыль в размере +20%. Большинство аналитиков рекомендуют Сбер как одну из лучших акций на 2023 год. По отчетности видно, что банк вернулся на свой старый уровень прибыли (около 1.2 трлн. рублей в год). Возможно, будет выплата дивидендов, даже двойных, потому что в прошлом году их не было. Возможный размер дивов: 7-17%. Ждем новостей от компании. Обновление от 7 февраля 2023:  Вчера 6 февраля 2023 года достигли второй цели, взяли прибыль в размере +34%. По Сберу остается все отлично, ожидания рынка следующие: Из внутренних историй интересным остаётся инвестиционный кейс финансового сектора, а именно СберБанка SBER. Банк вышел на прибыль и может вернуться к выплате дивидендов в 2023 году, точнее даже выплатить нераспределённую прибыль за 2021 год и 2022 годы. Дивиденды банка сейчас необходимы для пополнения бюджета. Обновление от 17 марта 2023:  Сегодня 17 марта 2023 года достигли третьей цели, взяли прибыль в размере +47%. Как и ранее по Сберу остается все отлично, тем более на фоне такой новости: Сбер рекомендовал рекордные дивиденды в размере 25 рублей на акцию, направил на выплаты 545 млрд рублей. Рекордная сумма. Обновление от 21 марта 2023:  Это не Сбербанк, это какая-то Тесла. Спустя пару рабочих дней закрываем еще одну цель. На этот раз в 65%. Учитывая, скорость движения цены, из за объявленного рекордного размера дивидендов, последнюю пятую цель делим на три. Стало семь тейков. Обновление от 11 апреля 2023:  Рост актива продолжается в предвкушении исторически высоких дивидендов в размере 25 рублей на акцию. Пятая цель достигнута, а оставшиеся две в ближайшее время могут быть также успешно взяты. В долгосрочной перспективе данный актив представляет собой многообещающую инвестицию с потенциалом сохранения высокой дивидендной доходности в будущем. Можем рекомендовать удерживать позицию даже без продаж. Но это на ваше усмотрение. По мере развития ситуации информацию будем обновлять здесь (обзор и комментарии), и быстрее всего на нашем телеграм канале: BitStat. На написание не требуется много времени (телефон всегда под рукой), а также сразу придет уведомление от мессенджера. Прогноз курса акций Сбербанк (SBER) от аналитиковЧасть аналитиков в компанию верят, дают прогнозы на рост. Ждут акцию в среднем на уровне 188 рублей (+53% от нашей с Вами точки входа). Отмечают, что компания не сможет выплатить дивиденды, но пик кризиса пройден.    Что от акции ждет розница. Если верить новостям, сейчас на российском рынке преобладают физики.  На чем зарабатываетСогласно Постановлению Правительства Российской Федерации №351 от 12.03.2022 г., Постановлению Правительства Российской Федерации №586 от 05.04.2022 и Информационному письму Банка России №ИН-02-28/59 от 22.04.2022 ПАО Сбербанк не раскрывает частично или в полном объёме информацию, подлежащую раскрытию. Запрет введен с целью избежать санкционных рисков. Теперь он действует до конца 2022 года. Не исключено, что в следующем году регулятор вновь его продлит. В таких условиях у инвесторов нет актуальной информации о финансовом состоянии банков, поэтому они вынуждены принимать решения на основе косвенных фактов и данных.  Сбер, как и все остальные коммерческие банки, зарабатывает на том, что выдает кредиты по более высоким ставкам, чем принимает депозиты. На конец 2021-го розничный кредитный портфель представлял 27,7% активов Сбера (42% в общем кредитном портфеле банка). В марте, в самом начале кризиса, Банк России повысил ключевую ставку до 20%, чтобы поддержать ликвидность банковской системы и предотвратить отток клиентов. В этот период ставки по новым депозитам были намного выше, чем по имеющимся кредитам. Поэтому розничные сегменты банков, в том числе Сбера, скорее всего, понесли убытки. Эти убытки могли быть частично компенсированы более высокими чистыми комиссионными доходами. Однако официальных подтверждений этому нет. В мае-июне объем розничных кредитов в России снижался, но к началу августа подрос и был уже чуть выше (на 0,3%), чем на начало марта. По данным Интерфакса, за 9 месяцев 2022-го объем розничных кредитов Сбера вырос на 7,3% год к году. Менеджмент банка тоже говорил о том, что потребительское кредитование восстановится до уровней 2021 года уже к концу 2022-го. Механизм заработка в корпоративном сегменте точно такой же: банки предоставляют компаниям кредиты по более высоким ставкам, чем по депозитам, и маржу забирают себе. Ставки по депозитам для компаний следовали тому же тренду, что и для физлиц. А вот корпоративный кредитный портфель пострадал сильнее, чем розничный, и до сих пор не восстановился до предкризисного уровня. На начало августа он был на 5,3% ниже, чем до кризиса. Большие потери корпоративного сегмента связаны с уходом или приостановкой деятельности иностранных компаний, а также со сворачиванием инвестпрограмм и включением некоторых корпоративных клиентов в санкционные списки. Дальнейшие перспективыКак говорил Герман Греф ещё на ПМЭФ (Петербургский международный экономический форум), Сбер со второго полугодия уже начал деятельность с чистого листа. По сути, все убытки сформированы в первом полугодии, дальше только прибыль.  Отдельным краткосрочным риском видится распродажа нерезидентами расконвертированных расписок. Доля разблокированных АДР ничтожно мала. Все основные держатели АДР остаются заблокированными. Поэтому пока давления продавцов не должно быть, либо оно будет низким. Выкуп долей иностранцев Минфином за счет средств ФНБ не рассматривается.  Новость от 20 октября 2022. С банковским сектором не так плохо, как ожидалось.  Как повлияли санкцииСбербанк, как и другой крупный банк ВТБ, уже столкнулся с серьезными санкционными ограничениями, попав в SDN-список США. Дополнительное негативное влияние оказывает и экономический спад в России, который ожидается и в этом году, и в следующем. Сбер активно продает свои зарубежные подразделения и доли в дочерних банках в Казахстане и Швейцарии. По словам менеджмента, активы проданы на приемлемых условиях. Но мы уверены, что они проданы с убытком из-за санкционного дисконта. Совместное предприятие Сбера и VK — O2O — тоже претерпело изменения. Сначала закрылся агрегатор такси Ситимобил. Затем, в августе, VK вышла из совместного предприятия, забрав себе сервис доставки еды Delivery Club, который затем передала Яндексу. В итоге с O2O остался только Сбер. Банк передал мажоритарную долю консорциуму независимых инвесторов, но этот актив, скорее всего, продолжит приносить убытки банку. Несмотря на выход VK из O2O, менеджмент Сбера сообщил о продолжении сотрудничества с VK. В рамках своей экосистемы Сбер также успел продать онлайн-кинотеатр Okko, стриминговый сервис Zvooq, а также SberCloud и Центр речевых технологий (ЦРТ). А еще в августе СМИ писали о том, что Сбер может продать разработчика смарт-девайсов SberDevices. Из-за санкций мобильные приложения этих сервисов оказались под угрозой удаления из App Store и Google Play. С одной стороны, активы неприбыльные и, продав их, Сбер может оптимизировать затраты. С другой — эти сервисы повышали потребительскую активность и поддерживали рост основных направлений бизнеса банка. Существенную долю (15,8% на конец 2021-го) в портфеле Сбера занимают инвестиционные активы, такие как ценные бумаги и недвижимость. Вероятно, многие из них обесценились или проданы с убытком, что негативно повлияет на финансовый результат Сбера в этом году. По данным Банка России, две трети всех убытков банковского сектора по итогам первого полугодия 2022-го произошли в результате операций с ценными бумагами, в частности с валютными инструментами. Высокая волатильность в этот раз сыграла не в пользу банков. Что касается недвижимости, то недавно появились слухи о том, что Сбер планирует продавать 19 торговых центров группы Регионы за 27 млрд рублей. Сбер также планирует запустить кредиты в юанях и рупиях. Однако объемы такого кредитования будут малы в масштабе всего Сбера и из-за санкционных ограничений (у китайских и индийских контрагентов есть опасения). Потенциал наращивания кредитного портфеля в этих валютах не самый высокий. Сбер лишился доходов от SWIFT-переводов, поскольку его отключили от этой системы в рамках санкций. В первом полугодии Сбер мог понести крупные убытки от торговых операций с ценными бумагами на волатильном валютном рынке, а также от переоценки валютных активов (в целом российская банковская отрасль потеряла на этом более 1 трлн рублей в феврале-июне 2022-го). ДивидендыВ 2020 году в Сбере принята дивидендная политика на последующие 3 года. Уровень дивидендных выплат установлен в размере 50% от чистой прибыли Группы по МСФО, скорректированной на выплаты процентов за вычетом налогового эффекта по учтенным в капитале долевым финансовым инструментам, отличным от акций, при условии соблюдения ряда обязательных условий. Согласно Дивидендной политике ключевыми условиями являются поддержание достаточности базового капитала Группы по МСФО на уровне не менее 12,5% и соблюдение обязательных нормативов достаточности капитала Банка России с учетом Аппетита к риску, утвержденного Наблюдательным советом ПАО Сбербанк.  Структура акционеровНа основе данных от 2020 года.  Что в итоге Если верить в возврат к прошлым хаям, есть потенциал роста более чем в 215% В розничном сегменте разница между кредитными и депозитными ставками нормализовалась, а объемы кредитного портфеля восстановились после весеннего обвала. В таком случае чистая процентная маржа Сбера в розничном сегменте тоже могла восстановиться до предкризисного уровня. Это может стать главной поддержкой финансовых результатов банка в 2022 году. Как говорил Герман Греф ещё на ПМЭФ (Петербургский международный экономический форум), Сбер со второго полугодия уже начал деятельность с чистого листа. По сути, все убытки сформированы в первом полугодии, дальше только прибыль. По мере развития ситуации информацию по компании будем обновлять в этом обзоре и быстрее всего на нашем телеграм канале: BitStat. Также там есть много других интересных идей. Материал подготовлен при поддержке надежной биржи Хуоби. Лучший выбор для криптовалютного трейдинга. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 28 комментов4 171 просмотр Читайте также

Комментарии

постраничноцеликом датапопулярные Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы +392% Декабрь 2024 2 Сделки 392% Профит 0% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Обзор VK (ВК) прогноз курса стоимости акции. Вход на 300% профита

Обзор VK (ВК) прогноз курса стоимости акции. Вход на 300% профита Обзор Озон (Ozon) прогноз курса стоимости акции. Вход на лоях в русский Amazon

Обзор Озон (Ozon) прогноз курса стоимости акции. Вход на лоях в русский Amazon Обзор Тинькофф (TCSG) прогноз курса стоимости акции. Инвестиция в самый цифровой банк

Обзор Тинькофф (TCSG) прогноз курса стоимости акции. Инвестиция в самый цифровой банк Обзор Роснефть (ROSN) прогноз курса стоимости акции. Инвестиция в лидера нефтяной отрасли

Обзор Роснефть (ROSN) прогноз курса стоимости акции. Инвестиция в лидера нефтяной отрасли Обзор Новатэк (NVTK) прогноз курса стоимости акции. Бенефициар энергетического кризиса

Обзор Новатэк (NVTK) прогноз курса стоимости акции. Бенефициар энергетического кризиса

«По итогам 10 месяцев «Сбер» восстановил прибыльность. Чистая прибыль с начала года превысила 50 млрд руб., а в октябре банк заработал 122,8 млрд руб. Бизнес показывает хороший рост: розничный портфель с начала года прибавил 9%, корпоративный — вырос на 11,9% без учета валютной переоценки. Ежемесячный объем выдач кредитов вернулся на докризисный уровень 2-го полугодия 2021 года», — заявил глава Сбербанка Герман Греф.

В ноябре Сбербанк заработал 124.7 млрд чистой прибыли, на 22.7% больше чем в ноябре прошлого года.

Бизнес банка оправился от шока 1 половины 2022 года и вернулся к генерации прибыли, результаты ноябрь сопоставимы с рекордным октябрем.

Сбер не использовал послабления Банка России, не нарушал нормы уровня достаточности капитала (в ноябре нарастил) и сохранил за собой право платить дивиденды.

По нашей модели справедливая цена Сбера сейчас 168 рублей, а через год 390 рублей.

После шокового 1 полугодия банк вернулся на прибыль и в декабре 2022 заработал прибыль на 40% больше, чем в декабре 2021 года. Аналитики считают, что в 2023 году банк может превзойти результат по прибыли 2021 года.

Какими могут быть дивиденды Сбера в 2023, если он заплатит их от чистой прибыли по РПБУ:

+6.6 рублей на акцию, если выплата составит 50% прибыли

+10 рублей на акцию, если выплата составит 75% прибыли

Сбер не использовал послабления Банка России, не нарушал нормы уровня достаточности капитала и сохранил за собой право платить дивиденды. Обычно Сбер объявляет дивиденды в марте.

Прогноз аналитиков по акциям Сбера:

Альфа-банк: 280 руб (потенциал роста +83%)

BCS GM: 240 руб (+57%)

Синара: 200 руб (+31%)

Ингосстрах-Инвестиции: 200 руб (+31%)

«Сбербанк сформировал команду и начинает работать на полуострове Крым. Первые банкоматы банка уже установлены, в течение года сеть устройств самообслуживания заработает на всем полуострове. Постепенно в течение 2023 года будут открываться офисы банка, первые из них в крупнейших городах начнут работать в первом полугодии. В течение года будут развертываться все необходимые услуги и сервисы Сбербанка», — сообщили в пресс-службе банка.

Разрабатываемая Сбербанком платформа на базе системы децентрализованных финансов может быть запущена до мая текущего года. Сейчас платформа работает в формате закрытого beta-тестирования, а уже в следующем месяце начнётся её открытое тестирование. Блокчейн-платформа совместима с Etherium, в частности, ей смогут воспользоваться владельцы криптокошельков MetaMask. Пользователи также смогут переносить свои криптоактивы из других платформ.

Чистая прибыль Сбербанка по РСБУ в январе 2023 года составила 110,1 млрд руб, увеличившись на 9,8% по сравнению с предыдущим годом. Чистый процентный доход вырос на 16,4% до 173,8 млрд руб. Комиссионный доход увеличился на 14,9%, составив 45,6 млрд руб.

Государство рассчитывает на выплату Сбербанком дивидендов по итогам 2022 года в размере не менее 50% чистой прибыли по МСФО, заявил замглавы Минфина РФ Владимир Колычев. Прибыль банка по РСБУ без учета событий после отчетной даты в 2022 году составила 300 млрд руб, сократившись более чем в 4 раза по сравнению с рекордом 2021 года в 1,237 трлн руб. Отчетность по МСФО Сбербанк планирует опубликовать в начале марта.

Чистая прибыль «Сбербанк» по МСФО за 2022 год составила Р 0,271 трлн, что в 4,6 раза ниже по сравнению с Р 1,246 трлн в предыдущем году. Чистые процентные доходы выросли на 6,6% до Р 1,875 трлн против Р 1,759 трлн годом ранее. Чистые комиссионные доходы увеличились на 15,4%, до Р 0,697 трлн.

Запас прочности позволяет Сбербанку выплатить дивиденды

Объем собственных средств Сбербанка по итогам 2022 года вырос до Р 5,8 трлн, а достаточность базового капитала по группе увеличилась до 14,8%. Достигнутый запас прочности позволяет Сбербанку вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 года, заявил глава кредитной организации Герман Греф. Ранее сообщалось, что правительство ждет от Сбербанка дивиденды за 2022 год в соответствии с дивидендной политикой — не менее 50% прибыли.

Прибыль Сбербанка достигнет докризисного уровня в 2023 году

Чистая прибыль Сбербанка в 2023 году может быть сопоставимой с докризисным уровнем, заявил глава банка Герман Греф на телефонной конференции по итогам раскрытия финансовых результатов по МСФО. В 2021 году Сбербанк заработал Р 1,246 трлн чистой прибыли, в 2020 году — Р 760,3 млрд, а в 2019 году — Р 845 млрд.

Raiffeisen Bank International намерен обменять свои активы в России на активы Сбербанка в Вене. Решение обусловлено невозможностью прямого получения Сбербанком прибыли от продажи своих европейских активов из-за санкций ЕС и введенными в России ограничениями на вывод валюты за рубеж, не дающие Raiffeisen получать дивиденды от дочернего банка в России.

Только что завершилось заседание Наблюдательного совета Сбера. Основные рекомендации и ключевые показатели мы собрали на одной картинке.

Мы продолжаем раскрывать для вас данные важных отчётов. И благодарим наших инвесторов за то, что были с нами в этот непростой период. Дальше — больше!

Сбер рекомендовал рекордные дивиденды в размере 25 рублей на акцию, направил на выплаты 545 млрд рублей. Рекордная сумма.

Дивидендная доходность от текущей цены: 13%.

Учитывая, скорость движения цены, из за объявленного рекордного размера дивидендов, последнюю пятую цель делим на три. Стало семь тейков.

Рост актива продолжается в предвкушении исторически высоких дивидендов в размере 25 рублей на акцию. Пятая цель достигнута, а оставшиеся две в ближайшее время могут быть также успешно взяты. В долгосрочной перспективе данный актив представляет собой многообещающую инвестицию с потенциалом сохранения высокой дивидендной доходности в будущем. Можем рекомендуется удерживать позицию даже без продаж. Но это на ваше усмотрение.