|

Разделы

Сейчас обсуждают

|

Анализ 4 индикаторов рынка деривативов: почему инвесторы откупают каждое падение Биткоина?

15 дек 2020 12:38:11

Биткоин новости

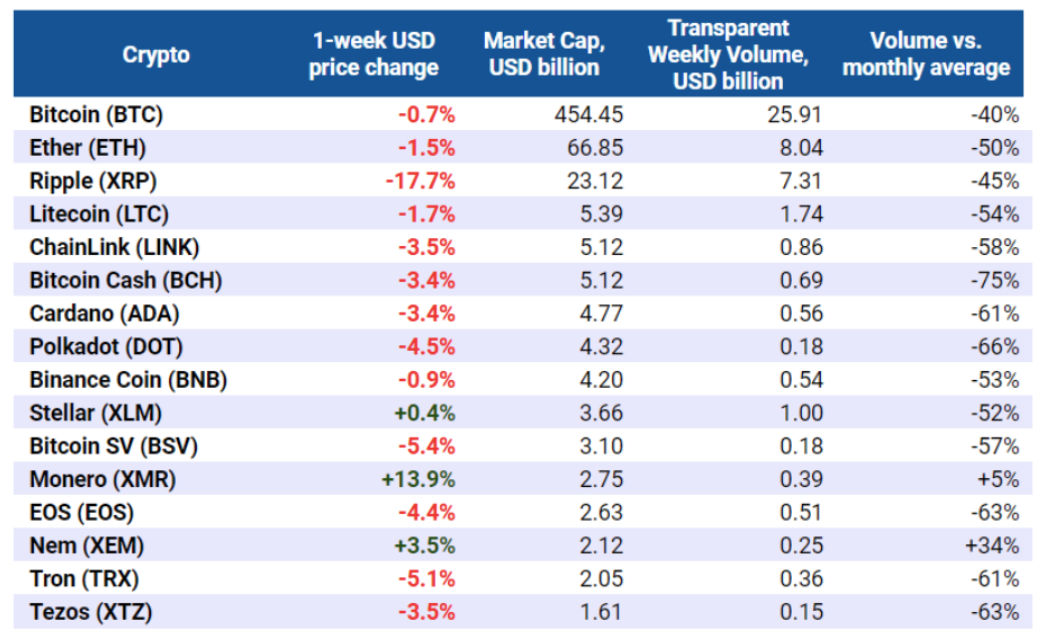

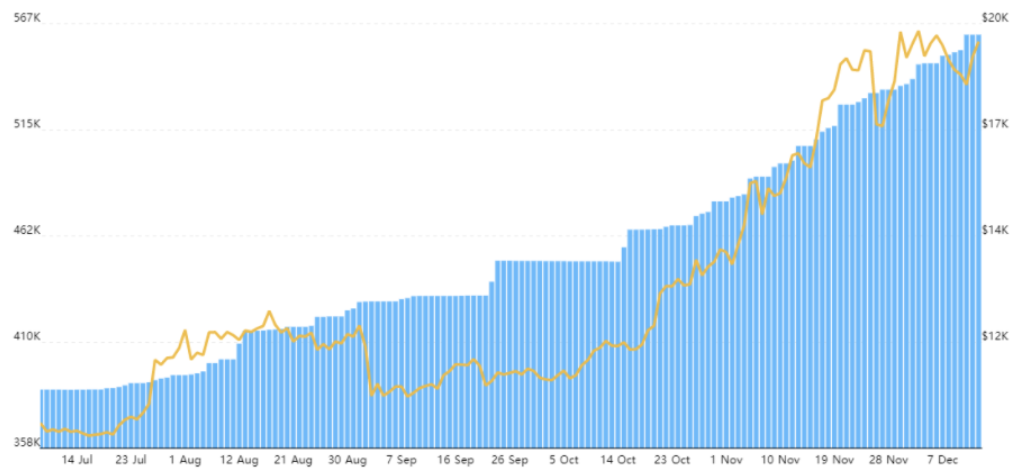

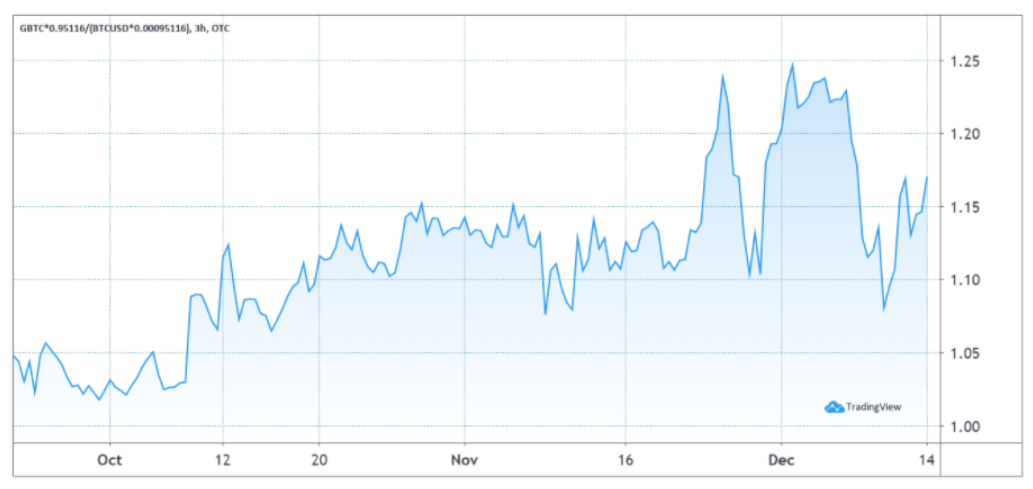

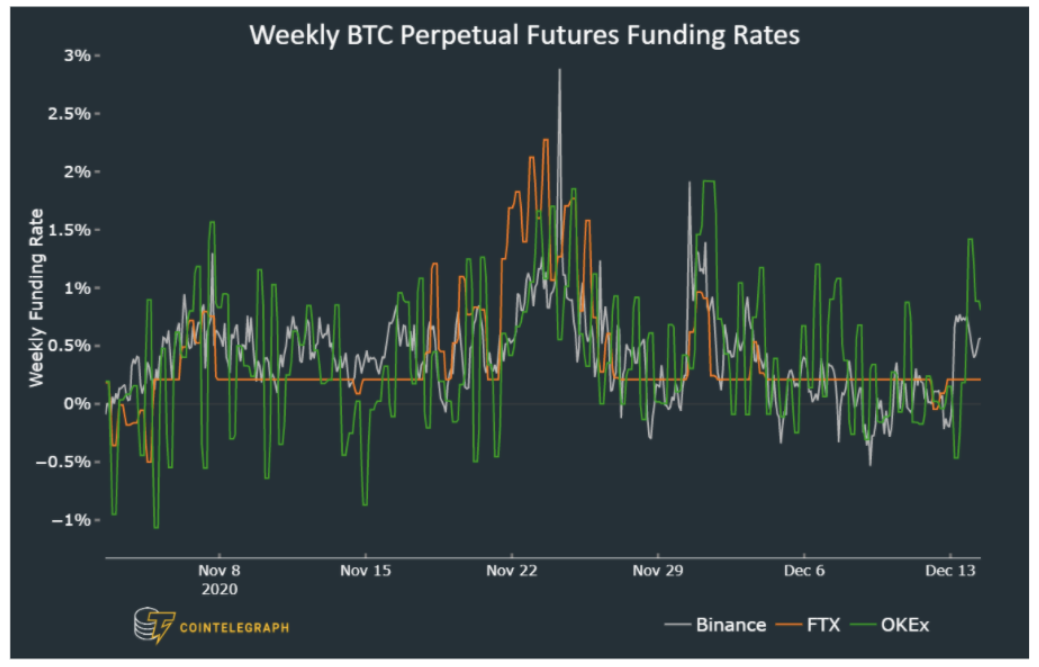

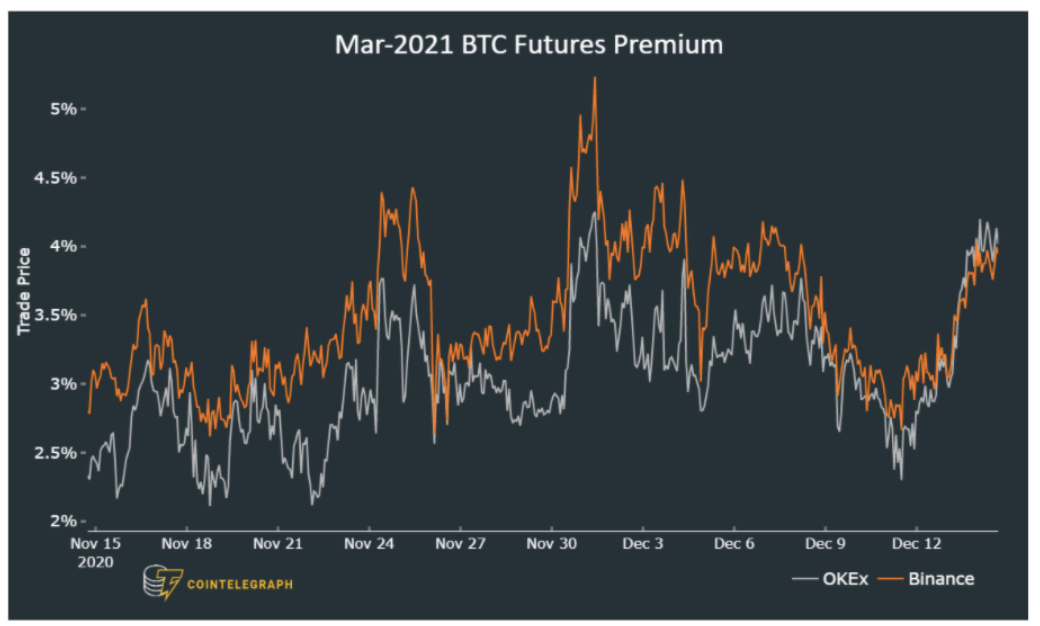

11 декабря Биткоин протестировал минимум 17580$, при этом инвесторы по-прежнему сохраняют оптимизм. Текущая недельная свеча представлена в виде Доджи, однако это не обязательно является подтверждением неопределенности на рынке.  Анализ 4 индикаторов рынка деривативов: почему инвесторы откупают каждое падение Биткоина? Всякий раз, когда цена Биткоин существенно падает, в сети появляются явно медвежьи прогнозы, и, хотя это может повлиять на инвестиционные решения розничных инвесторов, профессиональные трейдеры следуют своей стратегии. Они избегают FUD и чрезмерного пессимизма/оптимизма, возникающего в результате негативных/позитивных ценовых колебаний. На прошлой неделе доминирование BTC выросло с 63,5% до 64,5%. Этот шаг, вероятно, был следствием выхода страховой компании MassMutual на крипто рынок и продажи облигаций MicroStrategy на сумму 650 миллионов долларов. Эта новость, похоже, вселила уверенность в инвесторов, которые сомневались в возможности повторного тестирования уровня 20000$.  Рыночная динамика топ-16 криптовалют за прошедшую неделю Институциональные инвесторы аккумулируют BTC, а цена Биткоина консолидируетсяКриптовалютный фонд Grayscale Investments продолжил активное привлечение BTC в свой портфель, объем которого превысил 10,7 миллиарда долларов.  Объем привлеченных Биткоинов Grayscale Investments За прошедшую неделю в фонд было добавлено 14 050 BTC, и теперь общий объем накоплений составляет 561 130 BTC. Таким образом, это была еще одна отличная неделя для Grayscale  Как показано выше, премия увеличилась с 11% до 22% за последние 7 дней. 9 декабря индикатор упал до 8%, но быстро восстановился до 16%. Таким образом, динамика остается положительной, поскольку метрика превышает 3-месячный средний показатель (12%). Ставка финансирования остается стабильнойСтавка финансирования обычно взимаемается каждые восемь часов. Она гарантирует отсутствие дисбаланса. Несмотря на то, что открытый интерес покупателей и продавцов всегда совпадает, леверидж этих сторон может отличаться. Когда спрос покупателей (лонги) на кредитное плечо больше, ставка финансирования колеблется в положительной области. Следовательно, быки будут платить комиссию. Эта проблема особенно актуальна в периоды бычьего ралли, когда спрос на длинные позиции становится чрезмерным. Ставка выше 2% в неделю отражает крайний оптимизм. Этот уровень приемлем во время рыночных ралли, но проблематичен, если актив торгуется в боковом коридоре или придерживается нисходящего тренда. В подобных ситуациях высокий леверидж покупателей представляет собой потенциальные риски масштабной ликвидации в момент неожиданного падения цены.  Ставки финансирования бессрочных BTC-фьючерсов Обратите внимание, что несмотря на слабость Биткоина 11 декабря, недельная ставка финансирования не упала в отрицательную область. Эти данные подтверждают, что держатели как шортов (продажа), так и лонгов (покупка) используют примерно одинаковое кредитное плечо. Такой показатель можно считать нейтральным, так как у обеих сторон остаются резервы для увеличения давления. Фьючерсная премия нормализоваласьОценивая, насколько дороже фьючерсы по сравнению с обычным спотовым курсом, трейдер может определить настроения профессиональных трейдеров. 3-месячные фьючерсы должны торговаться с премией 1,5% или выше. Когда эта надбавка исчезает и становится отрицательной, — это тревожный сигнал.  Премия по мартовским BTC-фьючерсам На приведенном выше графике видно, что 1 декабря индикатор ненадолго достиг области крайнего оптимизма (около 5%), но позже скорректировался до 2,5%, поскольку Биткоин не смог преодолеть сопротивление 20000$. Недавний рост индикатора до 4% свидетельствует об уверенности в восстановлении цены BTC и отражает оптимизм профессиональных трейдеров. Соотношение интереса к пут/колл опционамПроанализировав активность в отношении колл-опционов и пут-опционов, можно оценить общее настроение рынка. В общем, колл-опционы используются для реализации бычьих стратегий, а пут-опционы – для медвежьих.  Соотношение открытого интереса к пут-колл опционам По мере приближения цены BTC к 20000$, инвесторы вполне естественно могут искать защиту от коррекции. Как итог, 2 декабря отношение интереса к пут-колл опционам достигло пика на уровне 0,7. Несмотря на рост, метрика по-прежнему отражала предпочтения более бычьим колл-опционам. После этого периода индикатор вернулся к здоровому уровню 0,64. Таким образом, сейчас метрика отражает умеренно бычий настрой участников рынка. Цена Биткоина консолидируется, и инвесторы сохраняют оптимизмВ целом, каждый из ключевых индикаторов проявляет стабильность в пределах ожидаемого диапазона. Это особенно важно с учетом недавнего отката к 17580$. Поскольку BTC снова торгуется выше 19000 долларов, уверенность инвесторов укрепляется. Это подтверждают восстановления курса после каждого падения. На данный момент каждый индикатор остается нейтрально-бычьим, что увеличивает шансы на повторное тестирование ценового максимума Биткоина. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов804 просмотра Читайте также 4 ключевых метрики Биткоина отражают очевидный оптимизм трейдеров. Анализ рынка деривативовБиткоин новости 4 ключевых метрики Биткоина отражают очевидный оптимизм трейдеров. Анализ рынка деривативовБиткоин новости Профессиональных трейдеров не смущает падение цены Биткоина с 12400$. Обзор рынка деривативовКриптовалюты Профессиональных трейдеров не смущает падение цены Биткоина с 12400$. Обзор рынка деривативовКриптовалюты

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

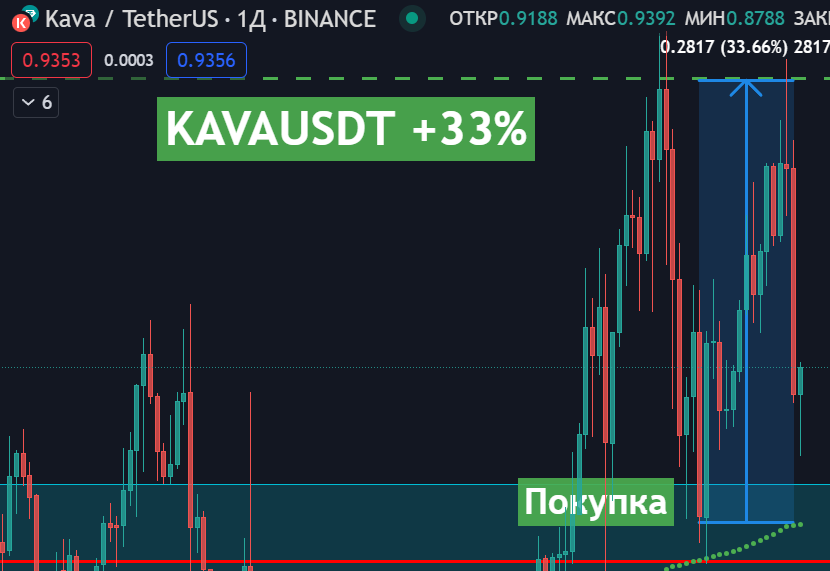

Наши сигналы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы +392% Декабрь 2024 2 Сделки 392% Профит 0% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Эти 4 индикатора отражают оптимизм профессиональных трейдеров! Анализ рынка деривативов

Эти 4 индикатора отражают оптимизм профессиональных трейдеров! Анализ рынка деривативов Профессиональные трейдеры все еще ждут Биткоин по 20000$. Анализ рынка деривативов

Профессиональные трейдеры все еще ждут Биткоин по 20000$. Анализ рынка деривативов Профессиональные трейдеры настроены по-бычьи, несмотря на консолидацию BTC. Анализ рынка деривативов

Профессиональные трейдеры настроены по-бычьи, несмотря на консолидацию BTC. Анализ рынка деривативов