|

Разделы

Сейчас обсуждают

|

Какие монеты не следуют за рынком, а какие ходят за биткоином? Корреляция альткоинов и BTC

27 июн 2018 12:33:47

Аналитика

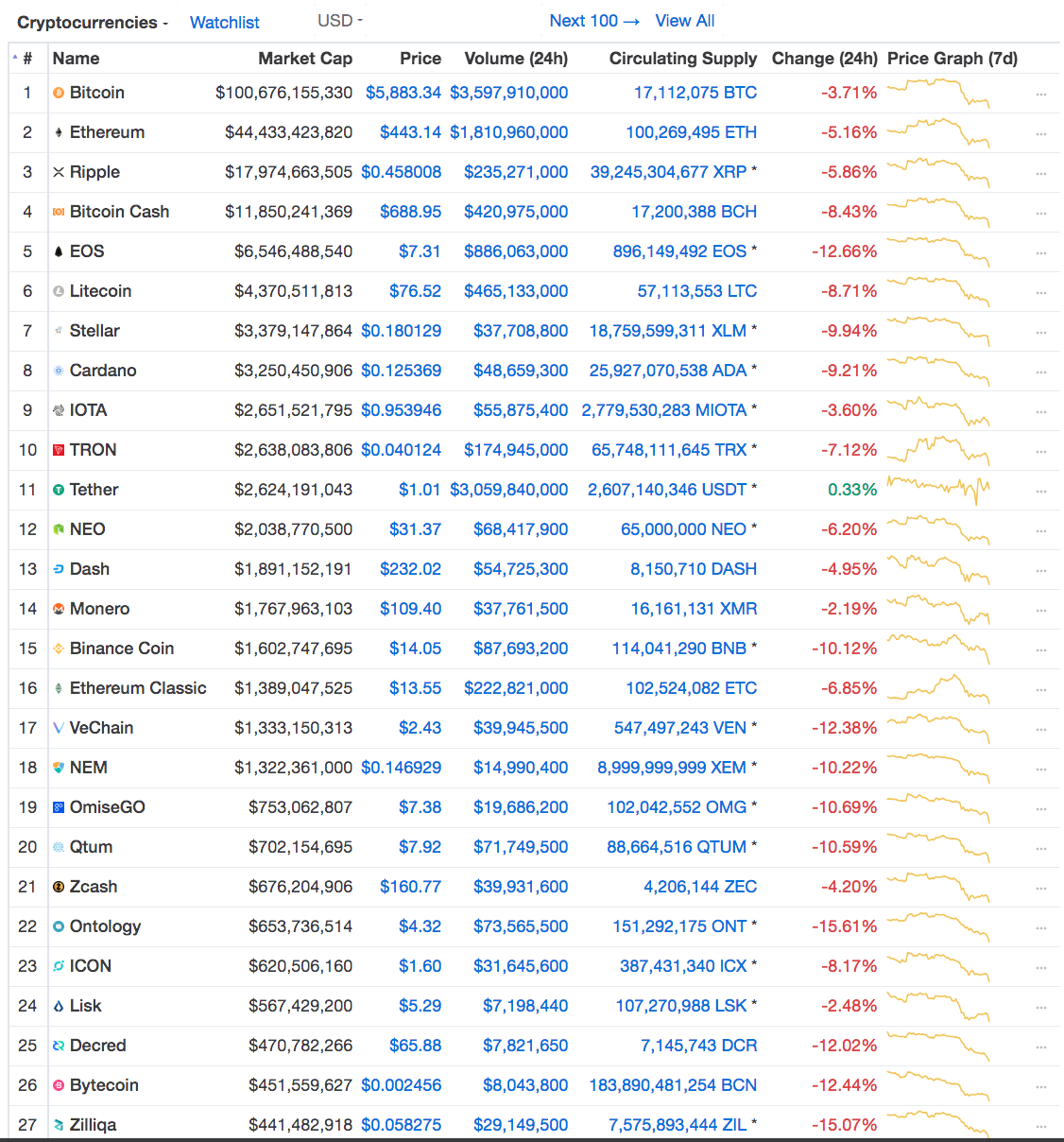

Представляем вам перевод статьи основателя Hodlbot Энтони Хи, в которой автор анализирует корреляцию BTC, топ-200 альткоинов и общей капитализации рынка, а также дает практические советы по формированию менее рискового крипто портфеля.  На рынке бывали дни и получше В последнее время мы столкнулись с существенной коррекцией на криптовалютном рынке [дата написания статьи - 25 июня 2018]. Скептики смеются, трейдеры спасаются бегством, и даже ХОДЛеры обеспокоены происходящим. Вся стартовая страница coinmarketcap красная. И каждый семидневный график цены выглядит так, будто он был просто скопирован с предыдущей монеты ленивым дизайнером. В такие моменты мы должны задаться вопросом:

Эта тема давно интересовала меня. Итак, я собираюсь проанализировать статистические данные и попытаться ответить на следующие вопросы:

Статистические данныеМы проанализируем исторические данные Coinmarketcap за 2 года с 22 июня 2016 года по 20 июня 2018 года. Данные бирж могут сильно различаться, поэтому мы берем цифры Coinmarketcap. Coinmarketcap рассчитывает средневзвешенный показатель цен всех бирж. Критерии и выборка

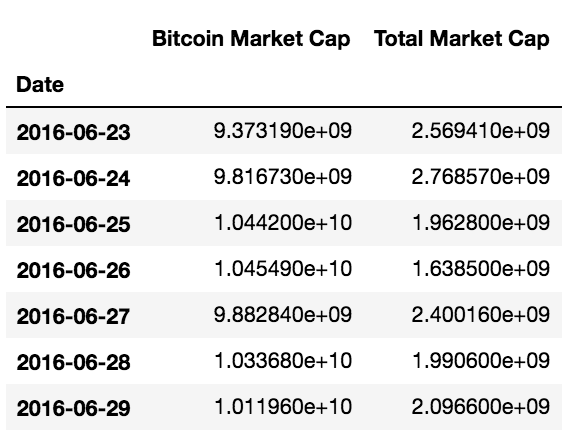

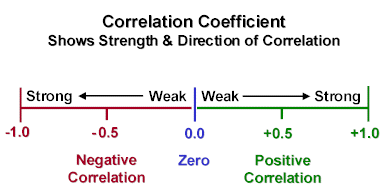

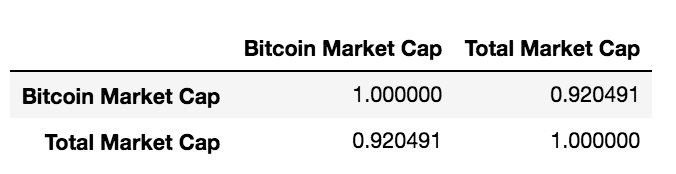

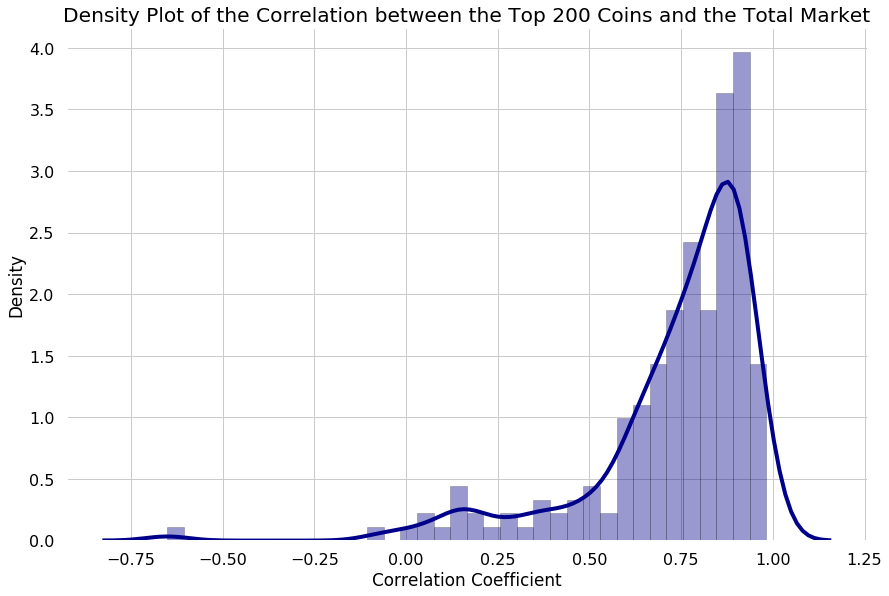

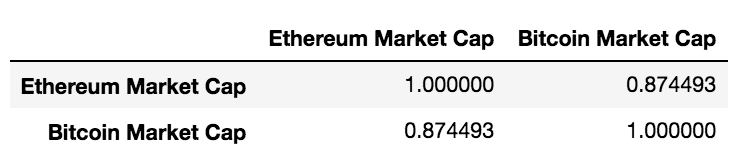

Давай начинать!Во-первых, нам необходимо получить данные за два года. Coinmarketcap не предоставляет такой возможности. Нам пришлось бы самостоятельно выписывать эти цифры со скриншотов Coinmarketcap, но, к счастью, люди уже сделали это. Мы можем использовать Сoinmarketcappy для получения исторических данных по общей рыночной капитализации, а также CoinMarketCap-Historical-Prices для получения статистических данных отдельных монет. Сколько монет сильно коррелируют с рынком?Прежде чем мы начнем анализировать результаты, давайте рассмотрим пример расчета корреляции между BTC и рынком. Чтобы не удваивать рыночную капитализацию BTC, мы исключаем ее из общей рыночной капитализации. Остальная часть рыночной капитализации = общая рыночная капитализация - индивидуальная рыночная капитализация  Суммарная рыночная капитализация была скорректирована путем вычета рыночной капитализации BTC Суммарная рыночная капитализация была скорректирована путем вычета рыночной капитализации BTC, чтобы избежать двойного счета. Теперь мы можем рассчитать коэффициент корреляции Пирсона между двумя этими показателями за весь период.  Коэффициент корреляции показывает направленность и силу взаимосвязи Коэффициент «+1» означает, что анализируемая пара всегда будет изменяться в одном направлении. И наоборот, коэффициент корреляции «-1» означает, что анализируемая пара всегда будет изменяться в противоположном направлении. Если коэффициент корреляции равен «0», то это значит, что между анализируемыми монетами не прослеживается линейная зависимость. Вот корреляционная матрица между BTC и рынком:  0,92 – это коэффициент корреляции между BTC и рынком Все, что нам нужно сделать теперь, это повторить эти несложные вычисления для каждой монеты из топ-200. Затем мы можем построить гистограмму и график плотности распределения всех коэффициентов корреляции.  Наш график показывает, что большинство монет из топ-200 сильно коррелируют с рынком.

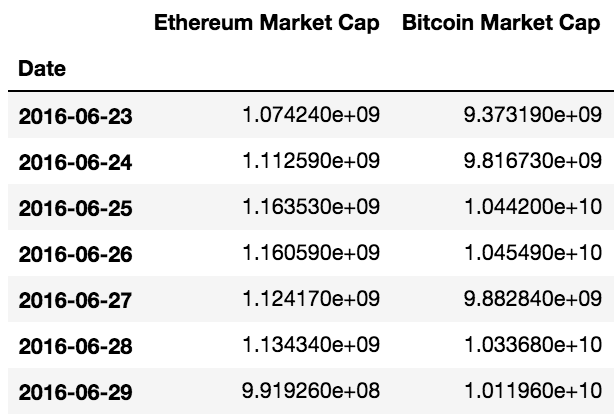

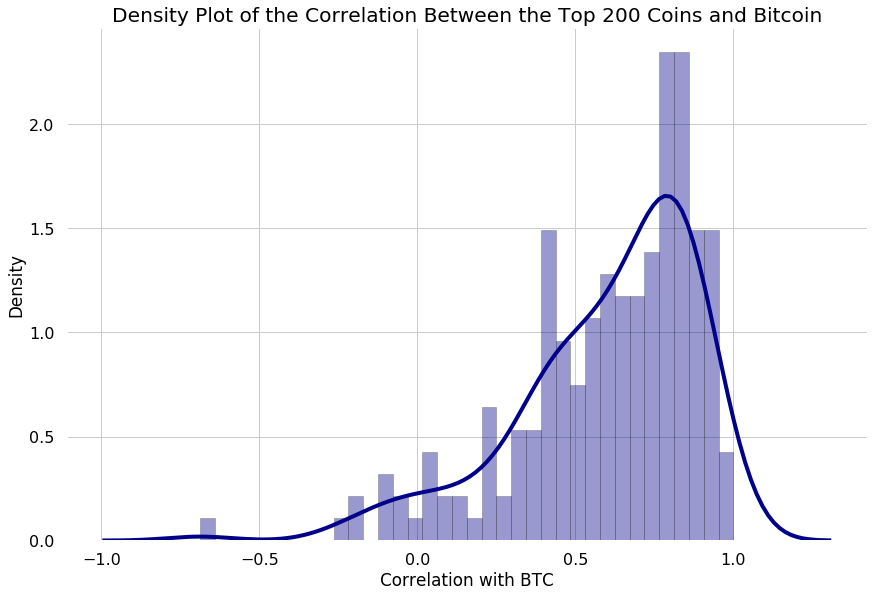

Эти цифры свидетельствуют о том, что, когда рынок будет расти, большинство монет также, вероятнее всего, начнут расти. А когда рынок начнет падать, они обязательно последуют за ним. Сколько монет сильно коррелируют с Биткоином?Биткоин - это король криптовалют. Хотя показатель его доминирования на рынке не такой, как был прежде, у многих людей создается впечатление, что большинство криптовалют следуют строго за ценовым движением BTC. Давайте разберемся, правда ли это. Чтобы вычислить корреляцию между каждой монетой из топ-200 и BTC, мы будем использовать тот же метод. Давайте проанализируем Ethereum.  Вычисление корреляции между рыночной капитализацией ETH и рыночной капитализацией BTC Так как у нас есть исторические данные по рыночной капитализации как BTC, так и ETH, мы можем вычислить показатель корреляции двух монет за весь необходимый период времени.  0,87 - коэффициент корреляции между BTC и ETH После выполнения подобного расчета для каждой монеты из топ-200 мы можем построить график плотности:  Большинство топ-200 монет по рыночной капитализации коррелируют с BTC.

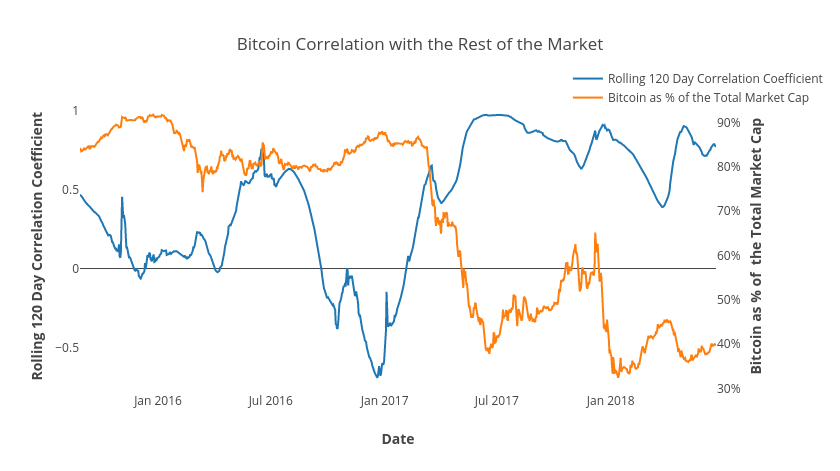

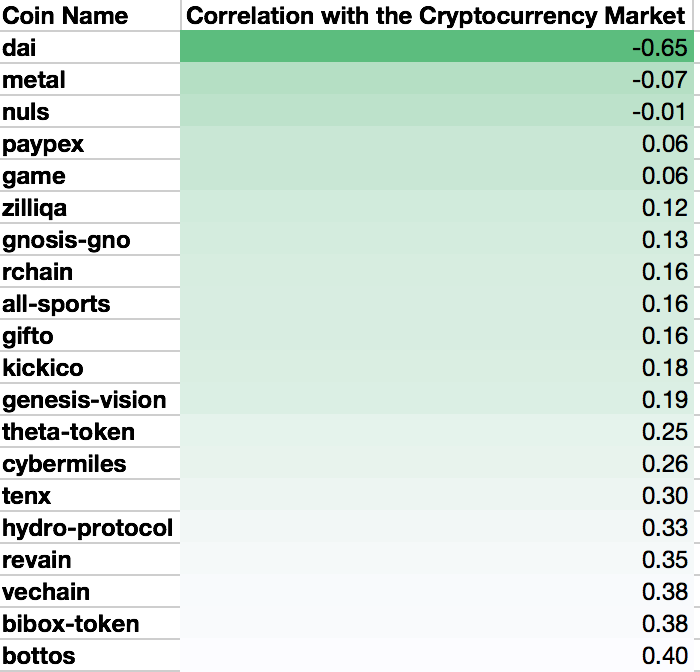

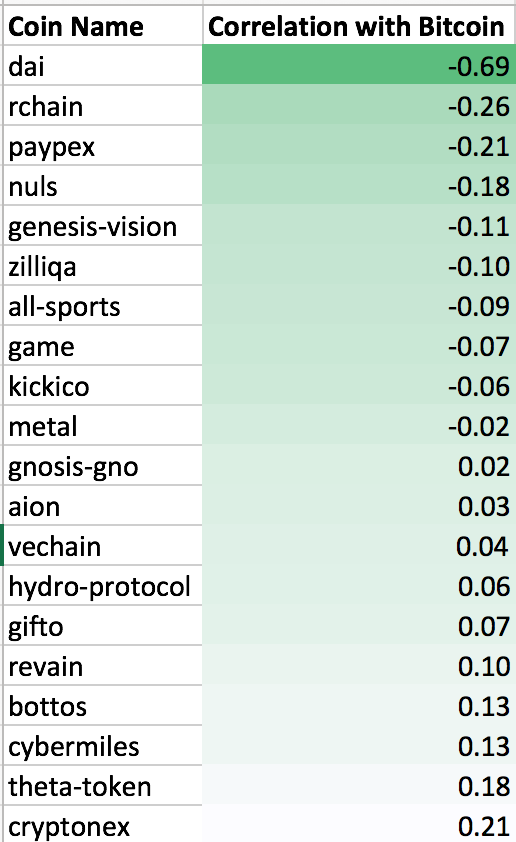

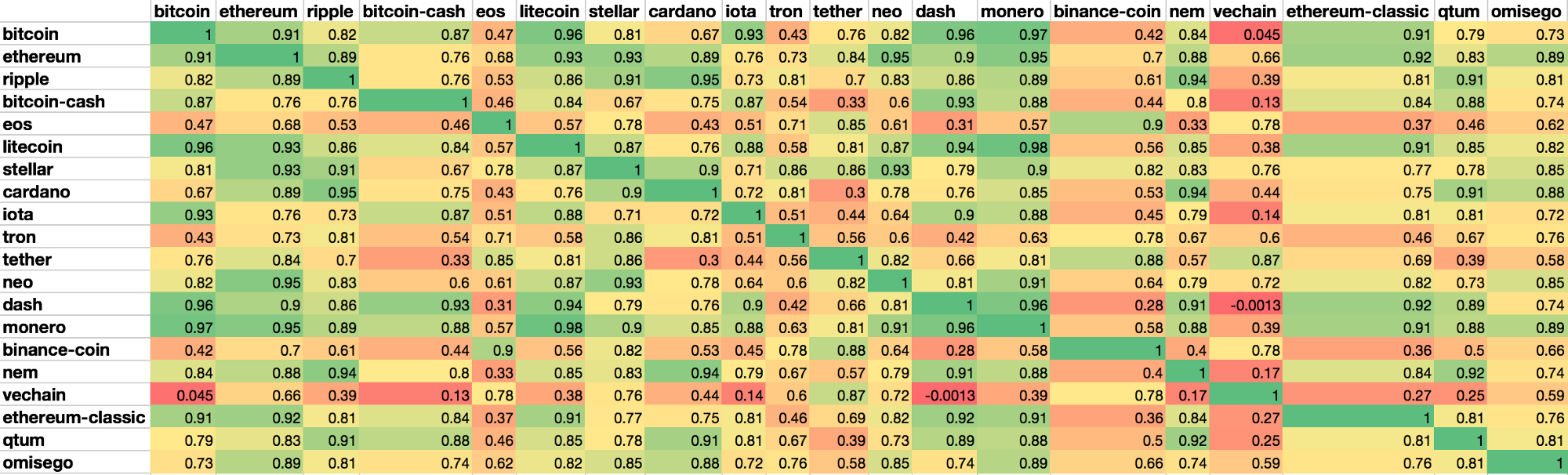

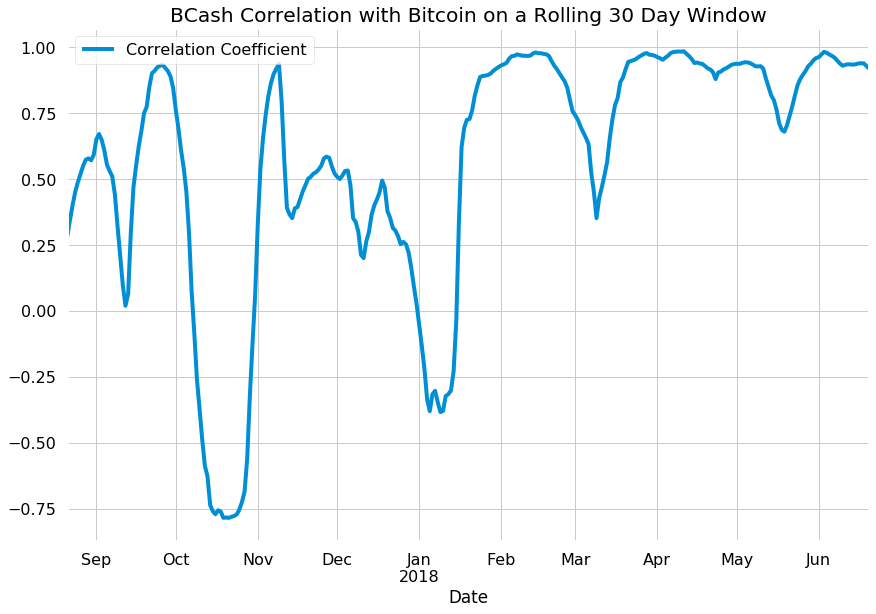

Тем не менее, похоже, что корреляции между токенами из топ-200 и BTC слабее, чем корреляции между топ-200 и рынком. Изначально я полагал, что, поскольку доминирование BTC падает, то мы увидим более низкую корреляцию между BTC и общим рынком Как ни странно, похоже, что это не так. Когда в начале 2017 года в процентном отношении Биткоин ослабил свои позиции на рынке, корреляция между BTC и рынком не последовала этой тенденции.  Коэффициент был рассчитан с использованием последних статистических данных за 120 дней. Метод «rolling window» используется для сглаживания и делает графики более четкими. Какие монеты из топ-200 меньше всего коррелируют с рынком?Мы можем просто отсортировать ранее рассчитанные показатели корреляции в порядке возрастания.  Топ-20 монет с наименьшим показателем корреляциями относительно рынка Очень мало монет отрицательно коррелируют с рынком. Я не удивлен, увидев в верхней части списка токен MakerDAO Dai. Все-таки Dai – это «стабильная монета». Какие монеты из топ-200 меньше всего коррелируют с Биткоином? Топ-20 монет с наименьшим показателем корреляциями относительно BTC Есть еще несколько монет, которые отрицательно коррелируют относительно BTC. Интересно отметить, что Bitcoin Cash и другие форки Биткоина не являются лидерами этого списка. Как монеты из топ-20 коррелируют друг с другом? Гарри Марковиц, отец современной портфельной теории, отмечает, что наиболее важным показателем риска является вклад (доля) актива в общий показатель портфельного риска, а не риск актива в изоляции. Это означает, что, включив в портфель активы с низкой или отрицательной корреляцией, вы можете уменьшить общую дисперсию и, следовательно, снизить риск вашего портфеля. В топ-20 монет мы можем отметить пары, в которых отдельные монеты имеют низкие показатели корреляции друг с другом, например: BTC и Vechain, Dash и Vechain, Ethereum Classic и NEM. Наличие подобных пар монет и обеспечивает диверсификацию, и может значительно снизить риск портфеля. Недостатки коэффициента корреляции ПирсонаМы провели достаточно интересный анализ, но я хочу рассмотреть некоторые недостатки (или ограничения) коэффициента корреляции Пирсона. Коэффициент корреляции Пирсона рассматривает линейные отношения. Линейные отношения легко моделировать и легко анализировать. Однако отношения между многими активами являются нелинейными (например, полиномиальными, экспоненциальными и т.п.). В таких случаях коэффициент корреляции Пирсона излишне упрощает взаимосвязь активов. Со временем корреляция изменяется. Коэффициент корреляции Пирсона отображает точный показатель за весь анализируемый период времени. Но он не отображает изменения с течением времени.  Я хочу показать этот график в качестве примера того, как корреляции могут меняться со временем. Тот факт, что что-то коррелировало определенным образом в прошлом, не означает, что подобная корреляция сохранится в будущем. За 30 дней показатель корреляции фиксирует серию взлетов и падений. Какой вывод я могу сделать из этого? Мы все еще находимся на ранней стадии развития отрасли, где движения, динамика и зависимости между криптовалютами не урегулированы. Поэтому, эти данные довольно интересны и могут рассказать нам о прошлом, но их нужно рассматривать немного скептически, двигаясь в будущее. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 41 коммент58 996 просмотров Читайте также

Комментарии

постраничноцеликом датапопулярные Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -41% Октябрь 2025 2 Сделки 0% Профит 41% Стопы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Корреляция BTC к золоту на многолетнем максимуме

Корреляция BTC к золоту на многолетнем максимуме Корреляция криптовалют и акций растет

Корреляция криптовалют и акций растет Удивительная корреляция между ценой BTC и акциями Overstock! Как связаны BTC и OSTK?

Удивительная корреляция между ценой BTC и акциями Overstock! Как связаны BTC и OSTK? Корреляция криптовалют, как альткоины зависят от биткоина

Корреляция криптовалют, как альткоины зависят от биткоина Экономика не падает. Возможно, пришло время покупать BTC?

Экономика не падает. Возможно, пришло время покупать BTC?

Энтони Хи очень серьёзно проработал материал и довольно оригинальным методом,мне понравился его подход,который имеет обоснованный и сильный фундамент для анализа,а его данные не столь уж и скептические(по его выражению),это серьёзные данные и к ним нужно присмотреться.

В математике есть такое задание - упростить выражение и каждый из вас в школе производил такие математические действия.И,на первый взгляд,накрученная до невозможности "длиннющая варежка" из замысловатых записей,в последствии принимает вполне простой вид,доступный для понимания - что же на самом деле было в "зашифрованном" выражении.

В представленном графике я пошёл тем же путём,упростил максимально алгоритм расчёта,чтобы увидеть за лесом всевозможных разветвлений то,что "растворяется" в общей "зелёной массе этого лесного массива".

Здесь внешний индекс доллара USDi "олицетворяет" саму финансовую систему,которая и построена на этой валюте,и держится на ней по сей день.Этот график рассматриваться мной в качестве фундаментальной базы для определения общего состояния, как самой финансовой системы,так и валют,входящих в её состав. Он предназначен не только для определения корреляций между рынками,но и для определения возможных будущих изменений отдельно взятой валюты,как,например,Биткоина.Достаточно наложить на график интересующий для анализа инструмент и подойти к этому инструменту индивидуально,с учётом его характерных особенностей.

Статья Энтони Хи вызвала у меня интерес,поэтому я и показываю вам свой график,где можно наблюдать корреляцию Биткоина с общим рынком.

Метод другой и поход другой,да и сами графики отличаются из-за этого.Но не в этом дело,главное,что,несмотря на ещё не установившийся рынок криптоактивов,можно постепенно приходить к некоторым фундаментальным выводам,которые в последствии будут весьма востребованы для долгосрочных инвестиций и мнение такого авторитетного человека обязательно будет мной учтено.

"...Сейчас популяризируются некие композитные индексы,при помощи которых строится прогноз.Там собрано всё,что можно было собрать,т.е.сам композитный индекс сформирован на основании математической обработки большого количества информации о внешней среде.Но что это за информация?Это вторичная информация о системе во внешней среде ,это уже следствие, и это следствие изучается и используется для прогнозов. Нет уверенности,что даже эта вторичная системная информация не подвергалась корректировкам. Разве можно из следствия построить прогноз,ведь берётся предыдущее следствие и сравнивается с настоящим следствием,а причина так и осталась неизвестной.Полагая,что цена эту причину уже учла, аналитик пытается найти причину её изменения в той же среде:отчёты о позициях,макроэкономические показатели,фондовые индексы,спреды на активы,объёмы и т.д.и т.п. и никак не может понять,что исследует внешние связи(цена также находится во внешней среде),т.е. ходит по кругу, т.к.нет главного ориентира-информации о системных изменениях.В общем, изучается(в конечном виде) зависимость цены от цены(фундаментальный анализ) и её модификаций(индикаторы в теханализе). В этом случае, прогнозирование становится затруднительным,т.к. нет информации о произошедших изменений в системе и к чему эти системные изменения приведут,проявившись во внешней среде,т.е. в цене.Другими словами, обратная связь не исследуется а значит,самого фундаментального исследования нет!.."

Это моё мнение и оно ни коем образом не претендует на истинность,но,в любом случае,с точки зрения фундаментальной науки,если не знать,что произошло с веществом при внешнем воздействии на атомном уровне,то говорить о его поведении в дальнейшем не предоставляется возможным.В этом суть.Далее: "...Индекс,являясь структурным компонентом системы,передаёт информацию системе о внешней среде посредством обратных энергетических связей и является системным информером,который по аналогии можно представить калибровочным полем,играющим роль переносчика взаимодействия(поле Янга-Миллса в квантовой хромодинамике). Значит,получив информацию из внешней среды,система будет отрабатывать внешнее воздействие таким образом,чтобы его компенсировать и,в то же время,система будет воздействовать на внешнюю среду,когда будет переходить из одного равновесного состояния в другое(квантование)..."

Теперь вы уже знаете моё мнение и я, на основании вышесказанного,приведу свою теорию фундаментальной обработки данных с помощью приведённого ниже графика,используя квантовую модель.

Этот график обладает большой информативностью и с первого раза разобраться в нём будет сложно.Но при последовательном рассмотрении общая картина прояснится.Первое,что очень заметно,так это экспоненциальный рост индекса биткоина,что другие индексы не проявляют.Это самое важная отличительная особенность цифровой валюты от фиатной.

Энтони Хи пишет " Изначально я полагал, что, поскольку доминирование BTC падает, то мы увидим более низкую корреляцию между BTC и общим рынком Как ни странно, похоже, что это не так. Когда в начале 2017 года в процентном отношении Биткоин ослабил свои позиции на рынке, корреляция между BTC и рынком не последовала этой тенденции." И он приводит график.Выбранный период слишком мал,чтобы сделать такие выводы,но, тем не менее, Энтони Хи пришёл к этому мнению и он прав,хотя это был лишь эпизод общей картины.Такое возможно тогда,когда исследователь работает с фундаментальными данными.

На фундаментальном графике видно,что корреляция(обратная) индекса доллара и индекса биткоина началась с ноября 2016 г. и закончилась в январе 2018 г. после того,как индекс доллара стабилизировался в декабре 2017г.Индекс доллара имеет линейную зависимость,а индекс бикоина нелинейную(экспоненциальную) от времени изменения.Поэтому, обратная корреляция индексов доллара и биткоина всегда будет сопровождаться сильной волатильностью изменения цены последнего.Видно,как только индекс доллара стабилизировался в декабре, экспонента роста битка потеряла силу.На сегодняшний день(2 июля 2018г) также явно наблюдается стабилизация доллара в июне.

Исходя из вышеизложенного,я прихожу к выводу,что падению цены биткоина приходит завершение.Но для его окончания ещё не сложилась фундаментальная картина и перед возобновлением роста цены может наблюдаться прямая корреляция индексов,как это произошло в январе этого года,что приведёт к снижению цены до предполагаемого уровня около 5500-5300.Следует отметить,что такое снижение будет стремительным,т.к. индекс биткоина уже почти достигал своего минимума(61.8%) и цена не задержится на предполагаемых уровнях,а тут же уйдёт вверх.На графике(внизу) я специально показал даты,а также значения индекса битка и цены.Видно,что при примерно одинаковых ценах индекс биткоина находится в состоянии роста.Это и является тем фундаментально значимым фактором,который позволяет сказать,что рост биткина будет возобновлён в ближайшее время.

Таким образом,цена биткоина не зависит от цены на золото и цены на нефть,а имеет всего- навсего случайную эпизодическую связь,не подтверждённую фундаментальными данными.Поэтому,принимать во внимание такую зависимость на данном этапе считаю нецелесообразным.Биткоин ещё не созрел,чтобы стать "валютой фондирования" даже в своей вотчине(крипторынке),не говоря уже о том,что крупный капитал каким-либо образом готов заходить в биткоин,уклоняясь от рисков.Всё пока в процессе становления.

На приведённом графике указаны максимальные и минимальные значения обозначенных индексов,а также приведены их уже достигнутые значения,что позволяет сориентироваться в общей ситуации,возникшей на финансовых рынках в настоящее время.Я не стал приводить фондовые индексы,также сведённые в единую систему оценки,в связи с загруженностью графика.Этого вполне достаточно пока,ведь рассматривается Биткоин и ему фондовый рынок также пока не нужен.

Чтобы определить корреляционную зависимость битка с альткоинами,а альткоинов с общим рынком,необходимо на график битка и доллара наложить индексы интересующих альткоинов,но для фундаментального анализа это не интересно и будет иметь смысл в плане каких-то краткосрочных целей,например,в течении месяца или двух,не более.Это,конечно, можно сделать.

В заключение хочу отметить,что все приведённые мной доводы являются личным мнением,основанном на собственных наблюдениях и квантовой модели валютного рынка.

Из графика следует,что цена биткоина росла из-за корреляции индексов((графически-это положительная дивергенция(схождение индексов)).

Корреляционная связь доллара и биткоина имеет экспоненциальную(нелинейную) зависимость,поэтому цена на биткоин всегда сопровождается сильной волатильностью данного финансового инструмента,но она(цена) имеет ограничения волатильности и это связано с пределом роста,который описывается функцией P=e^x.Отсюда следует,что скорость роста цены не может превышать определённых значений,т.е. существует лимит скорости,а значит,существует и лимитный коэффициент корреляции(предельное значение).Об этом Энтони Хи пока не говорил,но скажет,потому что это фундаментальный показатель и он обязательно проявится.Здесь можно отметить,что прогнозирование предельного значения КК lim(коэф.корр.)возможно на основании матрицы плотности,которая описывает состояние системы, поскольку появилась возможность учитывать не только внутренние, но и внешние условия, в которых эта система находится.

Матрица плотности в настоящее время является основным теоретическим инструментом в квантовой механике,потому что она учитывает корреляции системы с окружением,а вот в знаменитой пси-функции(волновая функция) Шрёдингера такая информация отсутствует.

Здесь имеется в виду плотность распределения вероятности различных состояний рассматриваемой системы.Другими словами,матрица плотности содержит вероятности состояний.Из вектора состояния (матрицы плотности) можно получить все физические величины (динамические переменные), которые используются при классическом описании системы (энергию, координаты, импульсы, моменты импульсов и т. д.). Причем величины не только скалярные, но и векторные, а также функции от этих величин.

Я же рассматриваю систему с точки зрения квантовых корреляций,которые проявляются во внешней среде и их можно прогнозировать.Недооценка квантовых корреляций с внешним окружением,которые волновая функция Шрёдингера просто не может определить(т.к. она применима только к замкнутым системам),приводило к парадоксам в случаях её применения к скоррелированным подсистемам. Поэтому "высокие" рассуждения некоторых товарищей,создавших некоторые "квантовые модели",о роли волновой функции Шрёдингера на финансовых рынках,являются чистой болтовнёй и полнейшим непониманием материала.Двоечники,одним словом.Но,тем не менее, "целевую стипендию" получают....

В дальнейшем,если потребуется,можно этот материал применить на практике для определения корреляций по данной теме.

Я понимаю,что критиковать каждый может,но у меня есть предложение,которое и будет освещено в следующем комментарии.

Все приведённые значения являются детерминированными.(( Детерминированной называется такая величина, поведение которой однозначно определяется ее причинно-следственными связями с другими величинами.))

Этот график является универсальным для его использования.Здесь видна корреляция альткоинов с биткоином и с рынком(по индексу доллара),а также корреляция альткоинов между собой.Больше ничего не нужно придумывать и нагонять трейдерам жути.Всё довольно просто.Можно реально наблюдать за всей картиной происходящего на рынке.При необходимости можно посчитать и коэффициенты корреляции,нет проблем,всё делается за считанные минуты. Только я не вижу в этом смысла,ведь эти коэффициенты нужны были,чтобы увидеть то,что вы и так уже видите.Чтобы использовать больше альтов,нужно построить другой график,оставив биток и доллар и т.д.,т.е. можно строить столько графиков,сколько нужно.Более того,также можно использовать и график "Стрела" для любого из альтов,если есть в этом необходимость.

Одним словом,сложности нет,как её пытаются представить.Самое сложное в прошлом становится простым в будущем,достигая максимального значения сложности,что и приводит сложное к простому,которое,вновь развиваясь,становится сложным.Этот процесс называется диалектическим развитием,а ещё проще - диалектикой.Ничего нового!

Взаимозависимость(корреляция) между активами не происходит напрямую.Например,возьмём биткоин и эфир.Рассмотрим пару ETH/BTC и как она получилась.ETH/BTC=(ETH/USD):(BTC/USD).Я думаю,что никто это отношение оспаривать не будет.А вот далее происходит то,что у всех не вызывает сомнений - это сокращение доллара.Математическое действие правильное,т.к. в числителе и знаменателе присутствует одна и таже единица измерения,но физический смысл отсутствует(из-за неправильной записи).Почему?Потому что таким действием доллар выводится из котировок и создаётся иллюзия,что биткоин и эфир взаимодействуют между собой уже без участия доллара.Вот на этом я и остановлюсь подробнее.

Начну с самого начала.Возьмём пару ETH/USD=410.90 и пару BTC/USD=7533.30. Отсюда следует,что за одну единицу ETH дают410.9 единиц USD,а за одну единицу BTC дают 7533.3 единиц USD.Теперь записываем с помощью математического выражения физический смысл этих пар.Получим следующее выражение:1eth=410.9usd 1btc=7533.3usd.А далее записываем физический смысл пары ETH/BTC=1eth : 1btc=410.9usd : 7533.3usd.Далее саму единицу измерения(usd) сокращаем по правилам математики,но сами численные значения остаются!,а это объёмы доллара в биткоине и эфире.Значит, запись пары ETH/BTC является чисто формальной.На самом деле происходит взаимосвязь объёмов доллара в биткоине и эфире.Эта взаимосвязь и является определяющим фактором цены кросса ETH/BTC,как и любого другого.

ETH/BTC=(ETH/USDefr.) : (BTC/USDbit.)=(ETHхUSDbit.) : (BTCхUSDefr.).Подставляем вместо ETH и BTC их значения.

Тогда, (410.9usd. х USDbit.) : (7533.3usd.х USDefr.)=0.0545(USDbit./USDefr.).Получено численное значение кросса и его единица измерения.

Таким образом,единицей измерения этого кросса является отношения объёмов доллара в биткоине и эфире.Вот это является правильной записью кросса ETH/BTC.

Вывод.Взаимозависимость(корреляция) между активами происходит только посредством объёмов доллара в каждом активе.Объёмы самих активов в рынке не оказывают непосредственного влияния друг на друга.

На основании этих выводов и был построен график ОДИ криптовалют.Теперь понятно, почему присутствие индекса доллара здесь является обязательным.Добавлю,что, если кросс записать в индексной форме,тогда индекс доллара можно сократить,потому что в индексах биткоина и эфира учтена взаимосвязь объёмов доллара через индекс доллара.Так (ETHi/USDi) : (BTCi/USDi)=ETHi/BTCi.

Я понимаю,что всё это нудно читать и переваривать,но без этого двигаться дальше нельзя.Это основа.

Потом пойдём дальше,ближе к делу,как говорится,ну, и как следствие,ближе к реальным деньгам.

Но,несмотря на это,есть вещи,которые не подлежат изменению с течением времени.Если Биткоин был рождён экспонентой,то это его родная мать,а линейная зависимость это мачеха и "кровная цифровая "связь с ней отсутствует.Аппроксимирование экспоненты в данном случае лишь будет искажать корреляцию,что негативно будет сказываться и на прогнозах.Ведь сам коэффициент корреляции,по сути,является прогнозным инструментом,когда по изменению одной величины можно предполагать изменение другой.Но так можно поступать с линейными зависимостями,а здесь уже совсем другое дело.

Для определения корреляций нелинейной зависимости применяют индекс корреляции(Нормированный показатель тесноты связи. Для линейной связи его значение равно коэффициенту корреляции),который применим к нелинейным регрессионным моделям,а также индекс детерминации(квадрат индекса корреляции R2),который сравним с коэффициентом детерминации(r2).Одним словом,если всё это считать,то лучше вообще ничего не считать.Посчитать,конечно, можно,но слишком это всё сложно и запутанно,а практическая применимость для реальной торговли около нулевая.Смысл всё это делать??!!

Но,если применить такое понятие,как квантовые корреляции,о которых я уже говорил,то ситуация не такая уж и безнадёжная.Об этом позже,а пока посмотрите на график.Он предназначен для оценки общей картины,а для ситуационных связей нужен дополнительный расчёт...

Из великолепной семёрки можно выделить тройку самых стойких-это биток,Zcash и лайт.Это они освобождались от "груза",даже эфир не пожалели.Биток понятно,не дал себя в обиду и возглавил тройку.Окрепнуть бы,да пилота того улыбающегося с аэроплана схватить бы да оземь,оземь,оземь настучать фейсом....Да,"мечты,мечты,где ваша сладость"???....

Из теории квантовой информации следует,что изменение информации о системе всегда связано с изменением энергии самой системы,т.е. происходит энергоинформационный обменный процесс,который можно разделить на две составляющие.Одна составляющая относится к внутрисистемным процессам,вторая - к энергоинформационному обмену с окружающей средой.Эти два процесса ,если они будут измеримы одной мерой, можно свести к одному единству,что даёт закон сохранения информации.Такая мера существует.

Так,американский математик венгерского происхождения фон Нейман(28.12.1903г.-08.02.1957г.),известный своим важным вкладом в информатику,ещё в 1927 году ввёл понятие энтропии в теорию квантовой информации,которая(энтропия) и в настоящее время играет роль фундаментального параметра несмотря на то,что энтропия по Клоду Шенонну(понятие введено им в 1948г.),который считается отцом теории информации(30.04.1916г.-24.02.2001г.),в некоторой степени не соответствует энтропии фон Неймана (из-за меры вероятности,введённой Шенноном).Но это связано с проявлением разнообразия модификаций энтропии, а не с антагонизмом в принципе.Энтропия по фон Нейману записывается так H=Tr(p*lnp).Пока оставлю запись без расшифровки,далее всё прояснится.

Теперь о количественной характеристике информации.Американский физик-теоретик итальянского происхождения Уго Фано(28.07.1912г.-13.02.2001г.),член Национальной академии наук США, в 1957 году вводит понятие о количестве информации в системе,которая равна следу квадрата матрицы плотности и записывается так I=Tr(p^2),где символ Tr обозначает принадлежность значений к диагональным элементам(следу)матрицы плотности; р-это след матрицы; I - количество информации в относительных единицах.

Значит,в формуле энтропии фон Неймана используется логарифм следа матрицы,умноженный на сам след.

Далее уже можно будет сказать о квантовых корреляциях и их применении в реальных условиях торговли.

Доллар по-прежнему недосягаем и находится за "линией горизонта",а отрицательная корреляция с криптой так и прёт,хотя внутри сообщества разногласий нет.

Для NEO всё же пришлось масштаб увеличить,хорошо идёт.Общая ситуация не изменилась,доллар даже немного подрос и дал подрасти альтам,поэтому в ближайшее время изменений не предвидится,разве что возможны коррекции.Чтобы изменения наступили доллар должен "с небес сойти" к битку и альтам.Посмотрим,всё же нельзя долго там находится,побыл и хватит.

Монеро прибавил прыти и уже второй день обходит лайт.Бедняга NEO наконец то поднялся с колен и двинулся за папой.Эфир по -прежнему в опале,как бы место NEO не занял,не хотелось бы.Рипл и ZEC пока в борьбе,но обойдут ли лайт?Понедельник об этом расскажет....

Вообще,поведение Рипл неадекватное,с ним нужно отдельно разобраться.Общая картина показывает,что альты как бы собирают в коридор.Наверное,приходит пора каких-то определений,иначе зачем их строить на Смотр?Эфиру не дают поднять голову и вот-вот он может оказаться замыкающим в этом отряде альтов.Доллар пока залёг и выжидает.Одним словом,ситуация остаётся неопределённой и основные "разборки" ещё впереди.Последняя декада августа будет неспокойная и богатая на сюрпризы,нo забор всегда свободен...

Позиционно альты остались на своих местах,следуя за битком.Но на открытии дня никто не смог превысить своих значений от 20 августа.

Рипл прилип к Битку как банный лист к ж...е,выжив из тройки Лайт.С Монеро отдельный случай(я к этому альту ещё вернусь и покажу почему он так себя ведёт).Эфир по-прежнему в опале и никак не может встать с колен.(Ротшильд, видать, злопамятный дядька).Неопределённость пока продолжается....

Все сидят "на игле" решения по биржевым фондам (ETF),которое откладывается и откладывается.А чтобы крипторынок хоть как-то шевелился его периодически будут взбадривать волатильными прогонами,загоняя инвесторов в нужное для принятия решения русло.

Чего добиваются киты пока не ясно и на этой волне возможно распространение различных слухов и домыслов.Слушать,конечно, нужно для оценки общей ситуации,но,следуя поговорке о коте Ваське,есть(работать) нужно всегда по своему плану.

Всё таки Эфир сместили на последнее место в этом позиционном рейтинге.NEO 27августа существенно опередил Эфир и закрепился выше него.Замечу,что все активы преодолели уровень от 20 августа за исключением Эфира,а Биткоин,Монеро и Рипл с этого дня образовали авангардную тройку активов,где Лайт попытался вытеснить Монеро 23 августа,но безуспешно.Индекс доллара на 31 августа вырос,что привело к снижению активов,но Биток устоял в позиционном плане.Очевидно,что конец месяца ничего в плане роста активов не изменит из-за позиции доллара,поэтому ожидать каких-либо подвижек в изменении тренда не приходится и коррекция останется коррекцией.

Эфир незаслуженно гнобят и принижают его значимость в развитии рынка искусственно.С чем конкретно это связано неизвестно,скорее всего,наблюдается какая-то конкурентная борьба в плане технологий,где Эфир,по всей видимости,преуспевает и это не устраивает определённый круг лиц,потому что нарушает планы управления рынком.Отсюда вытекает и такое отношение к Эфиру,как говорится,не мытьём так катаньем,Виталика Бутерина не так-то просто обойти,но подложить свинью можно,потому что цены в руках китов.Может быть и будет найден какой-то компромисс,но чтобы его добиться, Бутерину нужно показать и доказать,что рано или поздно Эфир сломает препятствие и уже договариваться нужно будет с ним,Виталиком Бутериным.Это очень сложно,но выполнимо,главное, не сломаться перед пиндосами.

В сентябре я планирую новую серию комментариев,где будет показан крипторынок на основании индексов энтропии и количества информации,что покажет рынок совсем с другой стороны,не так,как он представлен ценами.Поэтому,забегая немого вперёд,скажу,что Эфир там занимает совсем не последнее место и вместе с Рипл входят в тройку лидеров с Биткоином с позиций информационных технологий.

В предисловии я хочу сказать,что приведённые ниже комментарии могут быть трудно воспринимаемыми,поэтому не обязательно их читать,ведь,покупая телевизор вам абсолютно не нужно знать его принципиальную и функциональную схемы,достаточно его включить и смотреть.В конце я приведу примеры как этим всем пользоваться без теоретических заморочек,что будет просто и доступно любому трейдеру.

Коэффициенты корреляции,как показал Энтони Хи,из-за нелинейных зависимостей и изменением с течением времени,создают определённые трудности для прогнозов,а опираться на историю он не рекомендует.Свои расчёты Хи производил на основании данных о рыночной капитализации криптоактивов,которая также изменяется и прогнозировать это изменение тоже дело сложное.

В этом случае, ничего не остаётся,как попытаться применить теорию квантовой информации и, в частности, такие понятия,как количество информации и энтропия.Чтобы не повторяться,прочитайте,пожалуйста, два комментария в этом разделе от 13 августа,где имеются краткие и общие сведения.Используя эти понятия, есть возможность установления взаимосвязи информации и энтропии,что позволяет вычислять,так называемые,индексы энтропии цифровых активов.

В настоящее время в экономике используется целая линейка индексов энтропии такие как индекс Линда,ХоллаТайдмана,ХаннаКея,Ротшильда(рыночная власть),ХерфиндаляХиршмана и другие.Вобщем,кто что хочет посчитать,тот и применяет соответствующий индекс энтропии.На рынке криптоактивов также можно использовать индекс энтропии,который будет показывать состояние самих криптоактивов.Для этой цели мной и был разработан такой индекс.Алгоритм его вычисления отличается от алгоритмов индексов энтропии,приведённых выше,потому что в расчётах применёны положения из теории квантовой информации,где учитываются квантовые корреляции,имеющие прямое воздействие на внешнюю среду,т.е.выявляется непосредственная причина корреляций во внешней среде,а это уже позволяет прогнозировать поведение того или другого актива в перспективе.

Таким образом,на основании квантового индекса энтропии (HQ)i можно оценивать процесс покупок-продаж криптоактивов в перспективе.К индексу паники в свете теории квантовой информации,параметры и пороговое значение которого отделяют панику от не паники, я ещё вернусь(в другой теме),а пока рассмотрим то,что есть.

Для начала необходимо внешний индекс криптоактива привести к единице и разложить его на составляющие.Их может быть несколько,но не менее трёх(присутствие составляющей доллара обязательно),а общее число этих составляющих должно быть нечётным.Ввод других составляющих зависит от целей применения (HQ)i в дальнейшем.В данном случае, применён упрощённый вариант для использования только внутри крипторынка.На примере битка единичный индекс содержит, непосредственно сам биток,доллар и одну из валют фондирования,которые численно распределены таким образом,чтобы в сумме получалась единица.Далее, необходимо привести численные значения в смешанное(нелокальное) состояние.После производятся необходимые математические действия,в результате которых получаются значения количества информации и энтропии информации,а также производится расчёт квантового индекса энтропии.Затем значение индекса выводится во внешнюю среду посредством специального математического действия.На этом вычисления закончены. Конечно,говорить,что полученная информация является истинной информацией,нельзя.Для этого,как я уже говорил,необходим квантовый компьютер,который будет генерировать матрицу плотности и считывать информацию.Вот тогда уже будет совсем другое дело,а пока всё в приближении,но тем не менее,что-то уже есть.

Если сравнить этот график с графиком ОДИ индексов,то можно заметить,что позиционно есть отличия.

Дело в том,что график ОДИ базируется на основе ценовых движений актива во внешней среде,а график (HQ)i - на основе энтропии актива,значение которой получено из количества квантовой информации.Понятно,что абсолютного подобия в этом случае не может быть априори.Исходя из постулата,что информация первична, можно уже не предполагать,а условно(постулировано) располагать теми данными,которые получены из информационного поля системы.Значит,положение индексов криптовалют на графике энтропии (HQ)i являются приоритетными перед позициями на графике ОДИ.Регулятор может управлять ценой,что мы и наблюдаем,но управление информацией системы(её количеством) невозможно без применения квантовых компьютеров.Но какие-то прообразы этих компьютеров всё же есть и они уже в работе.Майнеры уже столкнулись с проблемой и дело здесь вовсе не в цене,а в несостоятельности современных компьютеров(как бы их не "заряжали") далее генерировать цифру в прежнем режиме.Очевидно,что наращивание мощностей ферм это экстенсивный путь криптодобычи.

Как я уже говорил ранее,индекс энтропии(HQ)i равен отношению энтропии валюты(Н) к количеству информации(I),содержащейся в системе о ней.Из расчётной таблицы следует,что разброс самой энтропии между валютами не превышает 5%,а между количеством информации достигает 40%,что отражается и на самом индексе(HQ)i,т.е. сама энтропия индексирована количеством информации. Что означает энтропия и количество информации квантовой системы для внешней среды?Как это можно интерпретировать здесь,во внешней среде?Строгой аналогии,конечно же,быть не может,но всё равно этот вопрос будет висеть.

Тогда,постараюсь пояснить и провести аналогию.

Квантовая информация не требует для хранения физический носитель,он не нужен.Квантовая информация хранится и содержится в самой системе,которая состоит из той же информации об объектах системы в нелокальном состоянии.Физически(имеется ввиду материализованных) объектов нет,а информация о них есть и это квантовая информация.А если эту квантовую информацию материализовать,то получим эти физические объекты во внешней среде.Есть же выражение,что мысль материальна и оно неспроста взялось.Если вы будете о чём-то думать(устанавливать энергетическую связь с квантовым объектом),то событие или какая-нибудь вещь обязательно проявятся(вы её найдёте),а событие произойдёт.Этот процесс называется декогеренцией,вы из квантового информационного состояния материализуете объект или событие,но вы не сможете ничего материализовать,если квантовая информация об объекте или событии отсутствует,либо находится на недоступном для вас уровне запутанности и вашей внутренней энергии(энергии связи) не достаточно для материализации.

Так вот,то количество информации,которое характеризует нашу систему(крипторынок) находится в квантовом состоянии и её нужно материализовать(извлечь),а для этого нужна энергия и,если эта энергия излишне расходуется на внутренние процессы,которые называются энтропийными,то она уменьшается,сама энтропия её и поглощает.Поэтому и количество информации уменьшается,вернее сказать,не хватает энергии,чтобы её извлечь больше из системы.Теперь понятно,что мы получим ту информацию,которая доступна на этом уровне энергии.Чем меньше хаоса(энтропии),тем больше информации можно получить.Поэтому следует учитывать,что информация и энтропия составляют единое целое,их нельзя разделить и рассматривать отдельно,одно перетекает в другое.Это называется энергоинформационным обменом системы,но такой обмен существует и с внешним окружением.С чем мы и столкнулись,пытаясь провести аналогию.Тогда так(упрощённо).Спрос и предложение-это информация.Если в системе увеличивается энтропия,то информация о спросе и предложении будет уменьшаться,локализуясь во внешней среде,но сам закон сохранения информации нарушен не будет.

Я думаю,что такая аналогия устроит всех.Так будет проще в дальнейшем интерпретировать график (HQ)i.Что касается самой энтропии,то она характеризует состояние системы(трейдеры используют такое понятие как "перегрев рынка"),которое можно по аналогии применить к рынку в качестве именно такого понятия трейдеров.Тогда, индекс энтропии показывает состояние актива на основании спроса и предложения.

При исследовании графиков (HQ)i криптоактивов методом регрессий выяснилось,что наиболее подходящей является полиномиальная регрессия с коэффициентом к= 3(кубическая парабола).Значит,крипторынок в своей основе имеет полиномиальную зависимость между активами,что вполне логично,потому что такая зависимость учитывает линейные,логарифмические и экспоненциальные зависимости,которые присутствуют во взаимосвязях активов и показывает обобщённую связь-зависимость.

Но прежде, необходимы пояснения в отношении значений квантового коэффициента корреляции.Классический коэффициент имеет значения от -1 до +1.В экономических циклах такое положение вполне приемлемо и будет работать,но на валютном рынке,а тем более в крипторынке,классический коэффициент уже трудно применять и это показал Энтони Хи в своих исследованиях.

(KQ)r измеряется не в относительных единицах,а в процентах.Максимальное значение 100%,минимальное...и вот здесь уже есть существенные отличия от классики.(KQ)r - это коэффициент "быстрого реагирования" в изменениях взаимосвязей активов,что позволяет его применять на любых волатильных рынках или для любых волатильных инструментов.По сути,это коэффициент квантовых энергетических связей,связей притяжения и отталкивания.Можно сказать,что это основное свойство квантового коэффициента корреляции.

Когда(KQ)r принимает значение больше +100%,то меняет знак на противоположный, а само значение получается простым вычитанием.Например, в расчётах получили(KQ)r =100.055%,тогда истинный коэффициент равен (KQ)r=100 - 100.055= -0.055%.

Минимальное положительное значение и максимально отрицательное в настоящее время не получены экспериментальным путём.Но могу условно предположить,что +(KQ)r min.=90.0% и -(KQ)r max.= -0.10%.

Квантовый коэффициент корреляции нужно использовать вместе с графиком индексов энтропии,потому что они взаимосвязаны.

Пример такого использования показан в комменте от 06.09. в разделе "Аналитка от Омкара Годбоула".Там показан график индексов энтропии битка и доллара,а также приведены значения коэффициента корреляции битка с долларом.Всё время за ними следить не нужно,но когда (KQ)r принимает значение больше 99.90%,то постоянный мониторинг необходим.Как видно, всего за два дня (KQ)r стал отрицательным,а спустя считанные часы после открытия дня последовал удар.Индекс энтропии битка резко снизился и стал меньше индекса энтропии доллара,но коэффициент корреляции уже принял положительное значение...Вообще,"изгнать" доллар нельзя ни при каких обстоятельствах,а то,что я сказал об удержании отрицательной корреляции битком чисто символическое,тогда не было возможности всё объяснить.Таким образом,как работает биток с долларом понятно.А так как все альты имеют большое значение коэффициента корреляции с долларом,то их движение будет повторять движение битка.

Теперь относительно корреляций битка с альткоинами и альткоинов между собой.Здесь также необходим график (HQ)i криптоактивов.

Он уже есть,но по месяцам.Здесь видно,где индексы энтропии криптоактивов пересекались.Поэтому не составляет труда отследить моменты пересечений,а также рассчитать (KQ)r для альткоинов в это время.Следует отметить,что в отличие от взаимодействий с долларом,которого не "изгнать",альткоины могут замещать друг друга индексами энтропии и удерживать отрицательную корреляцию.

Алгоритм расчёта (KQ)r между альтами такой же как и битка с долларом;всегда имеются индексы энтропии и количество информации для интересующих альтов на момент открытия дня.

Индексы энтропии и коэффициенты корреляции можно рассчитать абсолютно для всего спектра криптоактивов в рынке,а квантовый компьютер может решить все проблемы с определением направления и изменением движения цены,но до этого ещё далеко и, прежде всего,нужны чёткие и понятные Правила для всех участников криптоиндустрии,а до них ещё дальше,чем до квантовых компьютеров.

Поэтому,на первых порах можно использовать и обычные компьютерные программы на обычных компьютерах для облегчения расчётов для тысяч альткоинов и выбора наиболее подходящих для торгов или инвестиций.А для этого нужен и соответствующий штат сотрудников,которые за всем этим будут следить и давать нужные рекомендации.Учитывая,что у меня такого штата нет и за всем мне не уследить,я остановился на минимальном количества альтов,но главный упор сделан на Биткоин.

Ниже представлен график индексов энтропии доллара и битка с момента появления котировок на платформе BITFINEX,где также указаны коэффициенты корреляций .Взят период в пол года,на 01.01. и на 01.07.Можно было и помесячно показать весь период,но это нужно для фундаментальной оценки становления Биткоина,как цифровой валюты и,скорее всего,для маржиналки это не нужно.

Как видите,чтобы полностью оценить крипторынок,необходим помесячный график с разбивкой по дням для всех альтов.Только тогда можно что-то более менее сказать о будущих ценах и будущих судьбах альтов.Без этой информации все рассуждения будут расплывчатыми и разно интерпретируемыми,как со стороны фундаментальной аналитики,так и с позиций технического анализа.

Об этом мы ещё поговорим более предметно.Главное,что есть задел и можно на него опираться,как в режиме онлайн,так и на истории,которая повторяется,но не забывает изменяться...

Статья очень крутая, с момента её выхода она у меня в закладках и я до сих пор изучаю материал по корреляции и труды Марковица. Автор статьи знакомит читателей с азами портфельных инвестиций и пытается перенести опыт фондовых бирж на крипту. Никто не собирается вам ничего предсказывать.

P\s уж простите за резкость, но ваш комментарий на мой взгляд этого заслуживает.

Ведь действительно,доллар сейчас переживает не лучшие времена,а т.к. он является пока ещё мировой валютой,то без его развития ничего развиваться не будет(имеется ввиду финансовая система).Доллар и только доллар в настоящее время является движителем прогресса и,если он будет не успевать,то система освободится от него.В системе никогда нет лишней энергии на содержание баласта.

Учитывая,что за всё время существования доллар показал устойчивое выживание,можно предположить,что эта полу волна благополучно достигнет своего цикла в 2038 году.А там либо ишак сдохнет,либо падишах помрёт...Кто его знает,что будет.

Для инвестиций криптопортфель, созданный с такими высокими коэффициентами корреляций,может в конечном итоге привести к убыткам,а не к постоянно растущей прибыли.Один из публичных инвесторов,комментируя теорию Марковица,пишет,"что для формирования инвестиционного портфеля предпочтительнее использовать инструменты, колебания доходности которых находятся в разных фазах (в таком случае говорят об отрицательной ковариации), т.е. не коррелируют."Найдёте ли вы в крипторынке не коррелируемые активы?Не найдёте!Тогда,о каком криптопортфеле можно сейчас говорить???

Об этом можно будет говорить тогда,когда крипторынок будет интегрирован в финансовую систему на правах полноценного участника.Это может решить только SEC США.Но вы же видите,как она решает.Вот тогда,используя коэффициенты энтропии R(Hi),можно легко установить взаимосвязи криптоактивов с активами других рынков и создать настоящий криптопортфель,а не фейковый для галочки.Хотите верьте,хотите нет,это ваше дело,но есть факты,против которых не попрёшь.

Было сказано лишь о том, что автор статьи пытается перенести классический опыт в крипторынок. Почитайте мой комментарий внимательнее.