|

Разделы

Сейчас обсуждают

|

Текущий медвежий период официально стал самым длинным в истории. Как долго он продлится? Обзор рынка

31 янв 2019 16:41:06

Криптовалюты

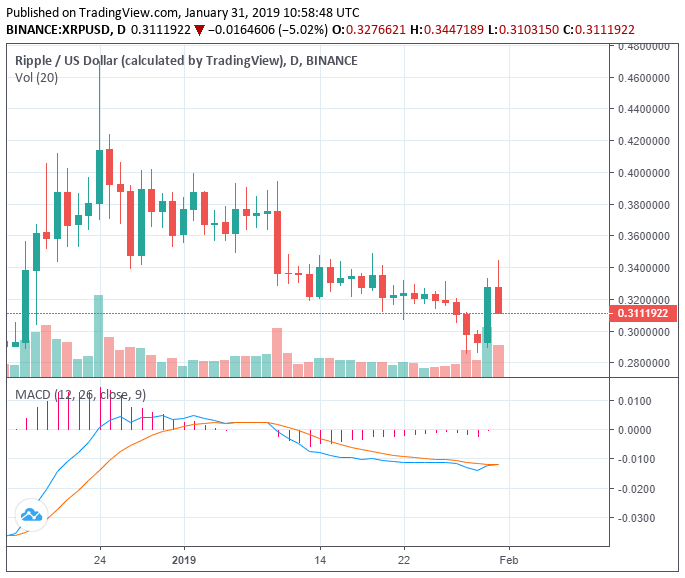

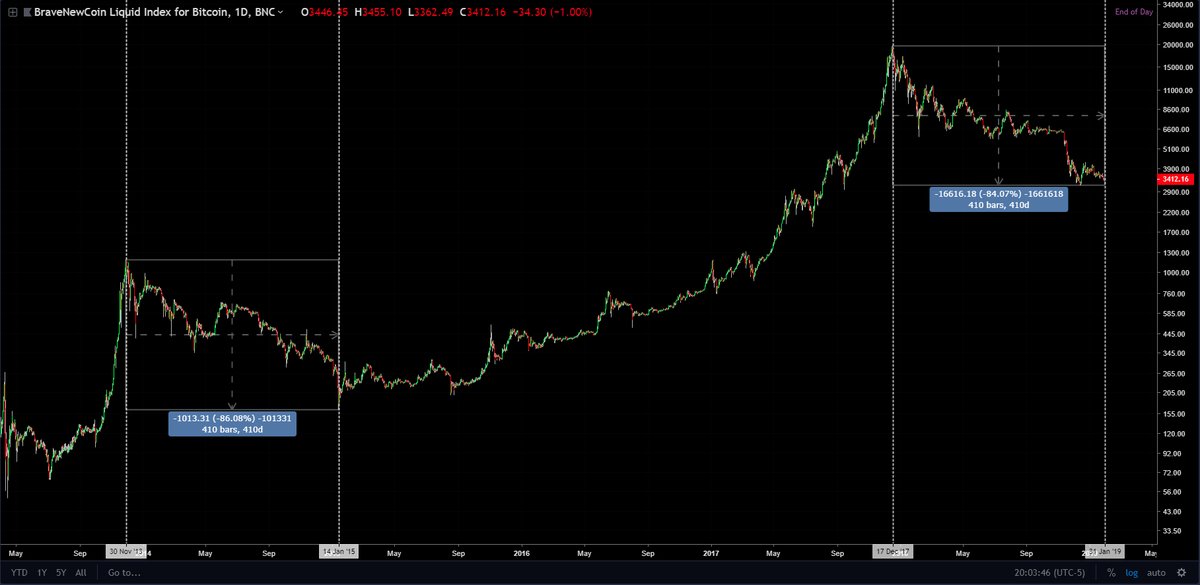

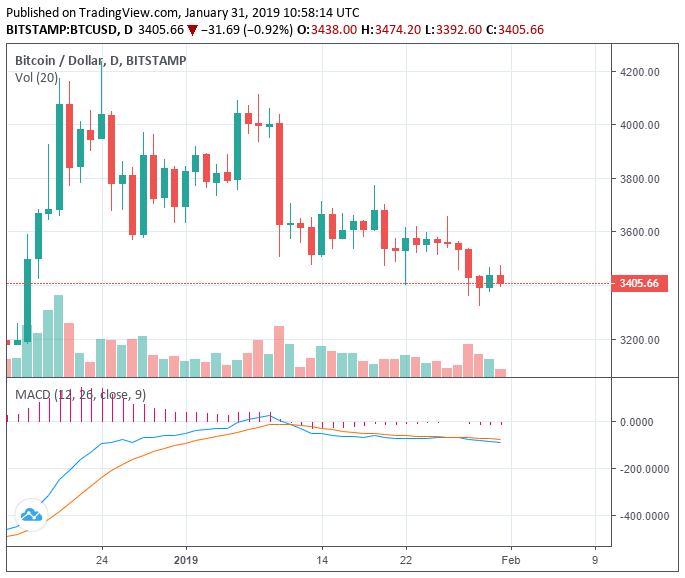

За последние 24 часа рынок криптовалют немного восстановился - со 111 до 113 миллиардов долларов, а BTC восстановился до 3400$. Другие основные крипто активы, такие как Ripple (XRP) и После объявления партнерства R3 и  Долгосрочный медвежий рынок – чего ожидать инвесторам?Технический крипто аналитик Джонни Мо объявил, что крипто рынок официально вступил в самый длинный медвежий период в истории. В 2013 году крипто индустрия пострадала от 410-дневного медвежьего давления, в течение которого цена BTC упала с 1000$ до почти 100$. С конца декабря 2018 года, в течение более чем 410 дней, крипто рынок никак не может зафиксировать положительный импульс и пробить ключевые уровни сопротивления. Мо отметил:  Четверг знаменует достижение той же продолжительности, что и медвежий рынок 2013–2015 годов. Нам остается 2% до той же глубины падения. Я ожидаю, что эти циклы станут более длинными и менее экстремальными. Это означает, что движение вверх будет занимать больше времени (это уже подтвердилось), а нисходящий тренд должен быть длиннее (необходимо подтвердить). Следующий восходящий тренд должен быть менее экстремальным, чем в 2016-2017, и более длинным. При это стоит отметить, что анализ Мо не учитывает несколько месяцев консолидации после медвежьего рынка 2013-2015 годов, который трейдеры часто называют фазой накопления. Как правило, после преодоления длительной коррекции основные криптовалюты проявляют многомесячную стабильность. В течение последних трех месяцев BTC постоянно подвергался распродажам. Несмотря на то, что он продемонстрировал некоторую стабильность в диапазоне от 3500$ до 4000$ в январе, аналитики согласны, что вскоре эта стабильность может быть нарушена.  Как предположил крипто трейдер Hsaka, Биткоин может восстановиться до середины 3-тысячного ценового диапазона и избежать тестирования уровня поддержки 3000$. Но отсутствие импульса на крипто рынке может помешать восстановлению ведущей криптовалюты в краткосрочной перспективе.  Думаю, мы скоро увидим 3500+. Ранее аналитики, в том числе DonAlt, заявляли, что быстрое падение в диапазон от 2000$ до 3000$ весьма вероятно, если актив уверенно не восстановится от нижних уровней 3-тысячного ценового диапазона. В краткосрочной перспективе, по крайней мере, до конца первой недели февраля, будет оставаться неясным, сможет ли BTC удержаться в узком диапазоне, которого он придерживался с начала января, или упадет до нового уровня поддержки. Медвежий рынок будет продленВ целом, как аналитики, так и трейдеры считают, что текущий медвежий рынок продлится в течение первой половины 2019 года, прежде чем индустрия достигнет истинного дна, а рынок начнет восстанавливаться. Как видно по деятельности венчурных подразделений Nasdaq и Fidelity, они не испытывают проблем с получением финансирования, что является оптимистичным фактором неминуемого восстановления. Например, в прошлом месяце Nasdaq и Fidelity инвестировали 28,5 миллионов долларов в регулируемого оператора фьючерсного крипто рынка ErisX. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 7 комментов4 560 просмотров Читайте также Стабилизация цены BTC. Почему индустрия не реагирует на шквал положительных новостей? Обзор рынкаКриптовалюты Стабилизация цены BTC. Почему индустрия не реагирует на шквал положительных новостей? Обзор рынкаКриптовалюты Криптовалютный рынок «позеленел», но нисходящий тренд BTC по-прежнему силен. Обзор рынкаКриптовалюты Криптовалютный рынок «позеленел», но нисходящий тренд BTC по-прежнему силен. Обзор рынкаКриптовалюты BTC обесценивается до 3400$. Падение в 2-тысячный ценовой диапазон неизбежно? Обзор рынкаКриптовалюты BTC обесценивается до 3400$. Падение в 2-тысячный ценовой диапазон неизбежно? Обзор рынкаКриптовалюты

Комментарии

постраничноцеликом датапопулярные Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -41% Октябрь 2025 2 Сделки 0% Профит 41% Стопы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Ровно через неделю будет зафиксирован самый длинный медвежий период в истории BTC. Обзор рынка

Ровно через неделю будет зафиксирован самый длинный медвежий период в истории BTC. Обзор рынка Долгосрочные индикаторы BTC становятся бычьими, впервые с 2015 года! Обзор рынка

Долгосрочные индикаторы BTC становятся бычьими, впервые с 2015 года! Обзор рынка

Есть много способов и методик определения развития ценового движения при выходе из флэта.Особую значимость,конечно,имеет определение точки разворота тренда,тем более,ситуация "усугубляется" из-за того,что цена не достигла дна,что,несомненно,приводит ещё к большей неопределённости и,хочешь не хочешь,а это нужно учитывать.В свою очередь,не достижение ценой дна ещё не может быть тем основанием,что коррекция медвежьего тренда невозможна.

В первую очередь трейдеры обращают внимание на объёмы торгов,снижающиеся в последнее время,а также на саму капитализацию рынка,которая показывает заинтересованность инвесторов.В совокупности эти факторы "вынуждают" думать,что рынок может ещё пойти вниз и аналитики,естественно,ищут катализаторы роста в фундаментальной основе криптоиндустрии.Но и там нет каких-либо подвижек в лучшую сторону.Одним словом,всё замерло и ничего не остаётся,как занять выжидательную позицию,периодически производя "набеги" на тренд.Но однажды можно и не вернуться из"похода",а вот этого не хотелось бы.

Например,перед тем как форсировать реку,проверяют её глубину,чтобы найти минимальную,а перед тем как пить воду,проверяют её на пригодность к употреблению.Для этого просто берут воду на анализ из водоёма.Для трейдера водоёмом является объёмы и капитализация рынка,следовательно,нужно взять пробу из этого "водоёма" на анализ.Квантовая модель предусматривает такой вид анализа,который показывает концентрацию битка,доллара и коррелятора в единичном объёме и выражается в процентах.Таким образом,зная концентрацию активов в единичном объёме,можно предположить,что такая же концентрация будет и во всём рынке.

Для этого необходимо сравнить ценовые движения и сопоставить их с результатами анализа в характерных точках(мкс.и мин.значения цен,а также некоторые промежуточные,коррекционные движения).Например,17 декабря 2017 г. концентрация объёмов активов(Concentration volums of assets) в пике цены(19891) CVA = 57.95+ 29.13+12.92 (%),что в сумме всегда будет равно 100% и эти 100% являются единичным объёмом.В общем виде единичный объём записывается так CVA=btc+usd+corr.Отсюда понятна последовательность наименования активов и показатели их концентрации.В результате торгов CVA также изменяется,но отношение значений концентраций активов всегда будет держать реальную цену в рынке.Так,(btc:usd)*10^4 =( 57.95 : 29.13)*10^4=19894,а если применить значения внешних индексов доллара и битка,то получим тот же результат (BTCi : USDi)*10^4 = (224.00 : 112.61)*10^4=19892.Таким образом,в любой момент времени можно знать концентрацию объёмов активов в рынке,принимающие непосредственное участие в торгах.

Баланс CVA наступает тогда,когда соблюдается следующее условие btc=50% и (usd+corr)=50%.Это точка равновесия системы.Достигнув таких значений CVA,система будет стремиться выйти из этого состояния равновесия.А для этого нужен дополнительный импульс,который выведет систему из этого равновесия.История показала,что достижение btc= 57.95% является критическим для системы и дальнейшее увеличение концентрации невозможно.Исходя из того,что система имеет матричную основу для определения возможных состояний,то можно сказать,что,если теперь usd примет значение 57.95%,то это будет означать дно глобального тренда.Пока таких данных нет,это предположение,но тем не менее,так должно быть,потому что принцип Подобия об этом говорит и нельзя его игнорировать.Хотя,должен заметить,когда Биткоин только начал развиваться,(например,приведу данные на 01.04.13г.),то CVA = 0.60+64.31+35.09,но это не может быть основанием для возврата к такому состоянию.

CVA= 18.28+56.71+25.01.Как видно,usd не достиг значения 57,95%,которое достигал btc в пике цены от 17.12.17г., следовательно, и дна пока нет!!! А что есть?Возможна ли коррекция цены от уровня 3215.20 без достижения дна?И вот здесь возникают нюансы в сравнении значений концентрации активов usd и corr. с btc.Возникает два момента,когда btc=usd и,когда btc=corr. в значении CVA.Это важные моменты для определения возникновения коррекций и их окончаний в глобальном тренде.Например,CVA=40.80+40.80+18.40 и CVA=23.42+53.16+23.42.Очевидно,что при первом значении цена имела уровень 10000.00 и это было 01.12.17г.(при этом BTCi=USDi=110.00%),далее цена пошла вверх и,когда btc= 57.95% получили "стоп-рост".После этого цена пошла вниз и снова получили CVA с такими же значениями 31.01.18г на уровне 10000.00.(при этом BTCi=USDi=105.00%).Получается,что концентрация объёмов активов не зависит от значения внешних индексов.Это очень важно знать и ещё раз говорит о том,что с внешних уровней(ценовых) невозможно получить достоверные сведения.Поэтому и возникают проблемы куда пойдёт цена,достигнув определённых уровней,как,например сейчас - есть какие-то уровни и они обозначены,есть клин и он направлен вниз,а что будет не известно.Что делать инвестору?Какое принять решение?

Вывод.

Ценовые уровни,полученные на основании условий равенства значений концентрации объёмов активов, являются приоритетными и могут выступать в качестве основных трендовых уровней.Для данного тренда такими уровням являются 10000.00 и 4400.00.Если на этих уровнях будут выполнены условия,то можно гарантированно сказать,что при движении цены снизу вверх,либо сверху вниз эти уровни являются пробойными.Условия "стоп-рост" и условие "стоп-снижение" также известны.

(Примечание.***Значения btc=usd=40.80%,а также btc=corr.=23.42% являются единственно возможными из всех вариантов значений и в других комбинациях не встречаются в сочетании с Биткоином.)

Есть ещё один важный уровень,который образуется при btc=50% и (usd+corr.)=50%.Это положение равновесия системы.Такие значения содержались в CVA 07.12.17г. и 22.12.17г..что соответствует цене 14000.00.При этом, CVA=50+(35.70+14.30) при росте цены и при снижении имела идентичные значение,а внешние индексы также были равны в обоих случаях BTCi=155.50% и USDi=111.07%.Значит,равновесие системы требует детального равновесия по всем имеющимся параметрам.Уровень 14000.00 также является пробойным.В итоге,получены три уровня,которые являются пробойными и могут выступать в качестве уровней притяжения при движении цены в обоих направлениях.Когда цена достигнет этих значений,то следует определить CVA,чтобы выяснить куда она пойдёт дальше.

Остаётся решить вопрос с коррекцией от уровня 3215.20.Когда цена шла вниз и пробила уровень 4400,то это означает,что цена остановит снижение,когда usd=57.95%.

Кот Шрёдингера не жив не мёртв,пока мы на него не посмотрим,открыв коробку-пока цена не пробьёт клин.

Активность валютного индекса выражается коэффициентом активности Kact. и измеряется в относит.единицах.Этот коэффициент также учитывает и показатель связи между активами,который представлен квантовым коэффициентом корреляции (KQ)r,что позволяет минимизировать возможные состояния актива,но полностью исключить их,т.е. привести к одному состоянию ещё не удалось никому.

Тем не менее,при выводе актива из запутанного(несепарабельного) состояния,которое является фундаментальным понятием в квантовой физике,всё таки, возможно частично локализовать квантовые корреляции(упрощённо,конечно) и применить на практике.Квантовый компьютер с этой задачей справился бы легко,но тогда начнётся и совсем другая борьба в цифровом мире,а сейчас это напоминает песочницу и формочки для игр "детей".А что делать?!

Определим коэффициенты активности битка и доллара по состоянию на 15 декабря 2018 г. и на 1 февраля 2019г.

15.12.18. (0.085 и 0.158)

01.02.19. (0.090 и 0.157)

Из этого следует,что активность битка за две недели выросла,а активность доллара немного снизилась.Отмечу,для сравнения,что на валютном рынке показатель активности основных валют в настоящее время выше, примерно, чуть больше,чем в полтора раза по сравнению с битком.

Имея данные об изменении активности битка и доллара,можно предположить,что вероятность коррекционного движения цены вверх высокая,а значит, уровень 4400 готов встретить цену.Когда цена будет на месте,необходимо определить уровень концентрации объёмов (CVA) для принятия дальнейшего решения.

Отмечу ещё одно немаловажное наблюдение.На валютном рынке одной единственной валютой,которая может принимать значения CVA как у битка(см.выше Примечание***)является швейцарский франк,который для многих аналитиков является крепким орешком и по сей день и,когда фундаменталисты сталкиваются с некоторыми необъяснимыми явлениями,они предпочитают сослаться на какое-то мифическое ручное управление со стороны НБШ(хорошо,что ещё не ножное) и,тем самым,уходят от непонимания процессов.А ведь через франк можно добраться не только к евро и другим валютам,но и к золоту,а вся эта цепочка приводит на фондовые рынки.Поэтому франк уникален,как валюта.Биток копирует франк,а Рипл копирует биток.Поэтому Рипл идёт с Биткоином в одной связке,а цифровые корни у этих крпиптоактивов одни.Ветер дует в сторону золота не зря,но связи пока нет,её нужно ещё правильно организовать,поэтому SEC США ещё долго будет эти 240 дней и ночей держать в уме...