|

Разделы

Сейчас обсуждают

|

Профессиональный взгляд инвестора на криптоактивы (Часть 4 из 4)

26 мар 2018 11:03:23

Аналитика

Мы подготовили для вас перевод научной работы Джона Пфеффера (John Pfeffer) – профессионального инвестора и предпринимателя. Предыдущая часть здесь. ВАЖНО: Настоящий документ носит строго информационный характер. Мнения и взгляды, выраженные в этом документе, принадлежат сугубо автору и не являются и не должны толковаться как рекомендации по инвестициям. Читатели этого документа должны осуществить свои собственные исследования и составить свое собственное мнение с учетом конкретных финансовых условий, инвестиционных целей и уровня риска, на который они готовы пойти, прежде чем приступать к инвестированию. Этот документ не является коммерческим предложением о покупке или продажи каких-либо упомянутых здесь активов.  BTC vs BCHЭто тот самый подходящий момент, чтобы затронуть недавний форк биткойна (BTC), а именно Похоже, что BTC фокусируется на том, чтобы стать цензуро-стойким средством сбережения денежных активов, а также он планирует улучшать свою масштабируемость в долгосрочной перспективе, прежде всего через решения второго уровня. BCH ориентирован на конкурентоспособность в отношении срочных платежей посредством масштабирования в блокчейне. На момент написания статьи BCH обходится пользователям дешевле для совершения платежей чем BTC. Принятие BCH в качестве расчетной единицы, похоже, растет, однако у некоторых критиков все же есть сомнения в отношении времени и степени успеха усилий BTC по масштабированию второго уровня. С другой стороны, BCH воспринимается как более слабый криптоактив в области хранения денежной стоимости и имеет более слабую команду разработчиков. BCH просто еще один альткойн, однако этот альткойн тесно связан с лидером отрасли - BTC. И я приведу вам ряд фактов этой тесной связи: (a) происходит вечная путаница пользователей в силу сходства имен и собственности домена bitcoin.com (б) у BCH много сторонников, которые активно утверждают, что BCH это и есть «истинный биткойн»; (в) тот факт, что BCH и BTC разделяют и конкурируют за одну и ту же мощность хэширования; (г) тот факт, что BCH продвигают люди со значительными запасами BTC, которые управляют крупными биржами и кошельками и владеют значительным количеством (возможно, более 50% в совокупности) хеш-мощности. Фактор (в) вызывает обеспокоенность в связи с тем, что, поскольку корректировка сложности BTC длится около двух недель, то в случае с BCH – это происходит ежедневно. Значительное увеличение цены BCH по сравнению с BTC приведет к тому, что мощность хэша может отскочить от BTC к BCH, замедляя или останавливая время блоков BTC до тех пор, пока не произойдет следующая корректировка сложности BTC. Фактор (г) означает, что основные сторонники BCH могут попытаться атаковать BTC различными способами. Есть множество предпосылок, что цена BCH может увеличиться в краткосрочной перспективе относительно цены BTC. В двух словах, если такие колебания цен являются временными, то в результате ими должно быть вызвано какое-либо нарушение. В качестве средства хранения денежных сбережений BTC менее чувствителен. Использование BTC в качестве средства хранения денежных сбережений подразумевает в целом более крупные, менее чувствительные ко времени транзакции. Чего не скажешь о BCH, который является больше платежным средством. Для такого рода кратковременных нарушений BCH более чувствителен, т.к. подразумевает в целом небольшие, чувствительные ко времени транзакции.  Вот кто на самом деле правит баллом- мощность хэша! Кроме того, это нарушение во времени блока предполагает, что транзакционные комиссии поддерживаются на постоянном уровне, но на самом деле транзакционные комиссии могут корректироваться на повышение для того, чтобы защититься от кратковременных атак, чтобы сохранить хеш-мощность, выделенную на BTC, и обеспечить движение блоков, особенно возобновление их движения, поскольку BTC функционирует скорее как средства хранения денежных сбережений чем в качестве платежного средства и в результате менее подвержена колебаниям комиссий за транзакцию. Самый простой и разумный способ хеджирования этого риска состоит в том, чтобы просто иметь одинаковое количество обоих токенов. Разница в цене BCH: BTC в настоящее время колеблется около 20%, и даже если BCH не сможет завоевать доминирующее положение, она, вероятно, сохранит свою позицию и сохранит свою ценность в течение некоторого времени, поэтому стоимость хеджирования не огромна. Если данная статья заставит вас вылезти из-под одеяла и начать инвестировать, суть, изложенная в этой статье, заключается в следующем: мы должны делать ставку на функцию сохранения стоимости, а не концентрироваться на функции исполнения платежей, поскольку можно ожидать что средство выполняющее первую функцию лучше будет в итоге стоить больше со временем, чем второе. Сосредоточив внимание на конкурентном и товарном пространстве для платежей, BCH борется за место в структурно фрагментированной области применения, где он действительно не делает ничего нового или лучшего по сравнению с существующими криптовалютами, выполняющими функцию платежных средств, такими как В настоящее время BTC является самостоятельным ведущим криптовалютным средством хранения денежных сбережений, который меньше всех подвержен фрагментации и, скорее всего, будет единственным доминирующим криптоактивом в этой отрасли. Если мы увидим, что BTC является более надежным средством хранения денежных сбережений, он должен оставаться более дорогостоящим по сравнению с BCH. А майнеры, нацеленные на получение большой прибыли должны продолжать выделять больше хэш-мощности для BTC в долгосрочной перспективе. Черепашьими шагами BTC идет к своей цели и есть хорошая вероятность, что различные усилия по разработке решения второго уровня по масштабированию BTC сделают его более актуальным для платежей, умных контрактов и т. д. Но как вы сами понимаете для этого нужно время. Возможно в будущем мы увидим, что эти решения принесли новый полезный функционал и соответственно новые возможности применения помимо сохранения стоимости денежных запасов. ЗаключениеИз-за того, что протоколы обладают открытым исходным кодом, способностью к форку, конкурентоспособностью майнинга и значимостью относительной стоимости для уровней принятия, стоимость токенов утилитного протокола будет в равновесии следующей: M = PQ / V, где PQ общая стоимость вычислительных ресурсов, необходимых для обеспечения работоспособности блокчейна. Это значение, вероятно, будет относительно низким из-за очень высоких значений потенциальной V (скорости) и будет дефляционным в соответствии с дефляцией стоимости мощностей обработки, хранения и пропускной способности и благодаря инновациям, повышающим масштабируемость. Технология общественного блокчейна - невероятно мощный двигатель для создания значительного избыточного полезного эффекта для пользователей, но этот избыток будет идти к пользователям, а не к владельцам токенов или майнерам. Инвестирование в утилитные токены в конечном итоге равнозначно инвестированию в, так скажем, собственную валюту, используемую для управления крупным, коммодитизированным, полностью конкурентным бизнесом SaaS (ПО как услуга), который сам по себе не получает устойчивой экономической ренты. Там будет заложена некая стоимость, но, возможно, небольшая. Возможно, и на самом деле это будет вполне разумно следовать бычьему сценарию в отношении принятия протокола, где равновесные значения сети очень низкие и даже ниже, чем текущие сетевые значения утилитных протоколов, таких как Хотя масштабы использования утилитных протоколов могут быть очень большими (о чем свидетельствует тот факт, что присущая избыточность не требующих доверия, цензуро-стойких консенсусных механизмов по сравнению с централизованными, делает их более дорогостоящими для функционирования и, следовательно, экономически значимыми для вариантов потенциального использования), потенциально очень высокая скорость предполагает, что эта будущая зрелая равновесная совокупная стоимость будет выражаться в десятках или сотнях миллиардов долларов США. Это огромная сумма, без сомнения, но, все-таки, недостаточно привлекательная по сравнению с существующей сетевой стоимостью всех альткойнов в 250 миллиардов долларов. И эта сумма также не сможет обеспечить привлекательный уровень соотношения риск / доход для инвесторов по сравнению с тем, что мы имеем сегодня. В контексте оценки криптоактивов в качестве денег и в том мире, где стоимость может переходить от протокола к протоколу с небольшими затруднениями или вообще без них, криптоактив может служить средством сохранения денежной стоимости, не будучи эффективным для платежей. Также криптоактив может стать отличным платежным средством, не являясь хорошим средством хранения денежных сбережений. Поэтому мы можем рассматривать потенциальную стоимость функции криптоактива, который является средством хранения денежных сбережений отдельно от его платежной функций. Функции хранения денежных сбережений, вероятно, будет на один-два порядка более ценной, по сравнению с функцией проведения оплаты. Платежи, скорее всего, будут фрагментированы, а объемы транзакций будут распределены между различными суверенными цифровыми валютами, платежными системами вне блокчейна, централизованными платежными системами и множеством не суверенных криптовалют, каждая из которых имеет свои сильные и слабые стороны для конкретных параметров платежа. Это, в сочетании с тем фактом, что платежная функция аналогична утилитным протоколам, и поэтому будет оцениваться на основе M = PQ / V, означает, что стоимость функции любого платежного криптовалютного средства будет относительно низкой. Напротив, потенциальная стоимость доминирующего утилитного протокола, который является средством хранения денежных сбережений может быть оценена в отношении к общей стоимости золотых слитков и золотовалютных резервов. По этим оценкам потенциальная стоимость варьируется в диапазоне 4,7-14,6 трлн. долларов США. Если Биткойн станет таким доминирующим криптоактивом, который является средством хранения денежных сбережений (и в настоящее время он является самым сильным конкурентом практически по всем параметрам), он может стоить 260 000 - 800 000 долларов США за 1 BTC, т. е. 2000-6000% от его текущей стоимости. Если вы согласны с вероятность в более чем 5% того, что Биткойн преуспеет в этом, это разумная и привлекательная инвестиция для инвестора на долгосрок. Я не беру в расчет потенциальные проблемы этой криптовалюты, связанные с платежной функцией. Инвестирование в другие криптовалюты, основанное на других вариантах использования, отличных от хранения денежных сбережений, выглядит невнятными и неубедительными. Давайте будем честными. Вы все наверняка прекрасно понимаете, что все эти инвестиции могут оставить Вас с пустыми карманами по разным причинам. Быть «правым» в инвестициях с высоким риском неудачи, практически невозможно. Все эти методы анализа, кривые, расчет вероятностей, информация из СМИ могут просто взять и не сработать, и оказаться вообще полной чушью. Мой вам совет если вы согласны с тем, что ожидаемое значение биткойна принесет положительный эффект и прибыль, пусть даже небольшую, инвестируйте! Разумеется, не 100% своих активов.  Вы все наверняка прекрасно понимаете, что все эти инвестиции могут оставить Вас с пустыми карманами! Для тех, кто застрял на вопросе инвестировать или нет, будет логичным – все-таки пройти этот этап и сосредоточится на определении размера своего инвестиционного депозита. Если вы более скептически настроены относительно это, инвестируйте какую-то очень маленькую часть. Если более уверенно, инвестируйте больше. Но, даже имея самый скептический подход вам стоит задать себе следующий вопрос: почему бы мне не инвестировать хотя бы 1 доллар США, вдруг это изменит мою жизнь? И мне кажется вы увидите рациональное зерно в этом. Теперь как насчет 2 долларов США? Крутите эту мысль у себя в голове, пока не дойдете до своего оптимального размера. Учитывая значительный риск потери, в большинстве случаев правильный ответ - это, долгосрочная инвестиция с целью хранения, без привлечения заемных средств в размере небольшого процента относительно себестоимости. Бонусный раздел: Предположения о темпах роста цены BTC9 Декабря 2017 Как наверное мы были обеспокоены в тот день недавним быстрым ростом цены биткойна? Мы каждый день практически везде читаем, что резкая скорость увеличения цены является основным признаком мыльного пузыря, который скоро лопнет. Теперь давайте с вами поразмыслим о том, сколько времени понадобится биткойну, чтобы достичь своего долговременного равновесного значения и о том пути, по которому он, скорее всего, пойдет. Рассматривая потенциальный или подходящий темп установления стоимости разных видов криптоактивов, мы снова должны прийти к различию между утилитными протоколами (в том числе протоколами, предназначенными для обеспечения платежной функции) и протоколами выполняющими функцию сохранения денежной стоимости. Когда мы оцениваем акции растущей компании, мы снижаем наши ожидания в отношении будущего движения денежных средств, потому как учитываем ожидаемый рост бизнеса при завоевании клиентов, создание своей команды, развитие инфраструктуры для создания ценности клиентам, разработку своей технологии или продуктов и т. д. При таких обстоятельствах наша оценка отражает то, насколько существует риск для реализации этих ожиданий.  Не всегда легко распознать хорошую инвестицию. Давайте вспомним как это было с Amazon. Это означает, что акции компании могут быть переоценены по цене (x) в момент времени t(0), но недооценены по той же цене (x) в момент времени t(n). Хочу привести пример акции Amazon. Как считалось, цена на акции Amazon была завышена в 1999 году, тогда они стоили 107 долларов США за акцию, однако в 2017 году они торгуются на уровне 1 162 долларов США за акцию. Это означает, что стоимость акций изначально на самом деле была занижена. Акции Amazon выросли в геометрической прогрессии и на протяжении этого времени всегда подверглись огромным рискам. Прошло целых 18 лет пока конкуренты уступили долю рынка Amazon и превратили его в гиганта индустрии. Если бы вы купили акции, в декабре 1999 года когда пик цены приходился на 107 долларов США и хранили бы эти акции до декабря 2017 года, когда их цена держится на уровне 1 162 доллара США за акцию, ваша прибыль составила бы 14% годовых. Оглядываясь назад, мы понимаем, что это было бы очень неплохой инвестицией, однако есть много других компаний, в которые вы могли бы также инвестировать во времена 1999 года, и потеряли бы немало денег. В то время очень трудно было прогнозировать, что Amazon станет исключением. Если поразмыслить, то 14 процентный доход окажется не таким уж и большим, исходя из разумной оценки рисков стартапов 1999 года. Ведь можно было бы его и вообще не получить и остаться без квартиры (если вы ее заложили под эти инвестиции). Если бы вы в то время задались целью провести анализ дисконтированного денежного потока в отношении Amazon и дисконтировали бы набор финансовых прогнозов, отражающих то, что на самом деле происходит, вы бы разумно применили более высокую учетную ставку дисконтирования, чем 14%. Вы могли бы получить аналогичный возврат инвестиций, например, если бы вложились в какой-нибудь фонд поддержки пешеходов на дорогах, но с гораздо меньшим риском потери капитала. Теперь давайте перейдем к вопросу какое отношение это все имеет к тому, сколько времени потребуется криптоактиву, чтобы остановиться на своей равновесной цене? Аналогию с капиталом я буду использовать здесь в контексте увеличения рыночных цен. Как обсуждалось выше, утилитные протоколы сродни денежной массе, а не капиталу, в других отношениях. Подобно акциям компании, рост стоимости утилитного протокола (включая протокол с платежной функцией) должен сопровождаться ростом количества пользователей, объемом использования / транзакций, построением сети (например, продавцы, принимающие конкретный утилитный протокол в качестве оплаты за свой продукт/услуги; или установленная база IoT-устройств, работающая на базе смарт-контракта), прогрессом в разработке роадмапа и т. д. Итак, когда мы говорим, что ETH должен стоить $ 52 млрд. через 10 лет, мы не говорим, что эон должен стоить $ 52 млрд. сегодня. Многое должно произойти, чтобы за 10 лет стоимость ETH поднялась до $ 52 млрд. Соответственно, вы должны сэкономить 52 миллиарда долларов в настоящем, используя некоторую учетную ставку дисконтирования, отражающую предполагаемый риск того, что на самом деле происходит, по сравнению с лучшим или худшим проектом. Протокол хранения денежных средств работает совершенно по-другому с точки зрения потенциального (или даже подходящего) времени и темпов роста цен. При условии, что протокол хранения денежных средств и работающая сеть технически способны выполнять свою функцию в качестве средства хранения денежных сбережений (как это, вероятно, уже происходит в случае с BTC), темп достижения криптоактива своего зрелого равновесного значения является таким же быстрым или медленным в соответствии с темпами развития коллективного мировоззрения. И да, вы правы - это может занять много веков.  У картин Пикассо нет определенной стоимости, лишь присвоенная нами ценность в рамках нашего мировоззрения. Стоимость слитка золота или картины Пикассо в определенный момент времени - это всего лишь та стоимость, которую мы коллективно присвоили этому предмету. Ведь картины Пикассо во время его творения не стоили ни цента, а золото и алмазы изначально считались шлаком. Разумеется, эта стоимость все еще может изменяться с течением времени в соответствии с накопленным богатством нашего общества и размером нашей экономики, но она отделена от роста денежных потоков или ожидаемого роста этих денежных потоков. Если мы свяжем это с потенциальным равновесным значением доминирующего не суверенного средства сохранения денежных сбережений, то есть два разных этапа, каждый из которых может занимать очень много времени и перерыв между этими двумя этапами может быть как длинным, так и коротким. Из общей потенциальной оценки стоимости в 4,7-14,6 трлн. долларов США, 1,5 - 4,7 трлн. долларов США приходится на долю частного сектора и 3,2 - 9,9 трлн. долларов США на долю государственного сектора. Первый шаг заключается в том, чтобы частные инвесторы смогли определить какой консенсусный механизм может являться сильным средством в качестве хранилища денежных сбережений. Частным инвесторам может потребоваться очень много времени, чтобы определить этот самый консенсусный механизм, или стоимость сети может спуститься до этого уровня в течение нескольких недель или месяцев, поскольку всеобщее принятие переходит от розничных инвесторов к институциональным инвесторам. Это этап тот самый этап, на котором мы находимся сейчас в отношении BTC. До 2017 года владение BTC было крайне нехарактерно для розничных инвесторов. Только самые технически-продвинутые инвесторы решались на покупку BTС. Затем в течение 2017 года мы увидели распространение криптоориентированных фондов, чьи коллективные вложения составляют примерно 2 - 3 млрд. долларов США. В то время как обе эти группы продолжают расти, мы теперь видим гораздо большую коллективную мощь основных хедж-фондов, семейных офисов и технически-продвинутых инвесторов, которые начинают входить на рынок. Однако, это также может очень легко превратиться в паническое бегство, и цена может упасть до минимального целевого показателя частного сектора в 1,5 триллиона долларов США в течение нескольких месяцев. А последующий рост целевого показателя частного сектора в размере 4,7 трлн. долларов США происходит медленнее и может достигать 2-3 лет. Потенциально быстрый переход к 1,5 трлн. долларов США означал бы цену BTC равной 112 000 долларов США за 1 BTC на основе текущего существующего количества BTC (что потенциально может быть связано с учетом краткосрочных временных рамок) или 86 000 долл. США за 1 BTC полностью распределенных на все существующие BTC. Скорость, с которой может произойти этот шаг, особенно первый этап, усугубляется тем, что владение биткойном сконцентрировано. Я имею ввиду то, что большинство биткойнов не переходили из рук в руки на протяжении длительного времени. Владельцы таких биткойнов приобретали их в те времена, когда цена выражалась в двухзначных цифрах. Время показывает, что эти владельцы имеют высокую уверенность в себе и высокие долгосрочные ожидания, касающиеся цены BTC и уже много лет наслаждаются огромной волатильностью. Возможно, что менее 1 млн. BTC фактически циркулируют на рынке, и любые новые деньги будут вынуждены жестко конкурировать. Второй шаг - принятие государственными учреждениями криптоактива в качестве средства хранения денежных сбережений и в качестве замены золота и иностранной фиатной валюты в международных резервах стран. Конечно, это может занять очень много времени, даже если частный сектор уже принял этот криптоактив. Государственные учреждения и правительства обычно двигаются медленно в отношении принятии каких-либо изменений. Процессы принятия решений являются политическими. С другой стороны, как только станет известно о том, что какое-то одно правительство купило свой первый биткойн для своих золотовалютных резервов, мы увидим огромный взлет в цене, поскольку национальные казначейства всего мира осознают, что им нужно диверсифицировать хотя бы некоторые свои резервы и перераспределить их в биткойн прежде чем их опередят мировые соперники будут и останутся в стратегическом невыгодном положении. Таким образом, здесь мы снова видим доказательство скорого быстрого увеличения общей сетевой стоимости в государственном секторе в размере 3,2 трлн. долларов США с последующим ростом целевого показателя в размере до 9,9 трлн долларов США (в дополнение к частному сектору выше) в течение нескольких лет Вышеприведенный сценарий предполагает, что цена BTC может резко возрасти в самом ближайшем будущем, поскольку стоимость сети быстро перемещается к отметке в 1,5 трлн. долларов США, затем будет более спокойное и долгое повышение, поскольку принятие частным сектором повысит эту отметку до 4,7 трлн. долларов США и останется стабильным вплоть до принятия какой-либо страной в качестве единицы международных резервов. Затем мы увидим еще один резкий скачок вверх на 3,2 трлн. долларов США к стоимости сети BTC, поскольку многочисленные страны начнут скупать BTC, а затем мы увидим небольшой спад до 9,9 трлн долларов США. Интересен следующий факт, что в плане акций компании и в плане цены утилитного криптоактива, чем выше цена с течением времени, тем выше риск. Парадоксально, что то же самое может быть полной противоположностью для биткойна. В настоящее время финансовые рынки по-прежнему не имеют большого любопытства по отношению к Биткойну, чья сетевая стоимость составляет всего 218 миллиардов долларов США. Если и когда он преодолеет уровень в 1 триллион долларов США, он, скорее всего, будет рассматриваться и будет принят в качестве полноценного класса активов, а финансовый мир начнет выстраивать полную инфраструктуру финансовых рынков под него (полный набор производных инструментов, более надежные и ликвидные биржи и торговые платформы, дополнительные варианты хранения). Это, в сочетании с расширением частной и государственной институциональной собственности с течением времени, будет способствовать консолидации позиции Биткойна в качестве средства хранения денежных сбережений и снижения риска потери инвестиций. Конечно, если в какой-то момент цена начнет превышать оценки потенциальной стоимости для соответствующего этапа принятия, на котором мы находимся, разумно начать беспокоиться. Но давайте сейчас не будем об этом, ведь проблемы нужно решать по мере их поступления, а сейчас такой картины мы не наблюдаем. В соответствии с общим подходом, выраженным в этой статье, суть вышеизложенного параграфа заключается не в том, чтобы утверждать, что это обязательно произойдет, а скорее, чтобы рассмотреть варианты, согласно которым может идти развитие ситуации. В зависимости от того, на какой стадии принятия мы находимся, и как в этот момент оцениваются долгосрочные потенциальные сетевые показатели, может быть вполне разумно, что цена многократно увеличивается за очень короткий период, и это не обязательно является показателем мыльного пузыря. Несмотря на то что, эта статья была очень длинной, я надеюсь, что вы смогли найти много полезной информации относительно инвестирования в криптовалюты с точки зрения профессионального инвестора. Я дал вам не просто факты, а подтвердил все свои догадки и предположения расчетами. Желаю удачи в ваших инвестициях и помните, что нет ни одного миллиардера, который когда-то не потерял свой единственный миллион! Ждем ваших комментов и репостов! Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 1 коммент11 785 просмотров Читайте также

Комментарии

Fornicatus 0 26.03.2018 22:48:48# Сильный текст) Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

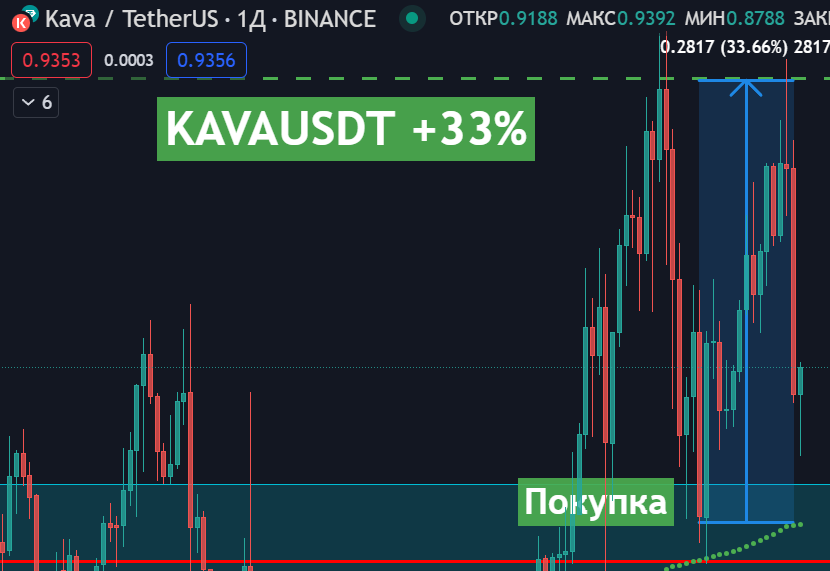

Наши сигналы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы +392% Декабрь 2024 2 Сделки 392% Профит 0% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Профессиональный взгляд инвестора на криптоактивы (Часть 3 из 4)

Профессиональный взгляд инвестора на криптоактивы (Часть 3 из 4) Тактика HODL достойных активов - надежная инвестиционная стратегия

Тактика HODL достойных активов - надежная инвестиционная стратегия Профессиональный взгляд инвестора на криптоактивы (Часть 1 из 4)

Профессиональный взгляд инвестора на криптоактивы (Часть 1 из 4) Профессиональный взгляд инвестора на криптоактивы (Часть 2 из 4)

Профессиональный взгляд инвестора на криптоактивы (Часть 2 из 4) 7 криптовалют для покупки и хранения на потом

7 криптовалют для покупки и хранения на потом