|

Разделы

Сейчас обсуждают

|

Скончался Чарли Мангер, соратник Баффета и известный криптокритик

29 ноя 2023 11:49:56

Аналитика

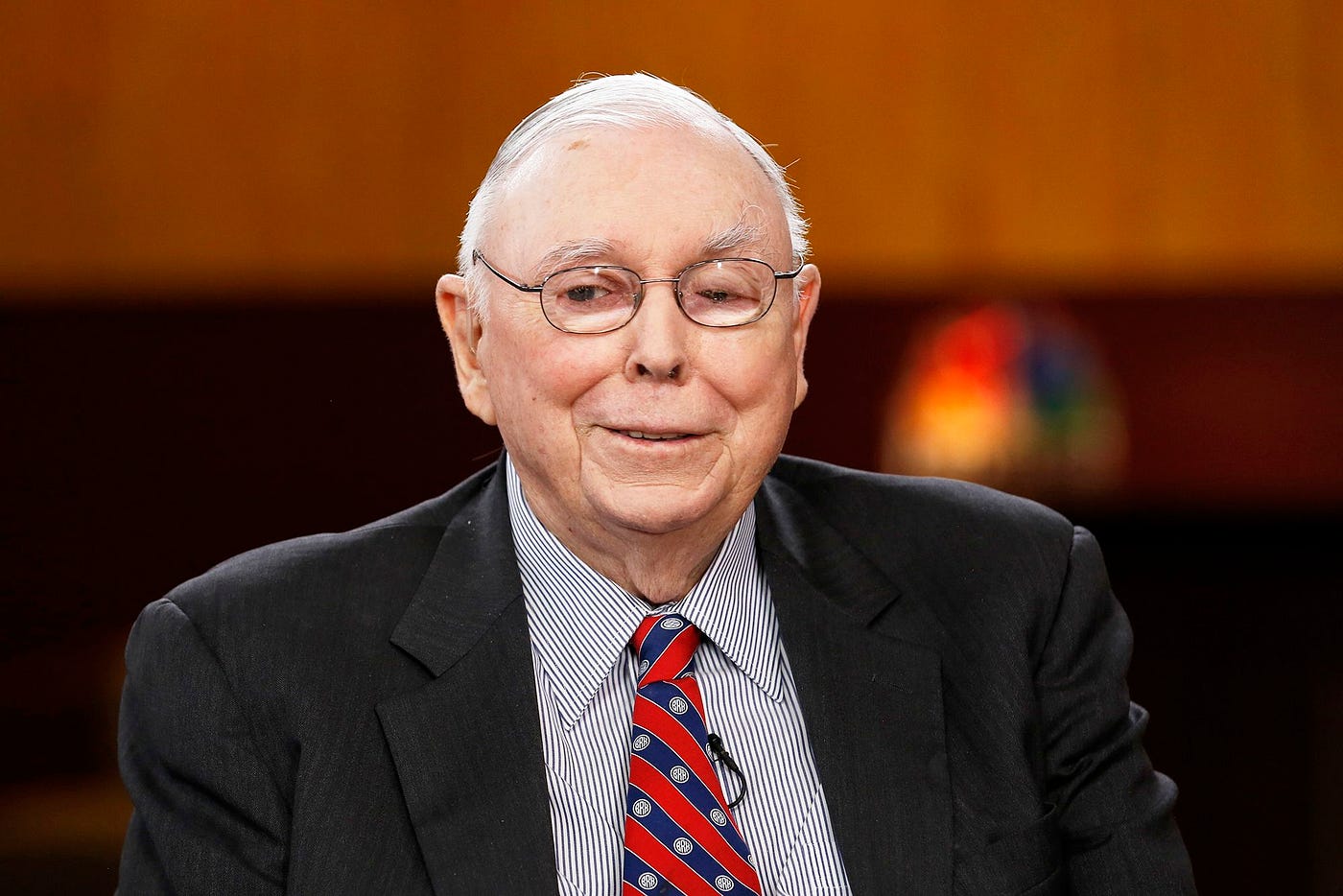

Легендарный инвестор и миллиардер Чарли Мангер, известный как правая рука Уоррена Баффета, который помог построить инвестиционную компанию Berkshire Hathaway, скончался в возрасте 99 лет. Согласно заявлению семьи Мангера «он мирно скончался сегодня утром в калифорнийской больнице». Мангер, который занимал пост вице-председателя империи Баффета с 1978 года, накопил собственный капитал в размере 2,6 миллиарда долларов, и на протяжении всего своего пребывания в Berkshire его постоянно хвалили за то, что он придерживался разумной философии инвестирования и выбора акций. Хотя биткоин и криптовалюты не были предпочтительными инвестициями для Мангера и Баффета, которые когда-то называли BTC «крысиным ядом» и «крысиным ядом в квадрате», криптотрейдеры все равно могли бы извлечь выгоду из знаний Мангера за его 60-летний инвестиционный опыт. Инвестируйте только в то, что вы знаетеМангер говорил, что Berkshire Hathaway часто классифицирует акции по одной из трех корзин при оценке потенциальных инвестиций. «У нас есть три корзины для инвестирования: да, нет и слишком сложны для понимания». Последнее могло бы объяснить, почему Мангер и Баффет никогда не инвестировали в биткоины и криптовалюты, но главный вывод заключается в том, что они избегали инвестировать в то, чего не знали. Баффет ранее признавал, что он и Мангер - оба считались техническими скептиками - были «слишком глупы, чтобы осознать» потенциал бизнеса электронной коммерции Amazon в 1990-х годах, и недооценили основателя компании Джеффа Безоса. Berkshire также не инвестировала в Microsoft или Google. «Мы все просрали», - сказал однажды Мангер, размышляя о решении компании не инвестировать в Google. Несмотря на это, Berkshire придерживалась секторов, которые знала вдоль и поперек, таких как банковское дело, сектор продуктов питания и напитков, получая огромные прибыли от инвестиций в Bank of America, American Express, Coca-Cola Co, а затем и в Apple, после первоначального решения не инвестировать в компанию Джобса.  Мангер и Баффет также овладели искусством оценки, изучая баланс фирмы перед принятием инвестиционного решения, которое, как однажды сказал Мангер, является единственным разумным способом инвестирования. «Все разумные инвестиции - это стоимостные инвестиции [...] Вы должны оценить бизнес, чтобы оценить акции». Хотя блокчейны и протоколы часто не могут быть оценены с помощью модели дисконтированных денежных потоков или других традиционных методов, множество идей можно получить из данных внутри блокчейна - от количества ежедневных активных пользователей и объемов транзакций до общей заблокированной стоимости (относительная рыночная капитализация), а также чистые притоки и оттоки капитала, и это лишь некоторые из них. Темперамент, а не IQ, вносит больший вклад в инвестиционный успехМангер никогда не был из тех, кто с головой погружался в новые тенденции, предпочитая оставаться на более консервативной стороне инвестирования. Ранее он говорил, что многие люди с «высоким IQ» - ужасные инвесторы, потому что у них ужасный характер. «Великие инвесторы», с другой стороны, действуют осторожно и все тщательно обдумывают: «Великие инвесторы всегда очень осторожны. Они все продумывают. Они не торопятся. Они спокойны. Они не никуда не спешат. Они не волнуются. Они просто следят за фактами и выясняют ценность. И это то, что мы пытаемся делать». «Вам нужно держать под контролем необузданные иррациональные эмоции», - сказал Мангер в одном интервью. Проработав на инвестиционной арене более 60 лет, Мангер утверждал, что терпение также имеет большое значение при накоплении богатства. «Большие деньги [зарабатываются] не в покупке или продаже, а в ожидании». Укрепляйте убежденность и преодолевайте волатильностьМангер видел, как инвестиционный портфель Berkshire несколько раз падал на протяжении десятилетий, например, крах «Черного понедельника» в 1987 году, финансовый кризис 2007-2008 годов и совсем недавно пандемия COVID-19. Однажды он подчеркнул, что долгосрочные инвесторы должны научиться сохранять свои инвестиции, когда неблагоприятные макроэкономические условия вызывают обвал рынка: «Если вы не готовы спокойно реагировать на падение рыночных цен на 50% два или три раза в столетие, вы не подходите на роль обычного акционера и заслуживаете посредственного результата, который и получите». «Будут периоды агонии и периоды бума», - сказал Мангер в отдельном комментарии. «Вам просто нужно научиться их пережить».  Чарльз Мангер. Мангер родился 1 января 1924 года, и скончался не дожив всего 34 дня до своего 100-летия. «Berkshire Hathaway не смогла бы достичь своего нынешнего статуса без вдохновения, мудрости и участия Чарли», - заявил Уоррен Баффет по поводу кончины своего друга и соратника. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов528 просмотров Читайте также

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

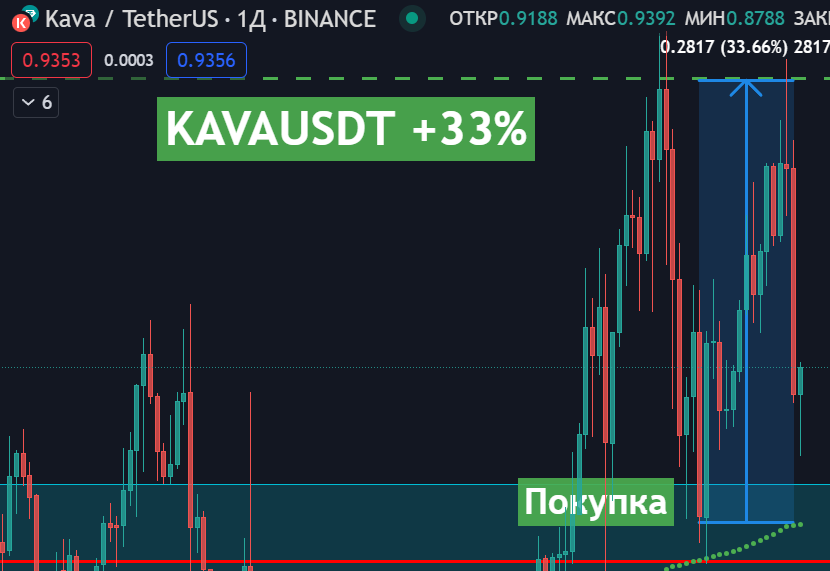

Наши сигналы -41% Октябрь 2025 2 Сделки 0% Профит 41% Стопы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Чарльз Мангер считает, что большинство инвестиций в крипту обнулятся

Чарльз Мангер считает, что большинство инвестиций в крипту обнулятся Капитализация BTC превысила $800 млрд

Капитализация BTC превысила $800 млрд Уоррен Баффет обогнал по прибыльности биткоин

Уоррен Баффет обогнал по прибыльности биткоин Уоррен Баффет сравнил ИИ с ядерным оружием

Уоррен Баффет сравнил ИИ с ядерным оружием Изобретатель интернета сравнил криптовалюты с азартными играми

Изобретатель интернета сравнил криптовалюты с азартными играми