|

Разделы

Сейчас обсуждают

|

Эти 4 индикатора отражают оптимизм профессиональных трейдеров! Анализ рынка деривативов

01 дек 2020 10:55:38

Биткоин новости

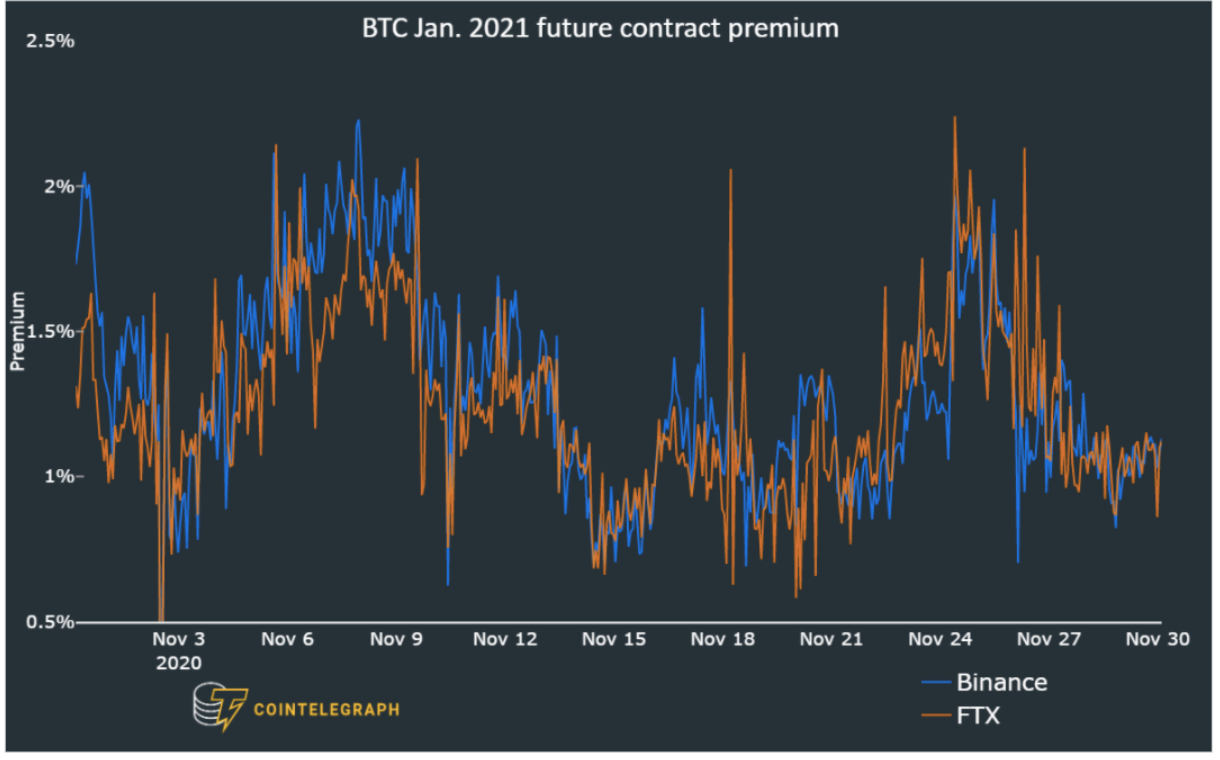

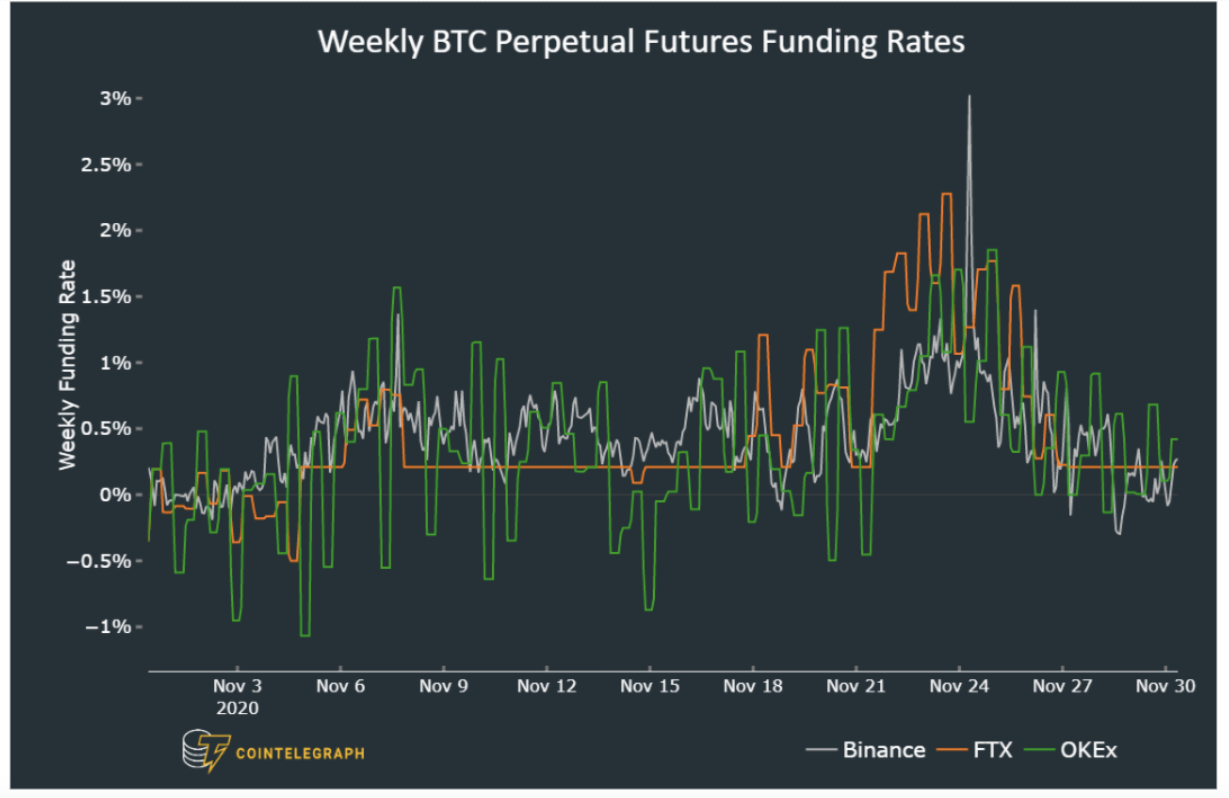

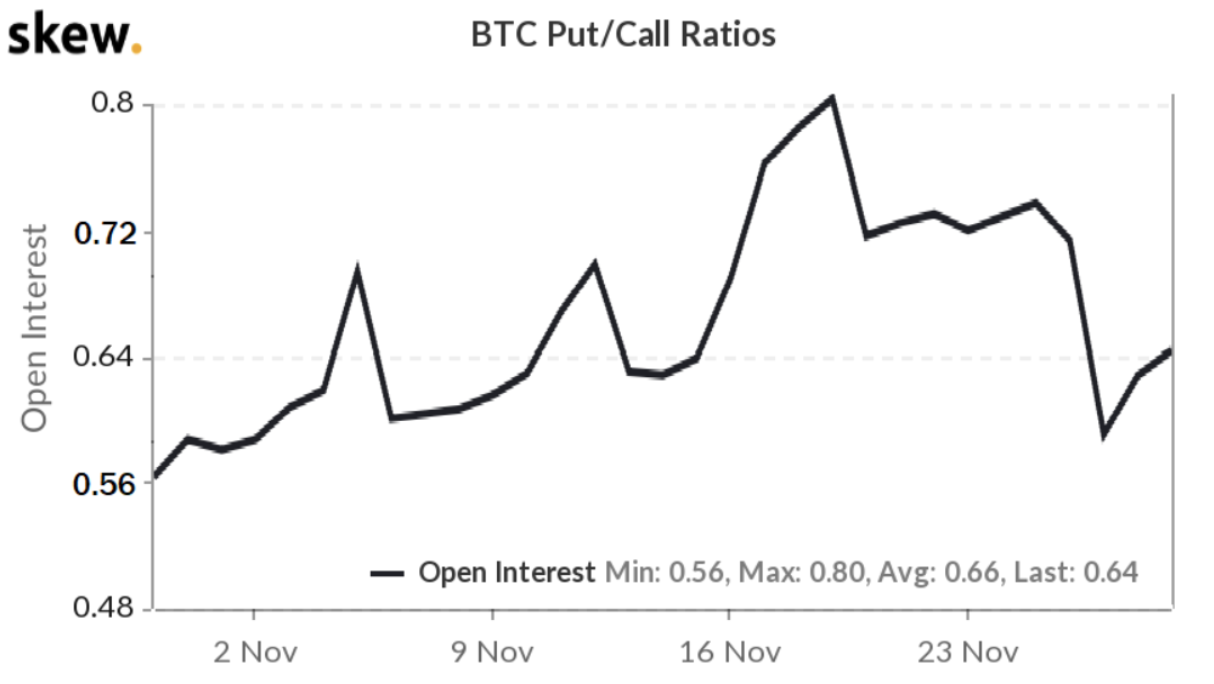

Ключевые индикаторы рынка деривативов подтверждают, что профессиональные трейдеры по-прежнему настроены оптимистично даже несмотря на то, что цена Биткоина снова отскочила от уровня локального максимума.  Эти 4 индикатора отражают оптимизм профессиональных трейдеров Учитывая, что сейчас рынки деривативов играют все большую роль в формировании тренда BTC, необходимо оценивать некоторые ключевые метрики, которые используются профессиональными трейдерами. Среднестатистический трейдер может получить достаточно точных сигналов, зная, как верно интерпретировать данные по фьючерсной премии и ставке финансирования, а также соотношение по ценам и объемам пут-колл контрактов. Премия на рынке фьючерсовПремия на рынке фьючерсов отражает, насколько дороги долгосрочные фьючерсные контракты по сравнению с текущим спотовым курсом. Это можно интерпретировать как отражение оптимизма инвесторов, при этом более краткосрочные фьючерсы, как правило, торгуются с небольшой премией в сравнении с обычными спотовыми котировками. На «здоровом» рынке 2-месячные фьючерсы должны торговаться с премией от 0,8% до 2,3%, и любое число выше этого диапазона отражает чрезвычайный оптимизм. Отсутствие фьючерсной премии указывает на медвежье настроение рынка.  Премия за 2-месячные фьючерсные контракты на BTC 24 ноября индикатор достиг 2%, когда цена BTC установила локальный пик на отметке 19434$. Несмотря на то, что в настоящее время премия составляет 1,1%, более значительным фактом является то, что на фоне падения цены на 14% метрика удержалась выше 0,8%. Как правило, это бычий сигнал, и вчера мы увидели попытку тестирования исторического ценового максимума. Ставка финансирования бессрочных фьючерсовСтавка финансирования обычно взимаемается каждые восемь часов. Она гарантирует отсутствие дисбаланса. Несмотря на то, что открытый интерес покупателей и продавцов всегда совпадает, леверидж этих сторон может отличаться. Когда спрос покупателей (лонги) на кредитное плечо больше, ставка финансирования колеблется в положительной области. Следовательно, эти покупатели будут платить комиссию. Эта проблема особенно актуальна в периоды бычьего ралли, когда спрос на длинные позиции становится чрезмерным. Ставка выше 2% в неделю отражает крайний оптимизм. Этот уровень приемлем во время рыночных ралли, но проблематичен, если актив торгуется в боковом коридоре или придерживается нисходящего тренда. В подобных ситуациях высокий леверидж покупателей представляет собой потенциальные риски масштабной ликвидации в момент неожиданного падения цены.  Ставки финансирования бессрочных BTC-фьючерсов Обратите внимание на то, что недельная ставка финансирования остается ниже 2%. Таким образом, хотя трейдеры и настроены оптимистично, покупатели не используют чрезмерный леверидж. Более того, во время падения цены на 1400$ 26 ноября индикатор оставался на «здоровом» нейтральном уровне. Перекос на рынке опционовВ отличие от фьючерсных контрактов, опционы делятся на два типа. Опционы колл (покупка) позволяют покупателю приобрести BTC по фиксированной цене в определенный срок. И наоборот, держатель пут-опциона обязан продать BTC. Трейдеры сравнивают эквивалентные колл-опционы (покупка) и пут-опционы (продажа) для определения состояния рынка. Если защита от скачков цены с использованием опционов колл более затратна, то индикатор перекоса смещается в отрицательную область. И наоборот, когда инвесторы настроены по-медвежьи, то пут-опционы торгуются с премией, что приводит к скачку метрики в положительную область. Колебания от -15% (слегка бычье) до + 15% (слегка медвежье) являются типичными и ожидаемыми. Очень необычно, когда продолжительное время рынок находится около нуля. Таким образом, трейдеры должны отслеживать экстремальные скачки, которые отражают нежелание маркет-мейкеров брать на себя риски.  Соотношение по 3-месячным опционам С 5 ноября трейдеры не хотят открывать позиции, защищающие их от движения курса вверх. Таким образом, график можно трактовать как бычий. Соотношение уровня интереса к пут-колл опционамПроанализировав активность в отношении колл-опционов и пут-опционов, можно оценить общее настроение рынка. В общем, колл-опционы используются для реализации бычьих стратегий, а пут-опционы – для медвежьих. Соотношение 0,70 указывает на то, что открытый интерес к пут-опционам ниже на 30%.  Соотношение пут-колл опционов BTC В ситуациях, подобных текущей, для инвесторов вполне естественно искать защиту от снижения курса, поскольку Биткоин преодолел уровень 19000$ даже несмотря на то, что соотношение пут-колл было намного ниже 6-месячного среднего значения 0,90. Текущий уровень 0,64 отражает отсутствие пессимизма со стороны профессиональных трейдеров. В целом, все четыре ключевых индикатора остаются стабильными. Это важно, особенно с учетом того, что рынок пережил несколько волатильных дней, когда курс BTC упал до 16200$. После обновления пика 19500$ каждый инвестор хочет знать, достаточно ли у Биткоина сил для обновления рекордного максимума на этой неделе. По крайней мере, на рынке деривативов его ничто не сдерживает… Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов859 просмотров Читайте также После 15-процентного дампа Биткоин готов к восстановлению – данные рынка деривативов доказывают это!Биткоин новости После 15-процентного дампа Биткоин готов к восстановлению – данные рынка деривативов доказывают это!Биткоин новости Цена Биткоина не достигла локального ценового пика – это подтверждают данные рынка деривативовБиткоин новости Цена Биткоина не достигла локального ценового пика – это подтверждают данные рынка деривативовБиткоин новости Анализ 4 индикаторов рынка деривативов: почему инвесторы откупают каждое падение Биткоина?Биткоин новости Анализ 4 индикаторов рынка деривативов: почему инвесторы откупают каждое падение Биткоина?Биткоин новости

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы +392% Декабрь 2024 2 Сделки 392% Профит 0% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Объем рынка крипто деривативов достиг исторического максимума: институты усиливают давление на BTC

Объем рынка крипто деривативов достиг исторического максимума: институты усиливают давление на BTC 4 ключевых метрики Биткоина отражают очевидный оптимизм трейдеров. Анализ рынка деривативов

4 ключевых метрики Биткоина отражают очевидный оптимизм трейдеров. Анализ рынка деривативов