|

Разделы

Сейчас обсуждают

|

Степенной осциллятор BTC: когда лучше покупать и продавать BTC на основе экспоненциального закона

26 сен 2019 15:57:03

Аналитика

Недавно мы публиковали перевод статьи Харольда Кристофера Бургера, который разработал модель прогнозирования цены Биткоина на основе экспоненциального (степенного) закона. Автор написал новый аналитический материал о том, как использовать эту модель для определения выгодных точек входа и выхода. Представляем вам ее перевод:  Степенной осциллятор BTC: когда лучше покупать и продавать BTC Дисклеймер: эта статья не является финансовым советом. В статье «Модель прогнозирования цены BTC по экспоненциальному закону: когда Биткоин будет стоить 1000000$» мы рассмотрели долгосрочный тренд цены Биткоина и создали простую модель, основанную на степенном законе, для прогнозирования изменения цены BTC в будущем. Эта статья основана на предыдущей, но отвечает на другой вопрос: в настоящее время Биткоин переоценен или недооценен? Точный ответ на этот вопрос получить невозможно, так как для этого потребуется заглянуть в будущее. Но можно хотя бы построить модель, которая максимально проста и не требует использования вручную отобранных параметров. И в то же время эта модель может достаточно точно показать, когда, например, лопается рыночный пузырь. Также с помощью этой модели можно определить моменты, когда Биткоин вряд ли будет обесцениваться дальше, и, следовательно, это хорошее время для покупки BTC. С помощью простой финансовой симуляции можно убедиться, что осциллятор, расчет которого приведен в этой статье, действительно работает. Однако эту статью не следует воспринимать как финансовый совет. На самом деле, ни один индикатор не должен использоваться для принятия решения о покупке или продаже, и осциллятор, описанный в этой статье, не является исключением. Осциллятор, конечно, не идеален, но прост в понимании и использовании. Простота – это уже само по себе достижение. Использование меньшего количества параметров более эффективно, а модель с большим количеством параметров чаще сопровождается «переподгонкой» или «переобучением».

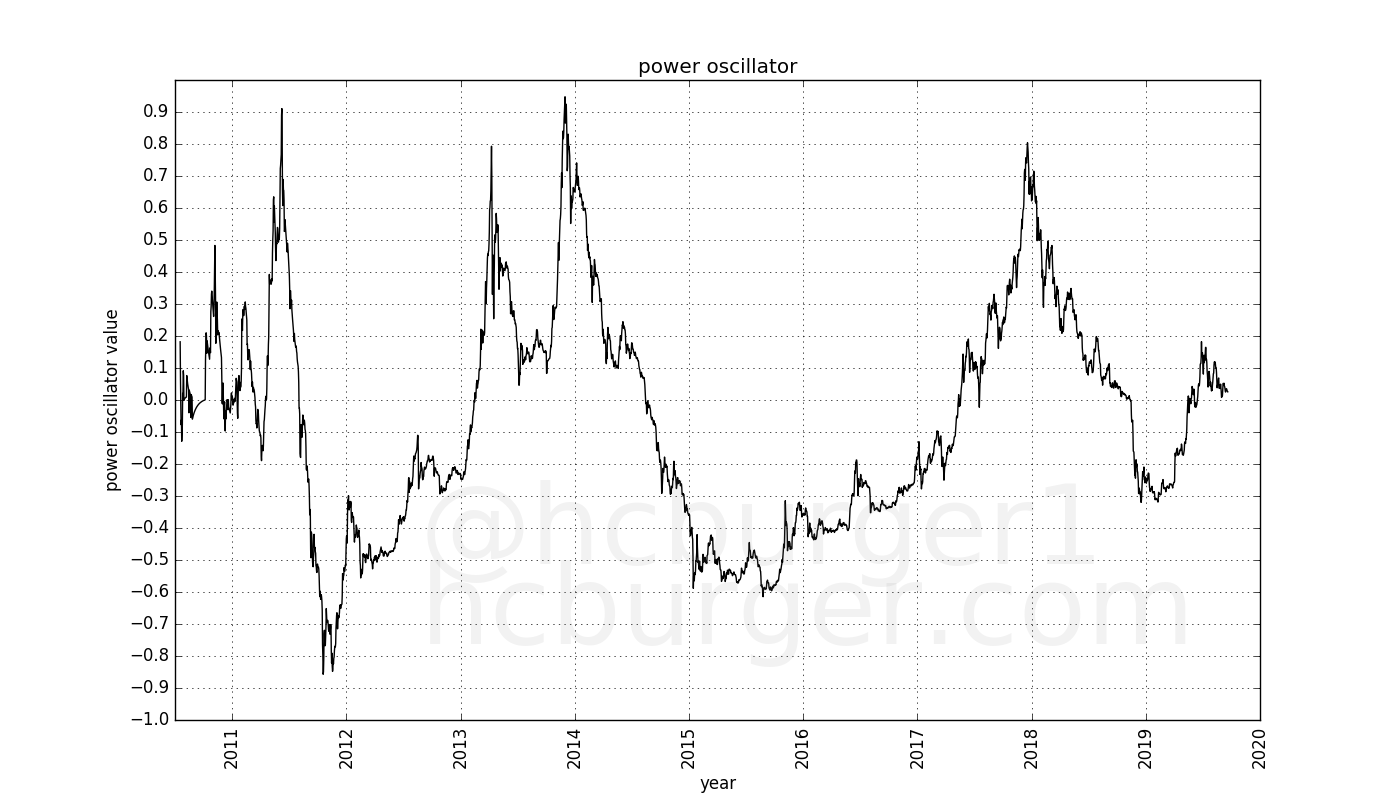

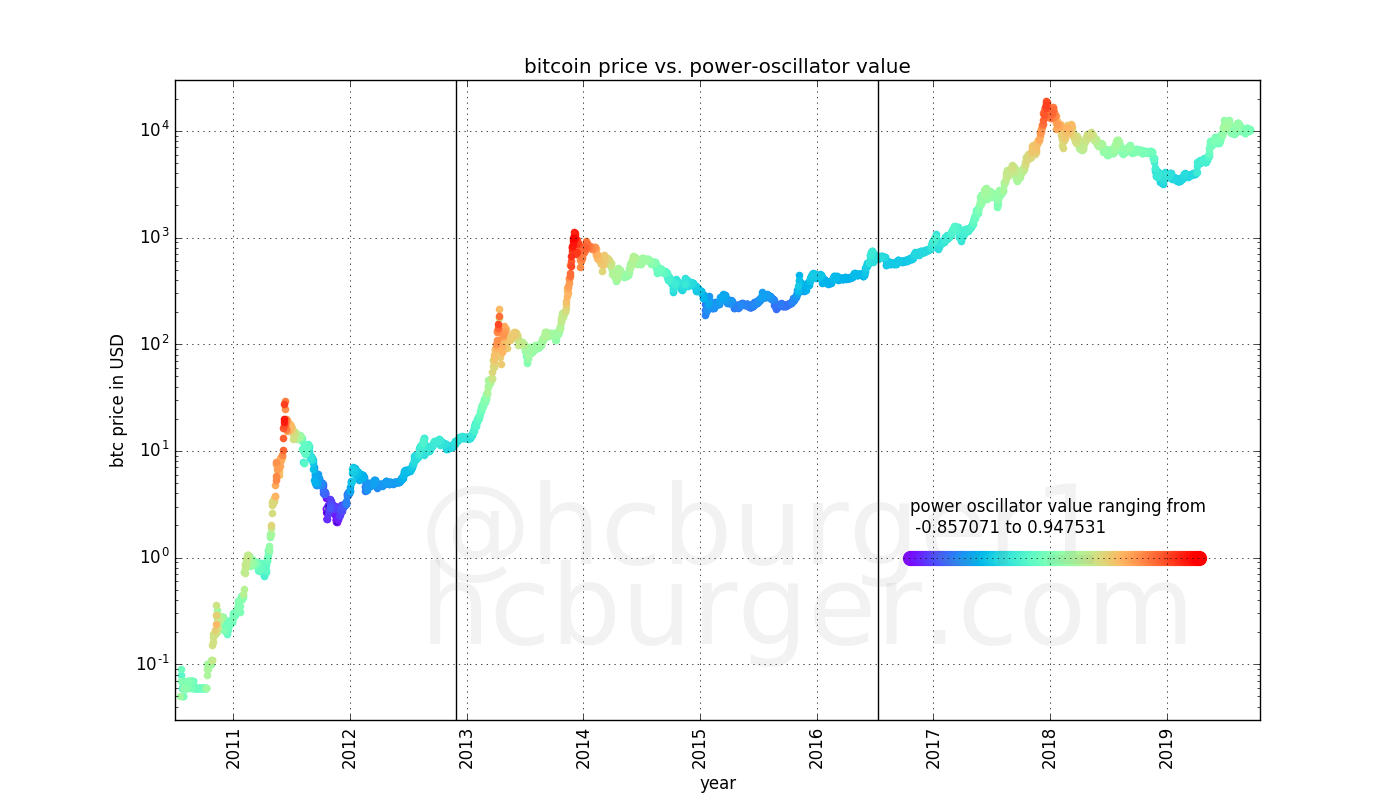

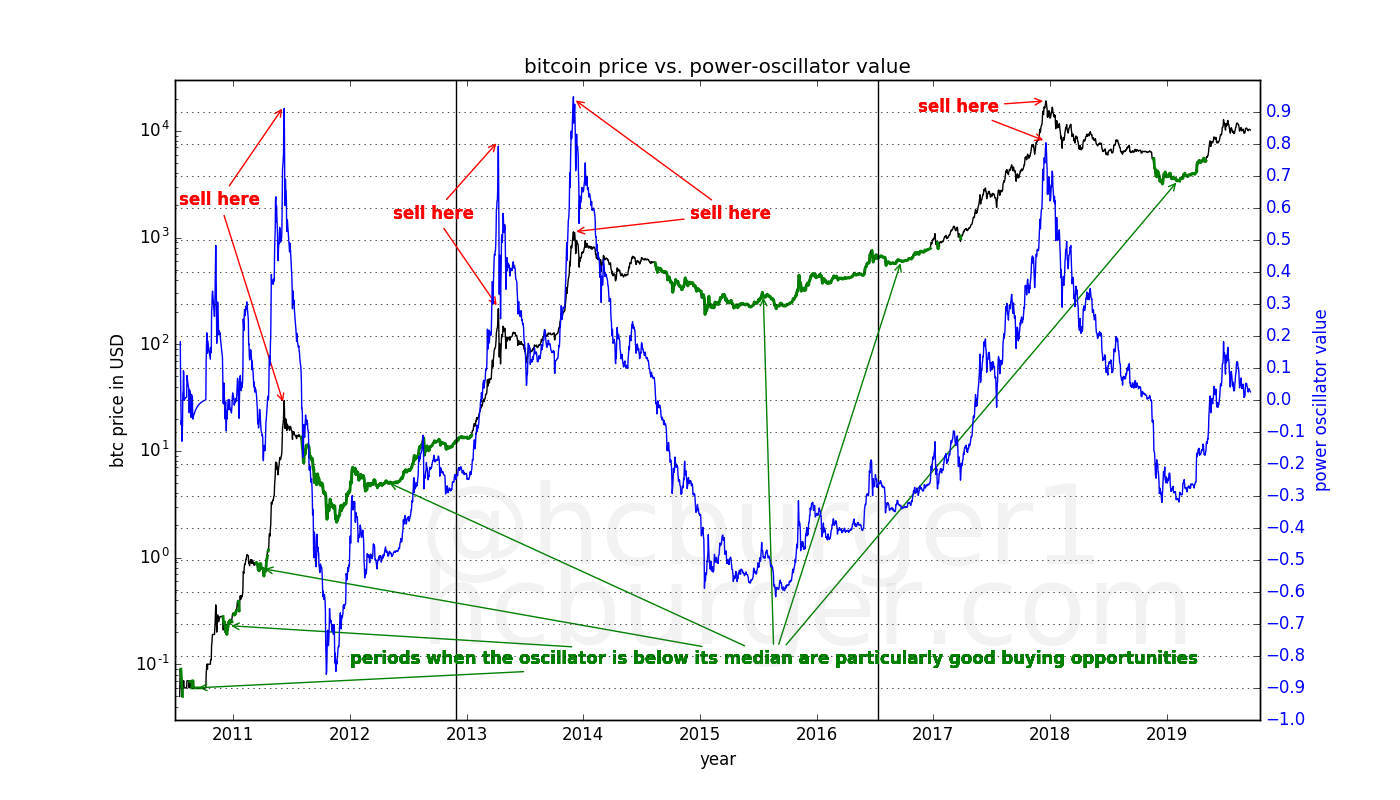

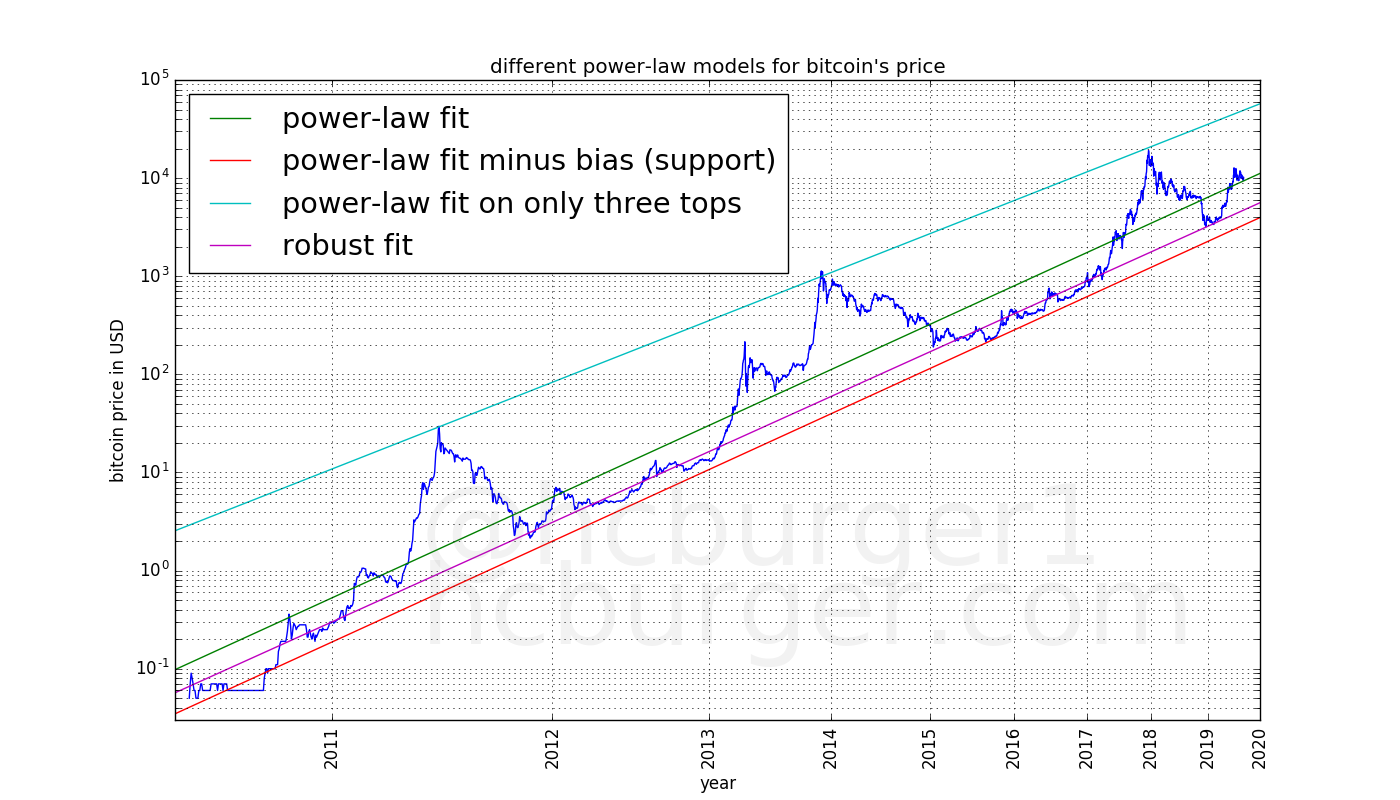

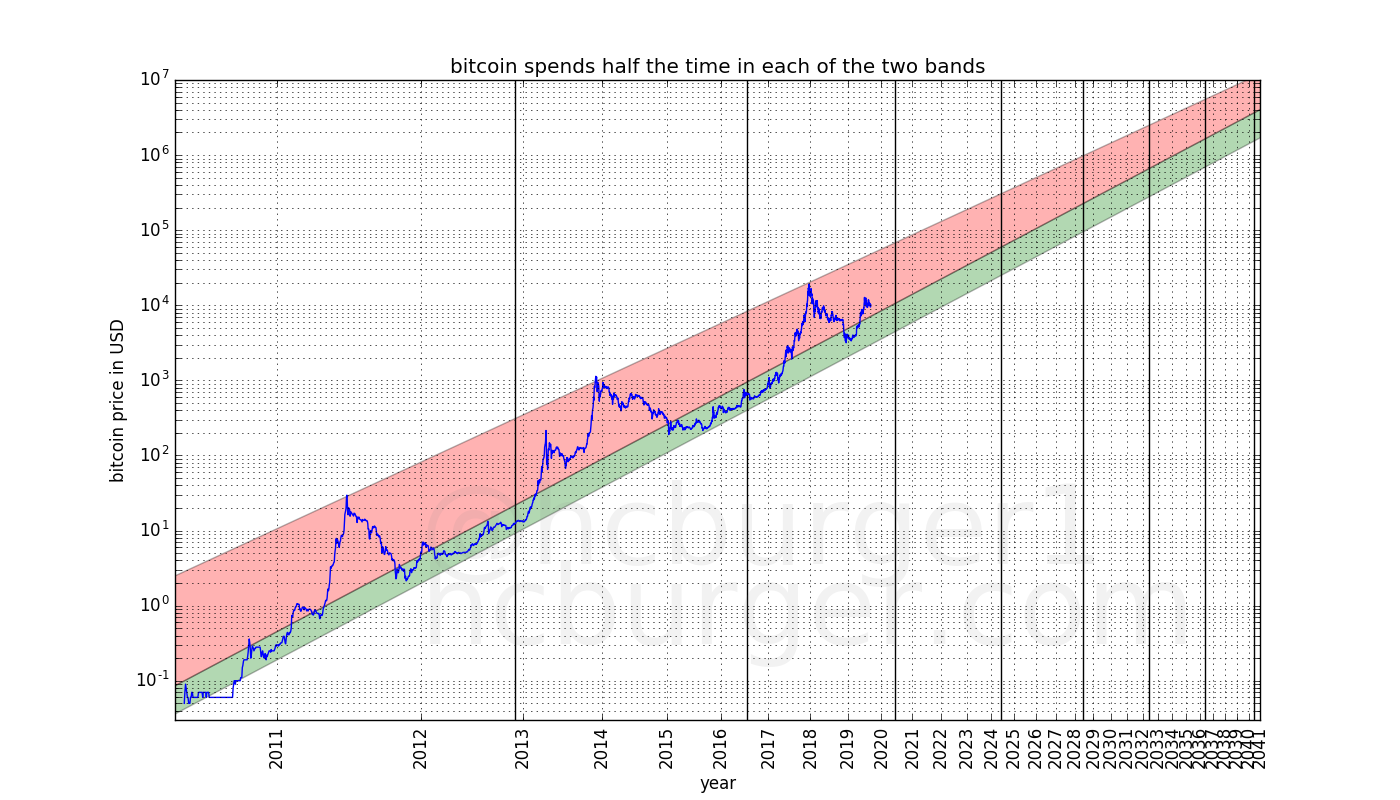

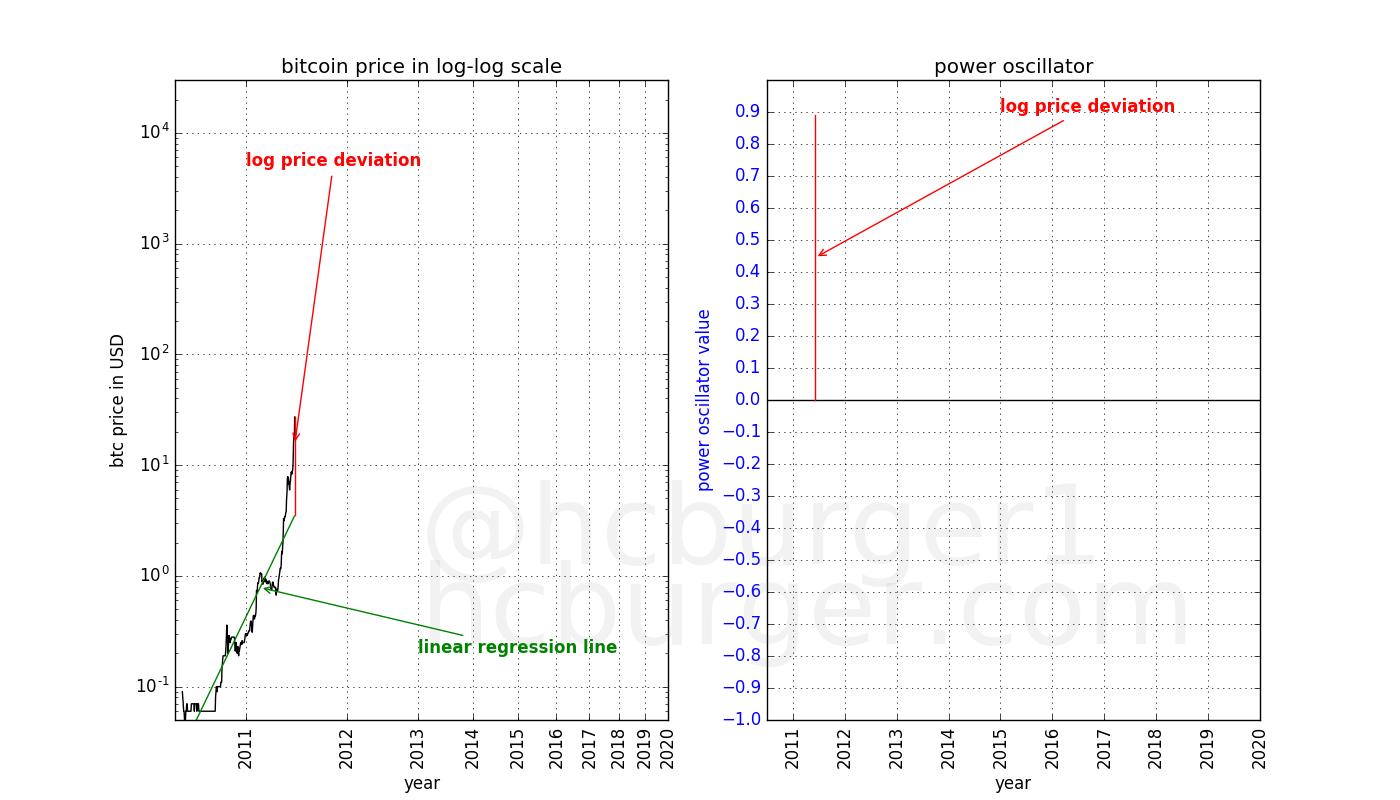

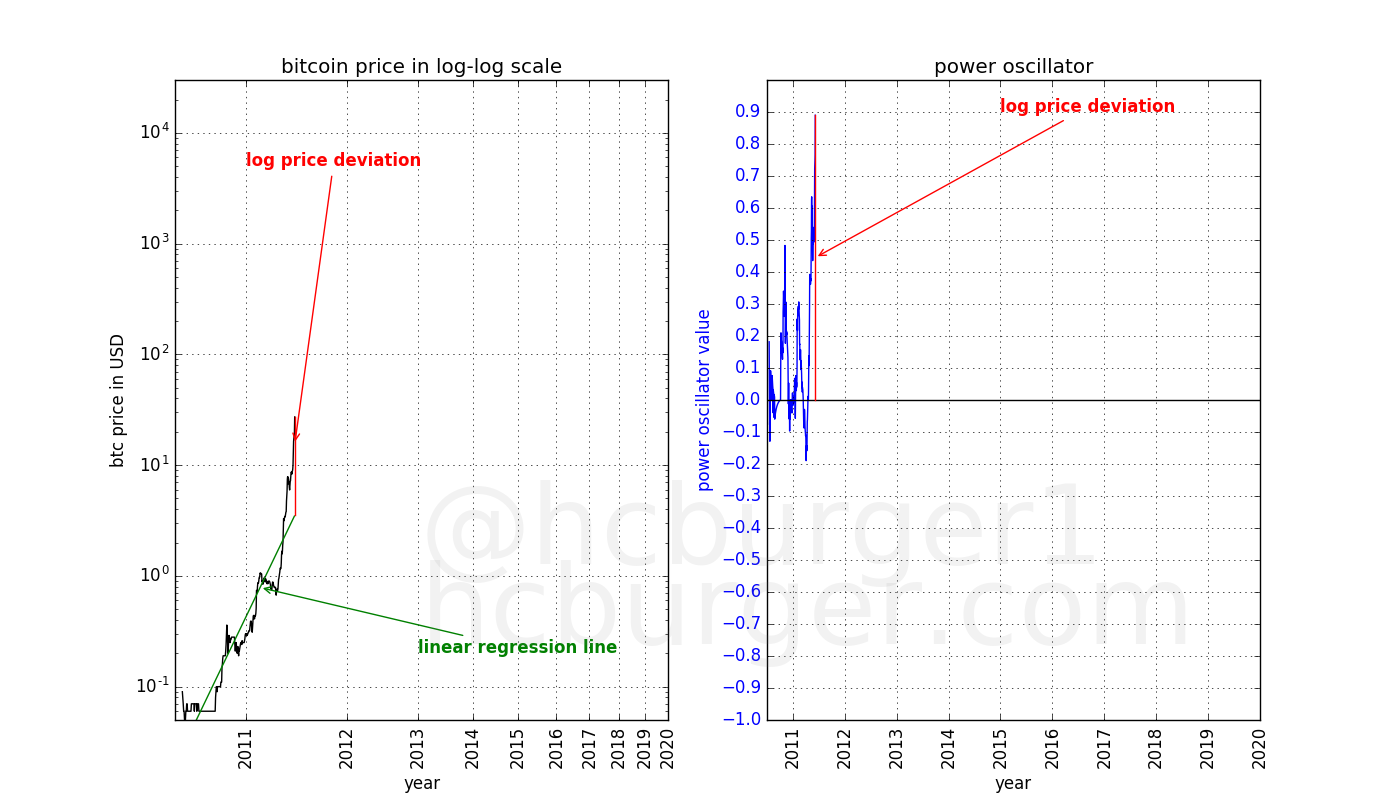

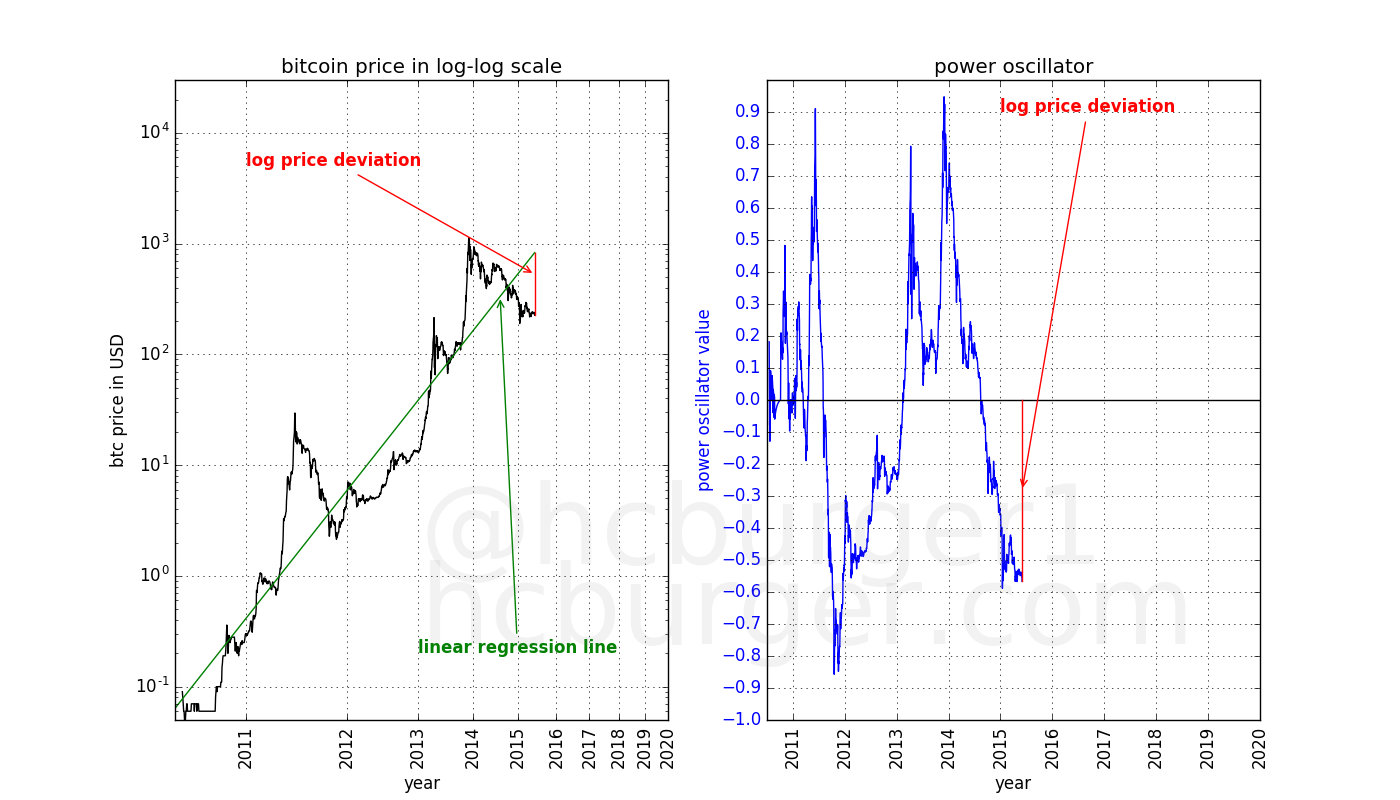

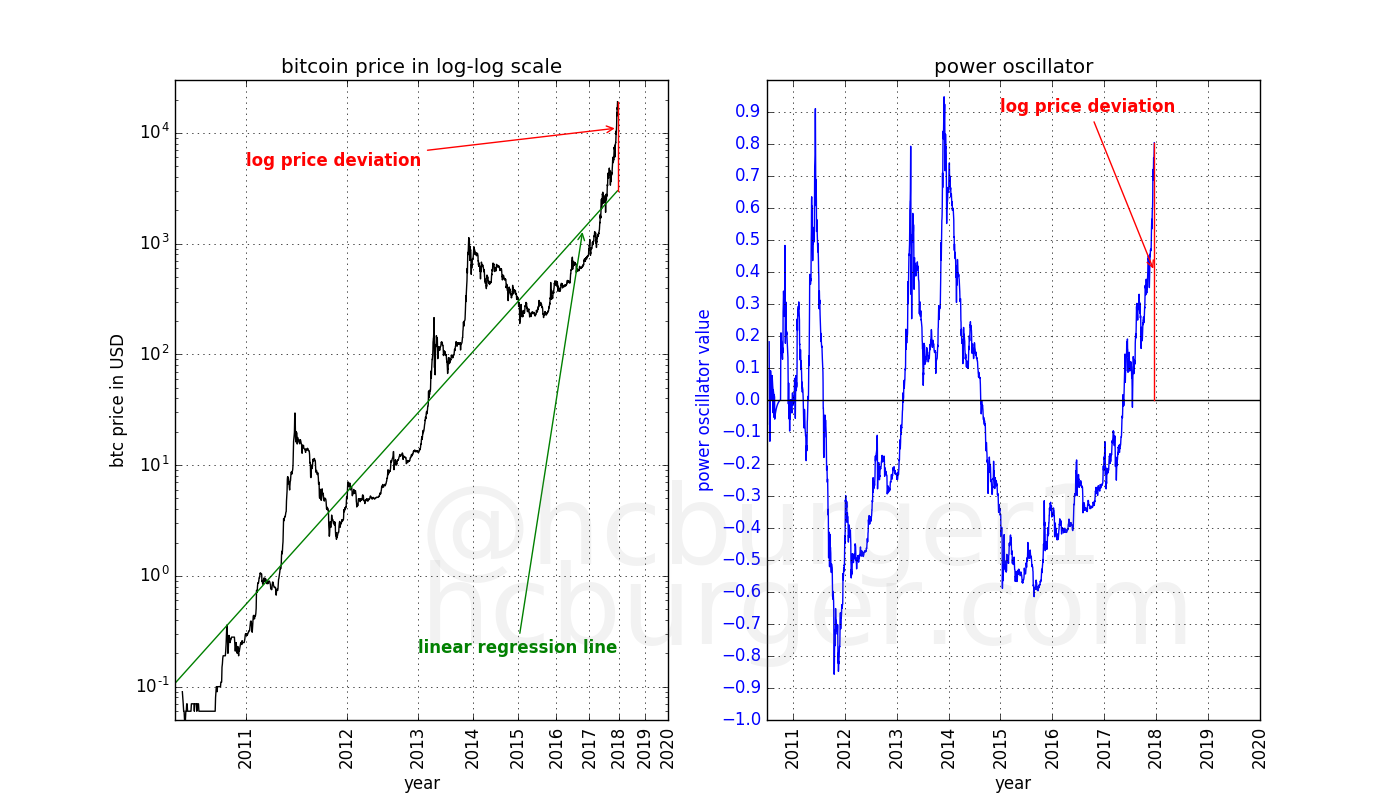

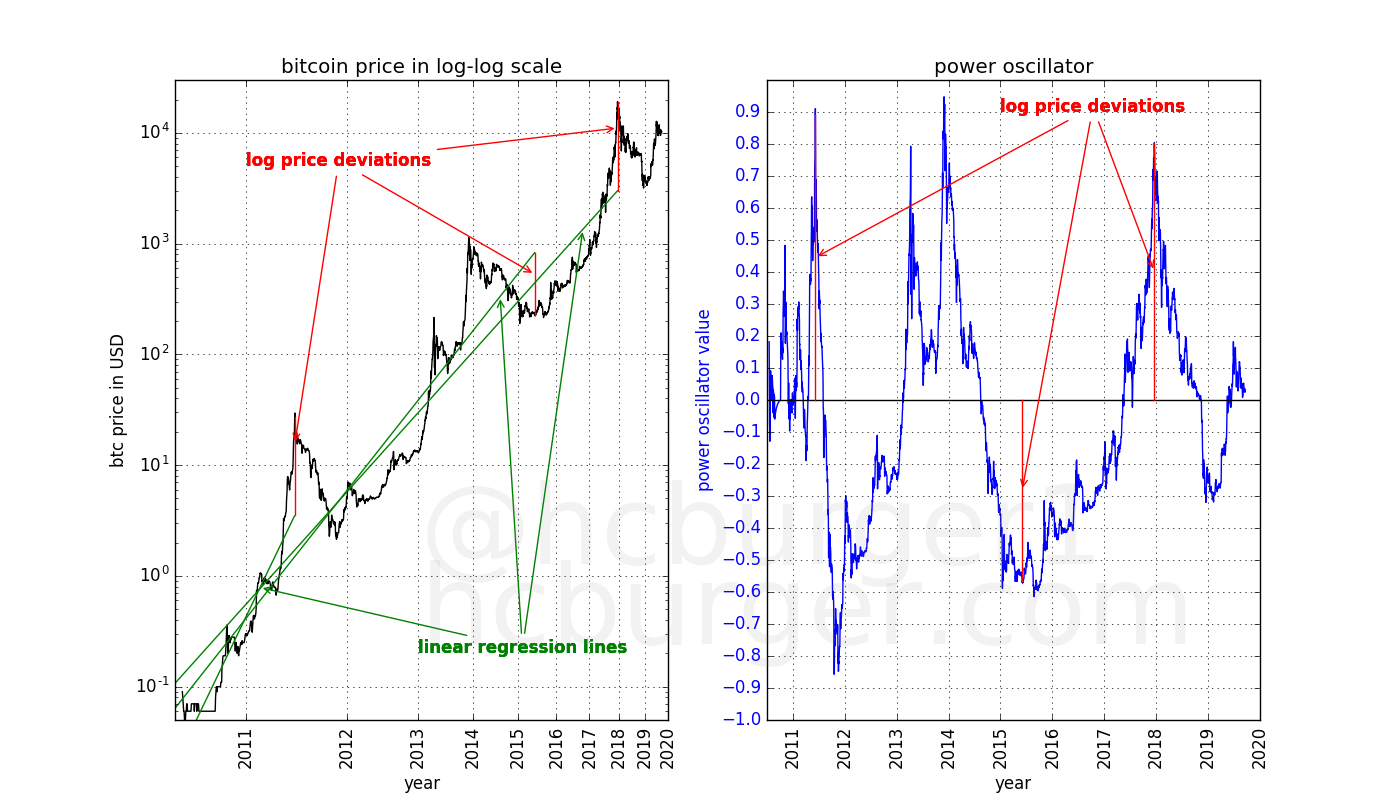

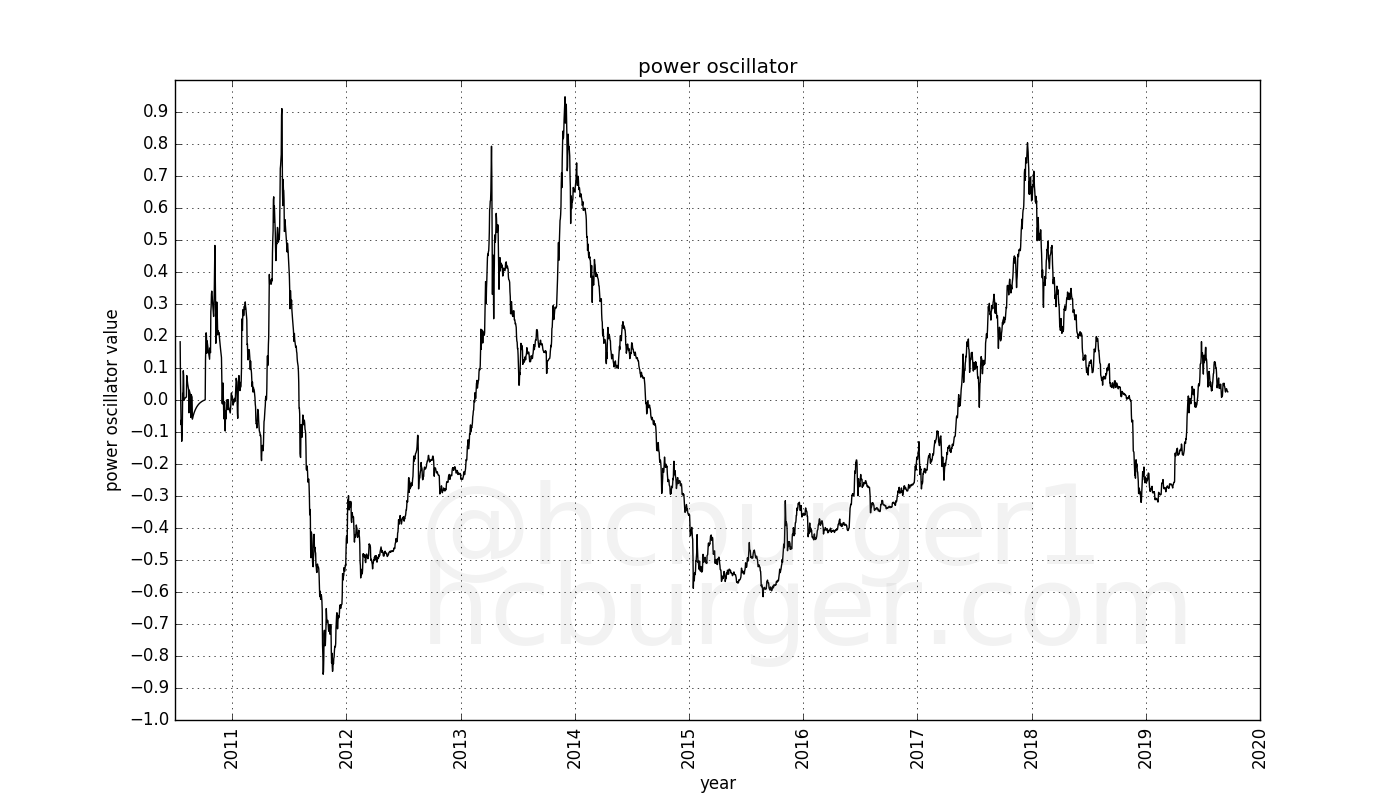

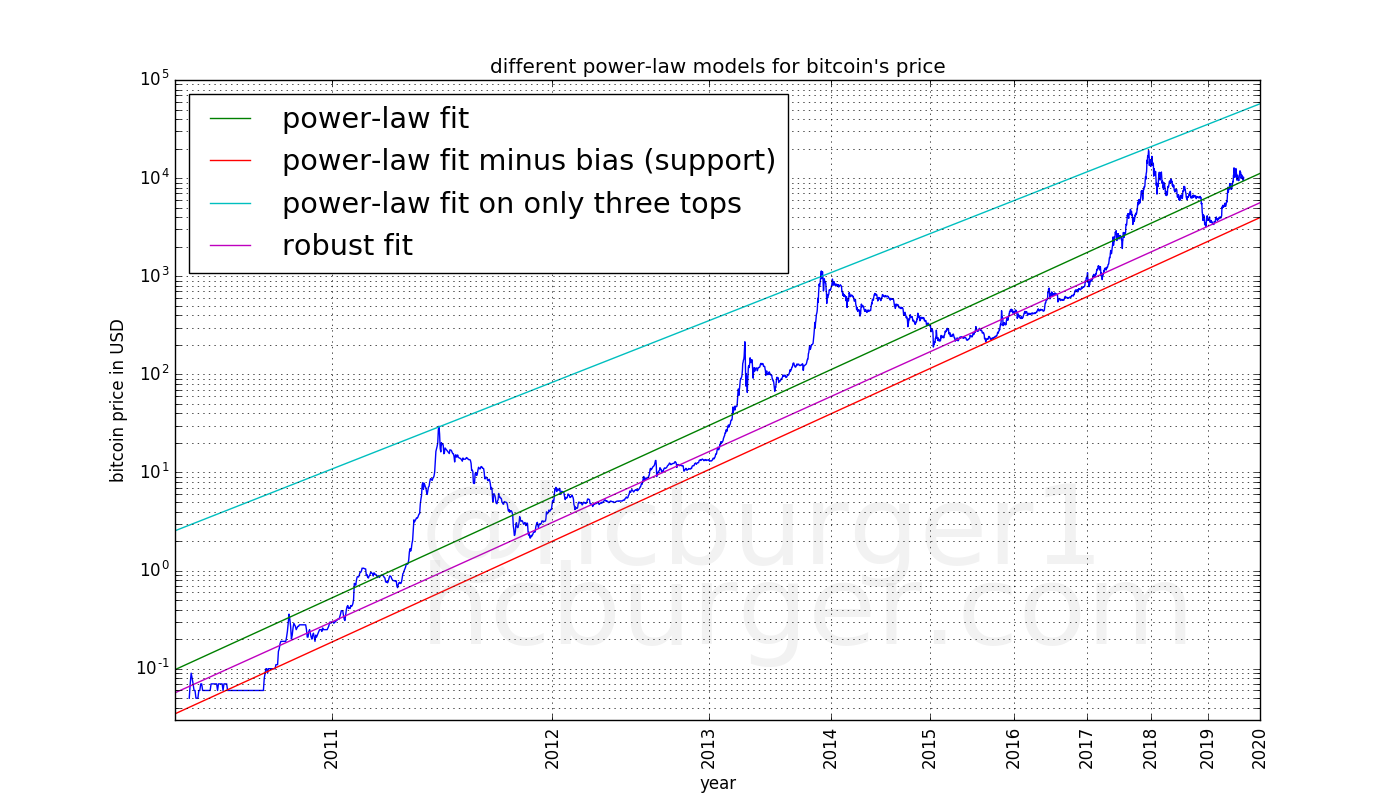

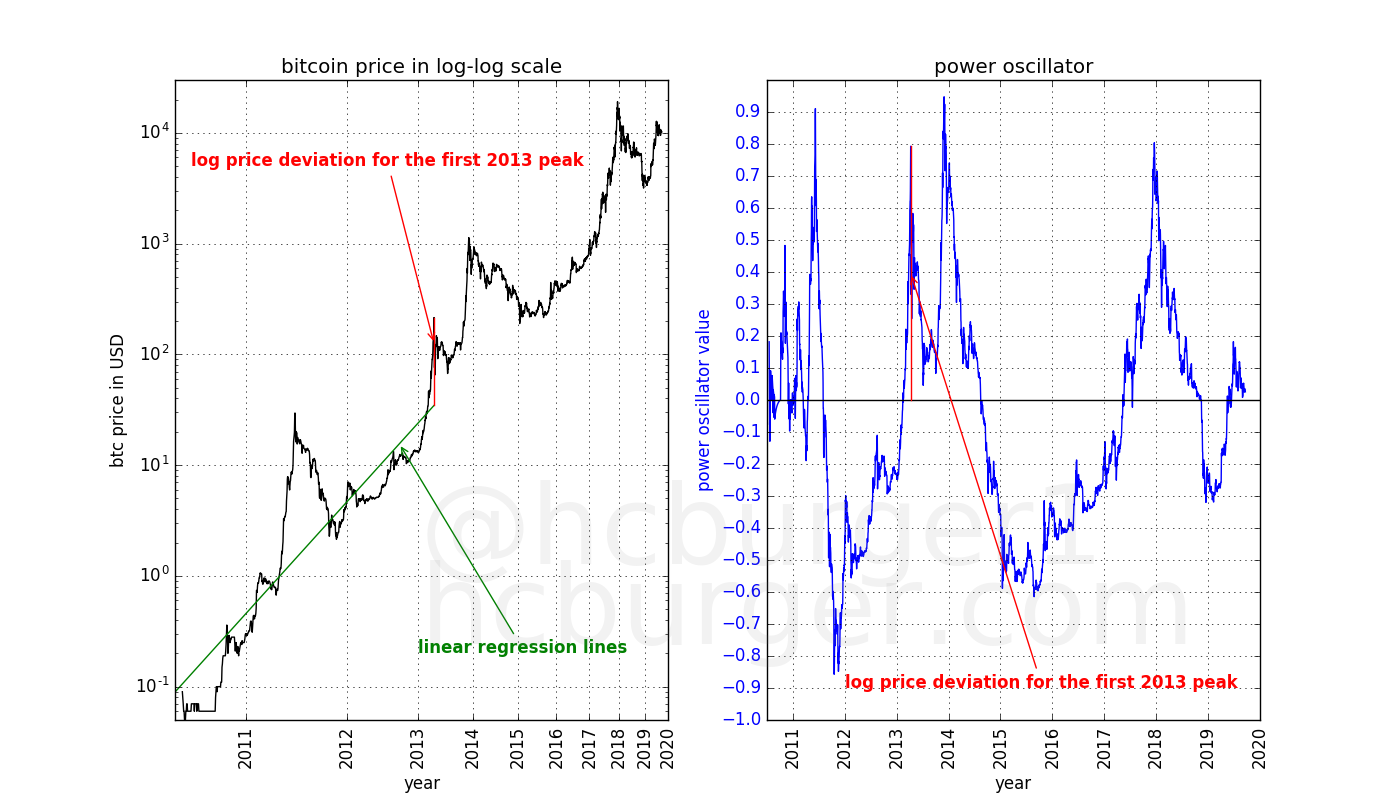

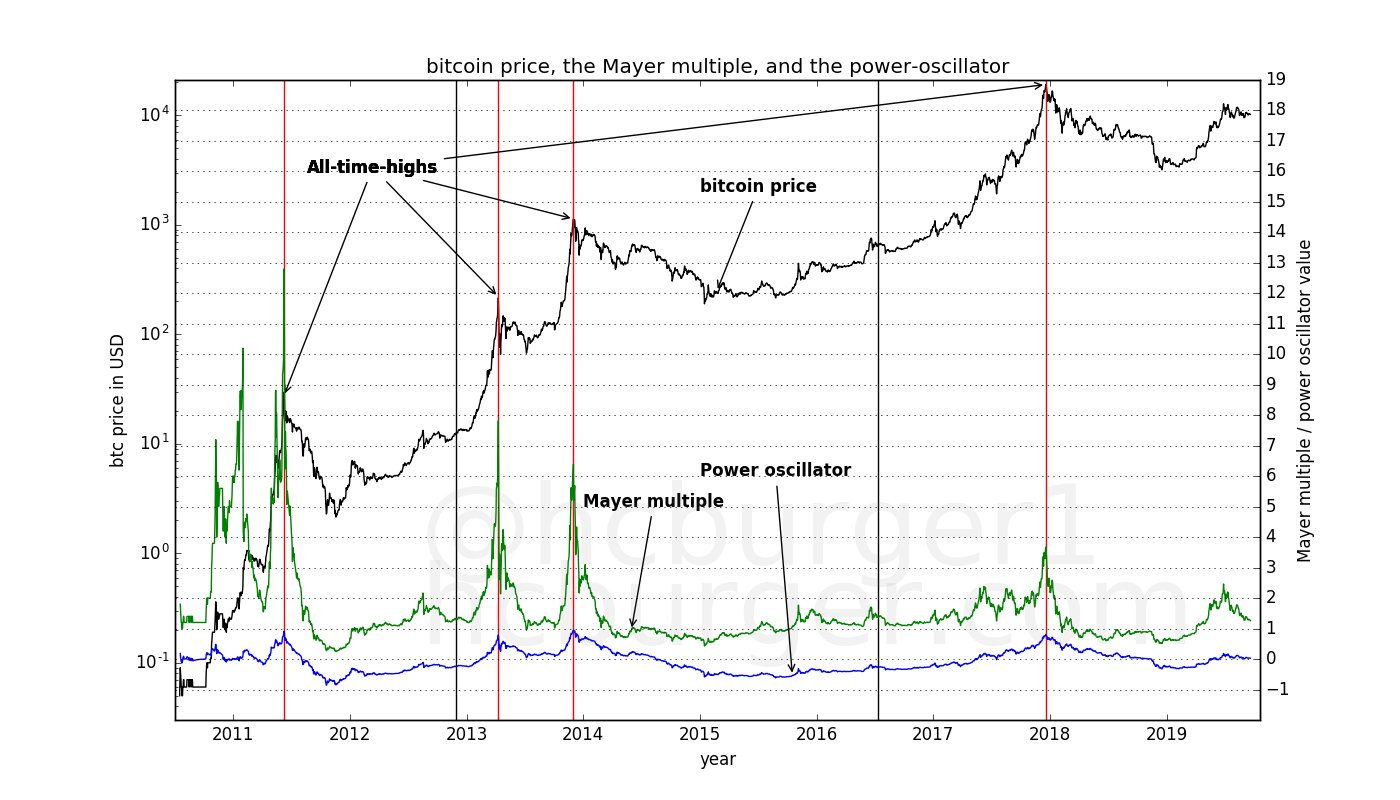

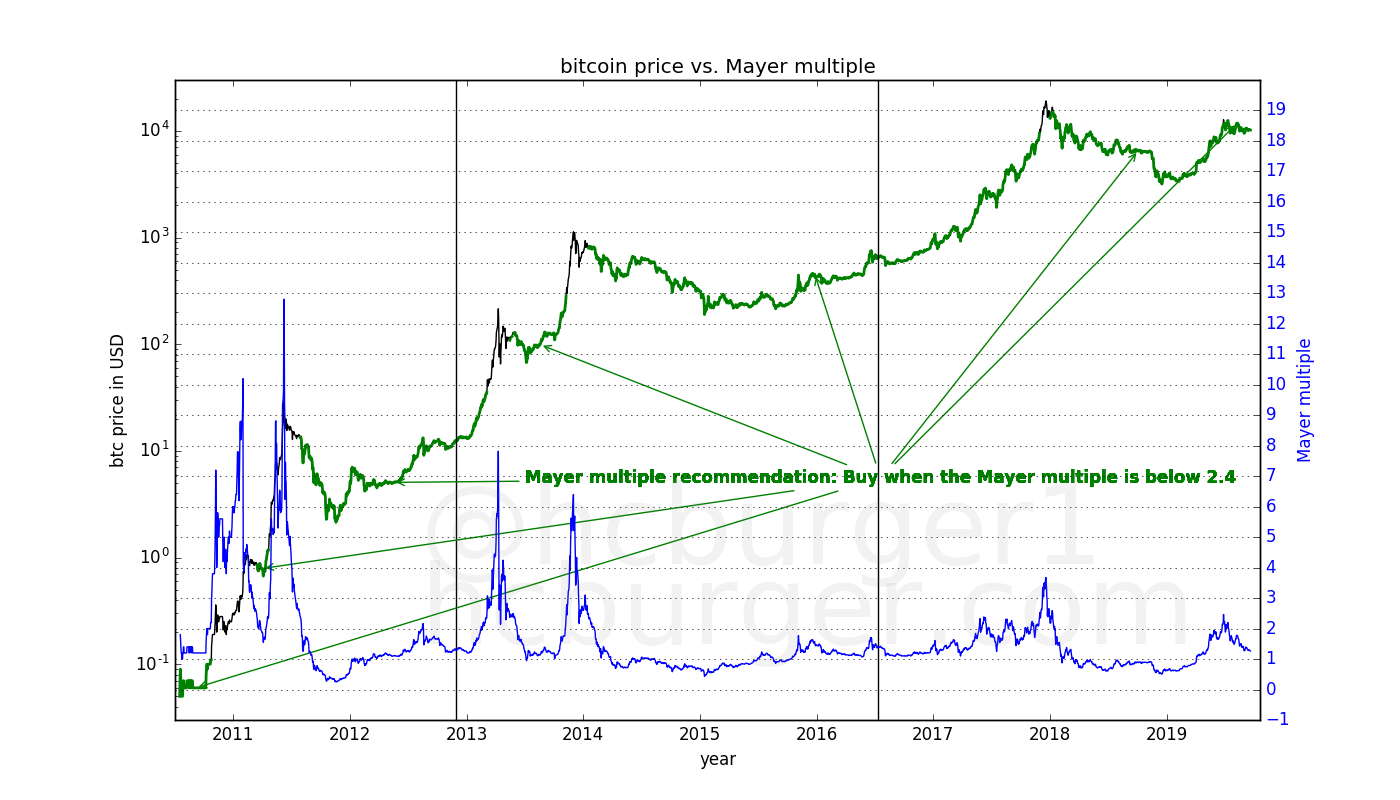

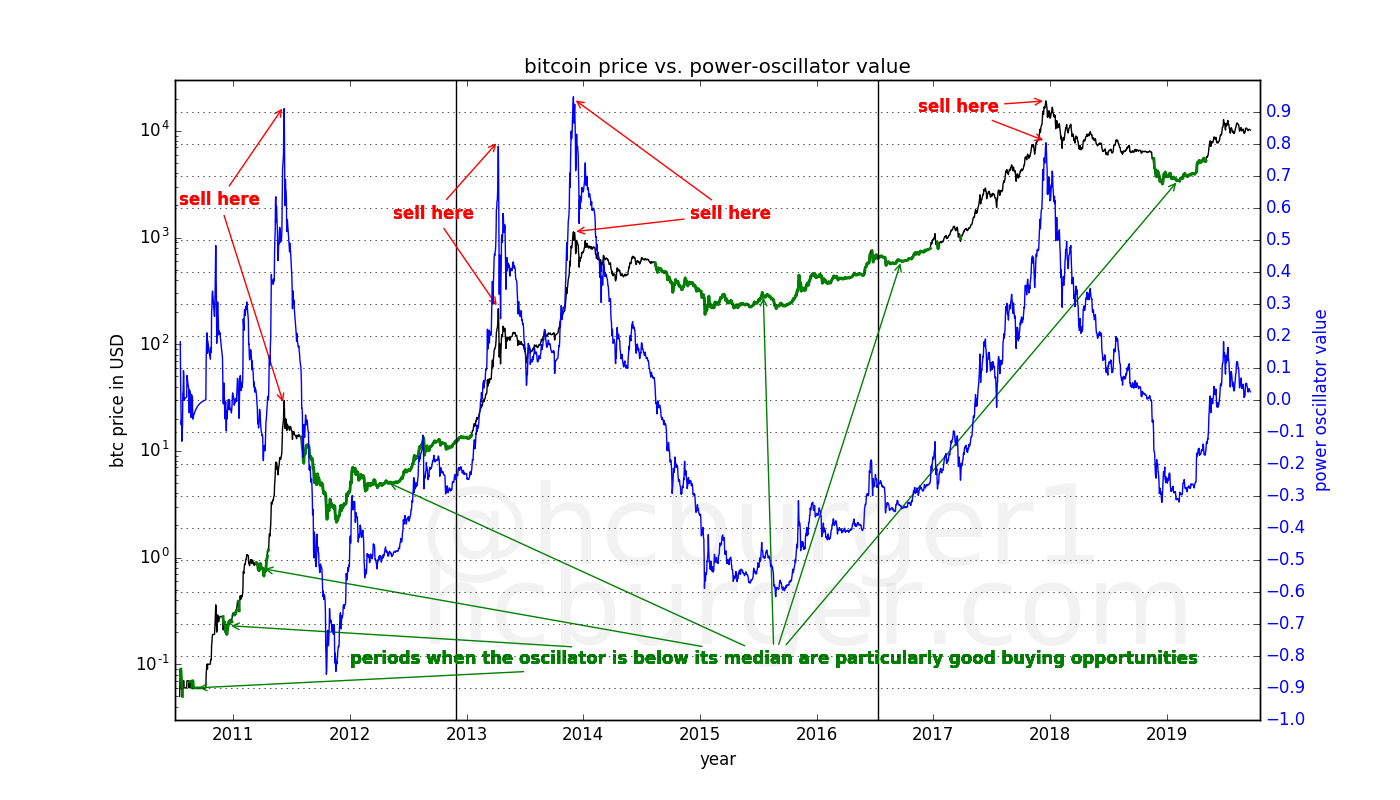

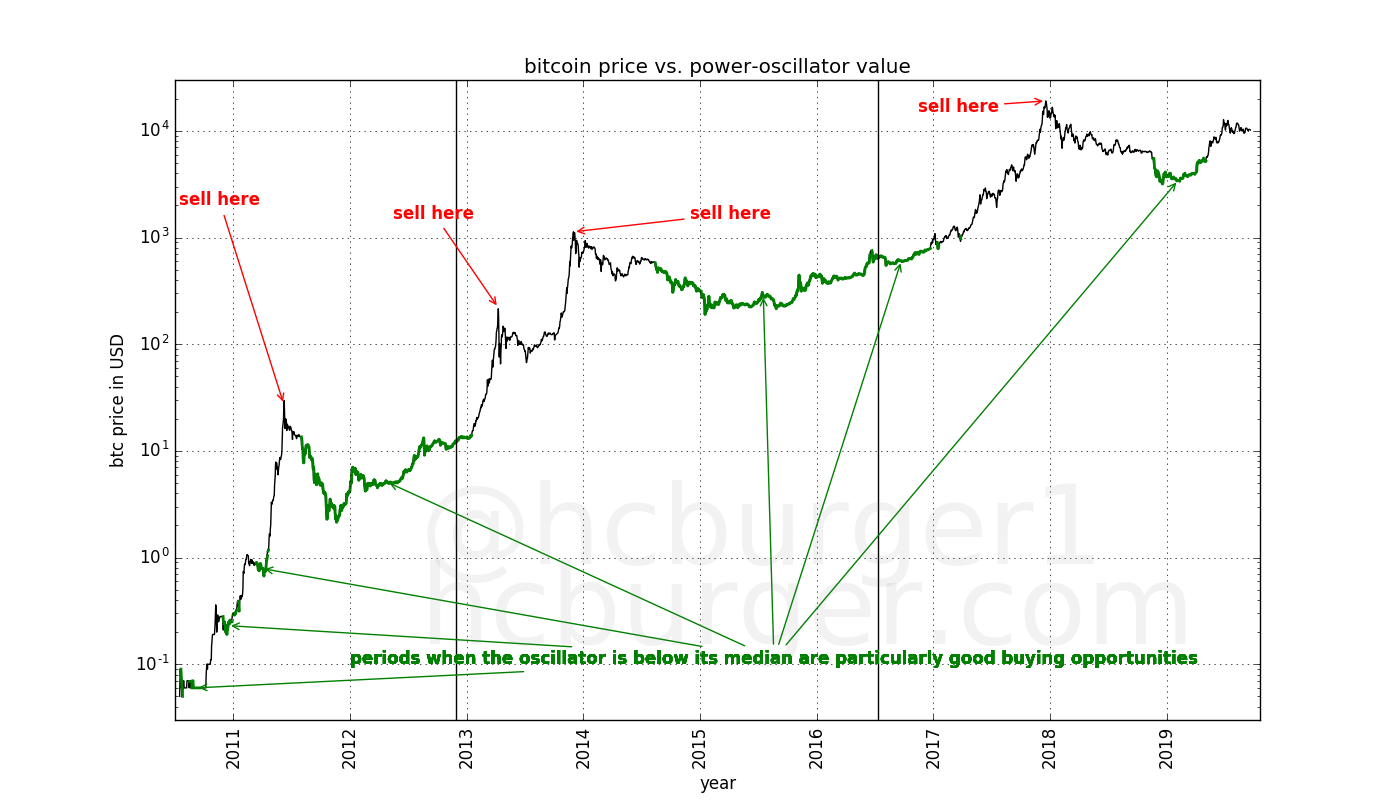

ВведениеОсциллятор - это инструмент технического анализа, который со временем изменяется в определенной числовом или процентном диапазоне. Осциллятор, описанный в этой статье, предназначен в основном для использования на рынке BTC и учитывает в качестве входных данных историю цены Биткоина. А если еще точнее, осциллятор отражает логарифмическое отклонение текущей рыночной цены от определенной по степенному закону точки (с использованием исторических данных цены BTC). В результате получаем осциллятор такого вида:  С течением времени осциллятор колеблется между -1 и 1. Если мы дополнительно внесем и соотнесем с осциллятором данные цены, то получим следующий график:  Локальные максимумы различных периодов идеально совпадают с высокими значениями осциллятора. А рыночные кризисы и затишья совпадают с более низкими значениями осциллятора. И действительно, все четыре исторических максимума находятся в одном узком диапазоне осциллятора. Рыночные пузыри лопались вскоре после достижения красного уровня.  Зеленая область – это нижний диапазон, в котором осциллятор находится примерно половину всего времени. Это время можно считать особенно удачным для покупки Биткоина. Таким образом, согласно осциллятору, получаем следующую стратегию по покупке и продаже актива:  Красные стрелки – уровни продажи, зеленая область на графике цены – удачные периода для покупки И хотя эти рекомендации не представляют собой идеальную торговую стратегию, важно отметить, что осциллятор очень точно отражает рыночные пики: представленный индикатор сигнализировал о всех четырех исторических максимумах. Рыночные минимумы также неплохо отображаются построенным индикатором. Экспоненциальная модель прогнозирования цены БиткоинаВ предыдущей статье мы убедились, что история цены Биткоина выглядит очень линейно на сугубо логарифмическом (log-log) графике. Уровень поддержки выглядит очень линейной, а три рыночных пика также, как кажется, лежат на одной прямой линии. Вся динамика цены также выглядит линейной, хотя и существует некоторая волатильность.  Прямые линии на таком графике на самом деле представляют экспоненциальные (степенные) законы. Поскольку ось X отражает время, то наши степенные законы бизируются на времени. Эти линии могут быть спроецированы в будущее, что позволит прогнозировать цену, о чем и велась речь в предыдущей статье:  Примечательно, что цена колеблется в коридоре, рассчитанном двумя степенными законами. Цель разработанного осциллятора, описанного в этой статье, заключается в том, чтобы определить, в какой точке коридора находится цена в данный момент. Осциллятор оценивает только информацию о цене, представленную в конкретный момент времени: он не прогнозирует будущее. Это означает, что значение осциллятора за 2014 год не предполагает, например, точный прогноз цены Биткоина на 2015 год. Кроме того, новые входные рыночные данные не влияют на ранее рассчитанные значения осциллятора. Поэтому независимо от того, какими будут цены BTC в 2020 году или после него, прошлые значения осцилляторов останутся прежними. Поскольку осциллятор рассчитывается на основе экспоненциальных законов, можно назвать его степенным осциллятором. Как рассчитать степенной осциллятор БиткоинаСтепенной (экспоненциальный) осциллятор Биткоина рассчитывается по линейной регрессии на логарифмическом log-log графике. Это тот же принцип, который использовался в предыдущем исследовании. На приведенном ниже графике слева отображена ценовая динамика BTC (черным цветом) до пузыря 2011 года, когда стоимость актива достигла приблизительно 30$. Линейная регрессия этих данных предоставляет нам информацию для построения зеленой линии. Отклонение между двумя точками на линиях отображается красным отрезком – это отклонение логарифмической цены. Мы берем это отклонение и вставляем его в график справа под той же датой. Поскольку фактическая цена выше цены, высчитанной с помощью линейной регрессии, отклонение является положительным:  Обратите внимание, что используются только данные цены до 2011 года. Будущие цены игнорируются, потому что они просто неизвестны. Если мы выполним эту же процедуру для каждого момента времени до этой даты в 2011 году и отметим синей точкой на графике каждое значение логарифмического отклонения, то получим следующую картину:  Давайте продолжим: сделаем графики до середины 2015 года. На этом отрезке отклонения логарифмической цены становятся отрицательными, поскольку фактическая цена ниже, чем цена, рассчитанная по модели линейной регрессии. Следовательно, осциллятор имеет отрицательные значения в эти дни:  Давайте продолжим до достижения ценового пика конца 2017 года:  И, наконец, давайте использовать все доступные на сегодняшний день данные. Еще раз обратите внимание, что во время этого процесса все полученные ранее значения осциллятора не корректируются. Текущие цены влияют только на текущее значение осциллятора, а прошлые значения не изменяются.  На левом графике мы получили три различные линейные регрессионные модели, рассчитанные в трех временных точках. Сами модели линейной регрессии изменяются со временем: наклон может стать больше или меньше. Но осциллятор использует только логарифмические отклонения. Таким образом, график динамики логарифмического осциллятора к сегодняшнему дню выглядит так:  Интерпретация предложенного степенного осциллятора БиткоинаХорошие периоды для покупки BTCНизкие значения осциллятора указывают на периоды времени, когда цена BTC относительно низкая по сравнению с долгосрочным трендом (по степенному закону). Поэтому в такие моменты покупка Биткоина может оказаться выгодной. Мы отмечаем точки, когда осциллятор ниже среднего значения, как «хорошие моменты для покупки». Берем медиану, так как она отображает то, что осциллятор половину всего времени находится выше этого значения, а половину – ниже. Медиана обновляется со временем, так как новые вводные данные влияют на ее значение. Зеленая линия на графике ниже показывает медиану осциллятора. Время, когда осциллятор находится ниже этой кривой, можно считать удачным периодом для покупки:  Когда продавать БиткоинИ второй вопрос - когда продавать Биткоин? Заметим, что все четыре исторических максимума соотносятся со значениями осциллятора, лежащими в узком диапазоне между 0,8 и 0,9:  Это удивительно. Ведь в прошлой статье мы отметили, что три (а не четыре) пика находятся на прямой линии на логарифмическом графике:  Два максимума были достигнуты в 2013 году, и только один из них лежит на верхней линии долгосрочного ценового коридора. Однако наш логарифмический осциллятор определяет первый пузырь 2013 года в качестве локального максимума рынка. Как это получилось? Если мы применим степенной закон к ценовым данным до первого пузыря 2013 года, то увидим, что цена на пике пузыря действительно значительно отличается от долгосрочного тренда:  Уровень взрыва пузырей БиткоинаТот факт, что пузыри лопаются в диапазоне от 0,8 до 0,9, означает, что рынок не может поддерживать цену, находящуюся на определенном уровне выше долгосрочного тренда. Если это происходит, то случается стремительная коррекция. Значения осциллятора в диапазоне 0,8 до 0,9 соответствуют цене, которая примерно в 6,3 - 8 раз выше, чем долгосрочный тренд, рассчитанный по экспоненциальному закону. Добавление больше линий процентилейЕсли пойти дальше, то можно нанести на график не только медиану, но и все другие процентили от 10 до 90 с шагом 10:  Сравнение осциллятора с мультипликатором МайераПолученный степенной осциллятор внешне напоминает мультипликатор Майера, который сравнивает цену BTC с 200-дневной MA. Мультипликатор Майера, равный 5 в день X, означает, что в этот день цена BTC была в 5 раз выше, чем 200-дневная MA.  Сразу же заметно, что множитель Майера и предложенный степенной осциллятор BTC выглядят очень похоже: они оба достигают высоких значений в периоды пиковых всплесков на рынке и более низких значений в периоды затишья и коррекций. Однако важным отличием является то, что степенной осциллятор BTC достигает практически одинакового значения (0,8) при каждом историческом пике, тогда как множитель Майера ведет себя по-другому: его значение достигает уровней от 3,5 и 12 при разных ценовых пиках. Можно предположить, что поэтому мультипликатор Майера не так полезен, как степенной осциллятор, для определения локальных максимумов. Согласно теории, лучше всего накапливать BTC, когда множитель Майера находится на уровнях ниже 2,4. Если следовать этой рекомендации, то необходимо было аккумулировать Биткоины в выделенные зеленым цветом периоды:  Результаты не очень убедительны: получается, что необходимо накапливать BTC практически всегда. Такая стратегия вряд ли может быть наиболее эффективной. Важное различие между мультипликатором Майера и экспоненциальным осциллятором заключается в том, что мультипликатор Майера зависит от выбранного вручную параметра, а именно 200-дневной MA. Неясно, почему именно этот выбор должен быть правильным. В расчете экспоненциального осциллятора отсутствует параметр, который необходимо выбирать вручную. Этот индикатор основан исключительно на предположении, что рост Биткоина будет следовать степенному закону. Общая стратегия и симуляцияВышеприведенные рекомендации, которые естественным образом вытекают из логики и принципов построения экспоненциального осциллятора, суммированы на рисунке ниже:  Чтобы сделать график более понятным, давайте оставим только ценовую динамику:  Давайте использовать эти рекомендации для разработки простой торговой стратегии, при которой инвестор:

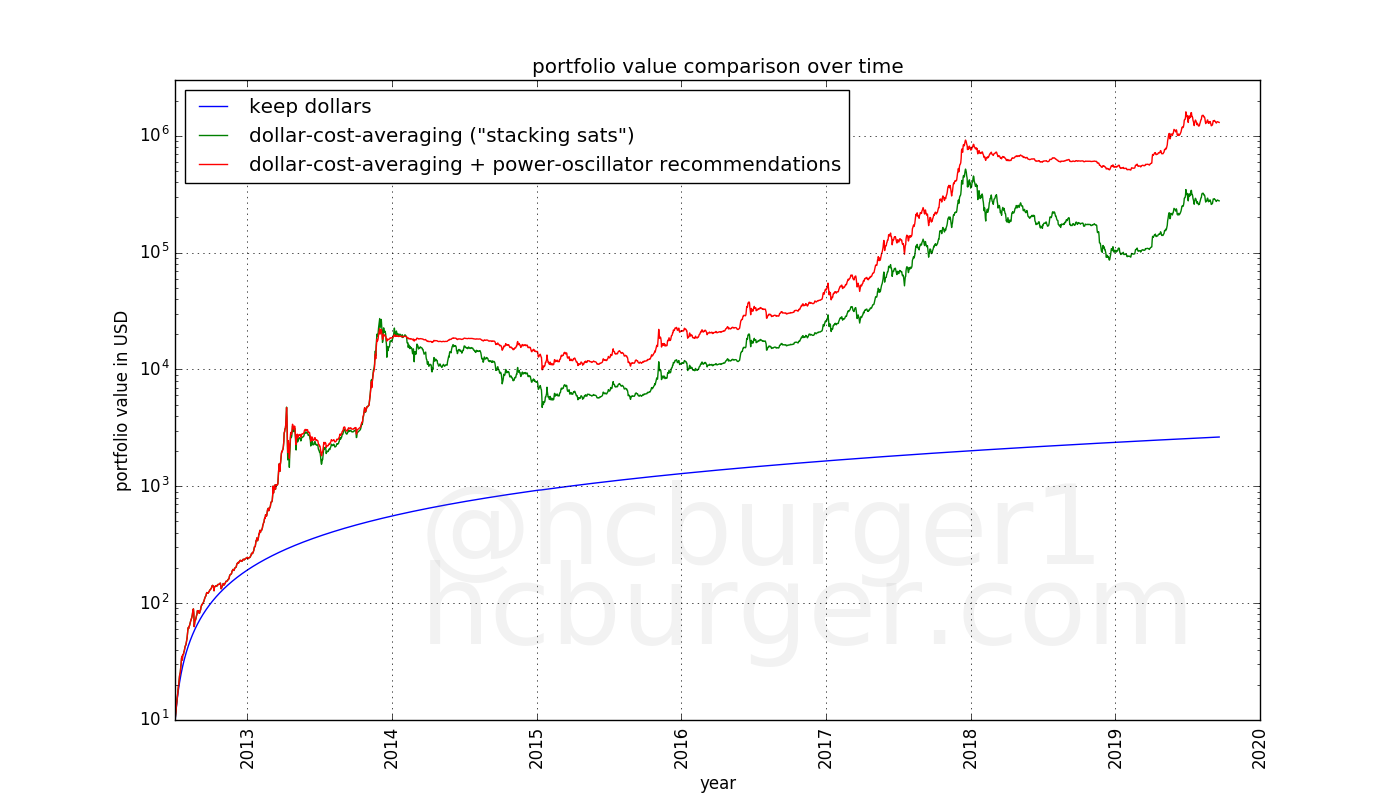

Давайте сравним эту стратегию с обычной инвестиционной стратегией усреднения долларовой стоимости и предположим, что выдуманный счастливый инвестор не обязан платить налоги. Симуляционный график с середины 2012 года будет выглядеть следующим образом:  Мы видим, что благодаря стратегии на основе сигналов экспоненциального осциллятора:

На первый взгляд может показаться, что экспоненциальный осциллятор может быть очень полезным инструментом для разработки торговой стратегии. Однако порог в 0,7 был определен вручную, но также он был выбран на существенно более низком уровне, чем тот, на котором взрываются рыночные пузыри, что делает стратегию более устойчивой. Предложенная стратегия, безусловно, не идеальна. Например, стратегия не дает сигнал на покупку после первой рекомендации на продажу в период первого пузыря 2013 года. Сигнал на следующую покупку поступил при гораздо более высокой цене, чем пик первого пузыря 2013 года. Еще одним недостатком является то, что модель, как кажется, рекомендует покупать актив слишком рано после взрыва пузыря. ЗаключениеПредложен степенной осциллятор, который:

Рыночные пузыри взрываются при значении осциллятора выше 0,7. Похоже, что рынок не может поддерживать цену, которая более чем в 5 раз превышает значение цены на долгосрочном тренде, построенном по степенному закону. Это еще одно доказательство того, что степенные модели вполне точно отображают исторические изменения цены BTC. Высокие значения экспоненциального осциллятора возможны только в условиях стремительного роста цены BTC. Если цена растет медленнее, то степенная модель адаптируется, что приводит к получению меньших значений осциллятора. Степенной осциллятор - это всего лишь еще один инструментВероятно, ни один инструмент не станет идеальным для определения, например, точного входа на рынок. И экспоненциальный осциллятор не является исключением. Эта статья не финансовый совет. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 1 коммент2 726 просмотров Читайте также

Комментарии

alex123 0 28.09.2019 15:35:25# А на tradingview его можно подключить? Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -41% Октябрь 2025 2 Сделки 0% Профит 41% Стопы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

Медленный стохастический осциллятор: советы для трейдеров, как эффективно использовать стохастик

Медленный стохастический осциллятор: советы для трейдеров, как эффективно использовать стохастик Азбука крипто трейдинга: стохастические осцилляторы и ценовой момент

Азбука крипто трейдинга: стохастические осцилляторы и ценовой момент Как пользоваться индикатором RSI - видео руководство

Как пользоваться индикатором RSI - видео руководство Новые форки биткоина и Bitcoin Cash

Новые форки биткоина и Bitcoin Cash Биткоин форки могут заменить ICO. В чем опасность?

Биткоин форки могут заменить ICO. В чем опасность?