|

Разделы

Сейчас обсуждают

|

Модель прогнозирования цены BTC по экспоненциальному закону: когда Биткоин будет стоить 1000000$

06 сен 2019 14:03:28

Аналитика

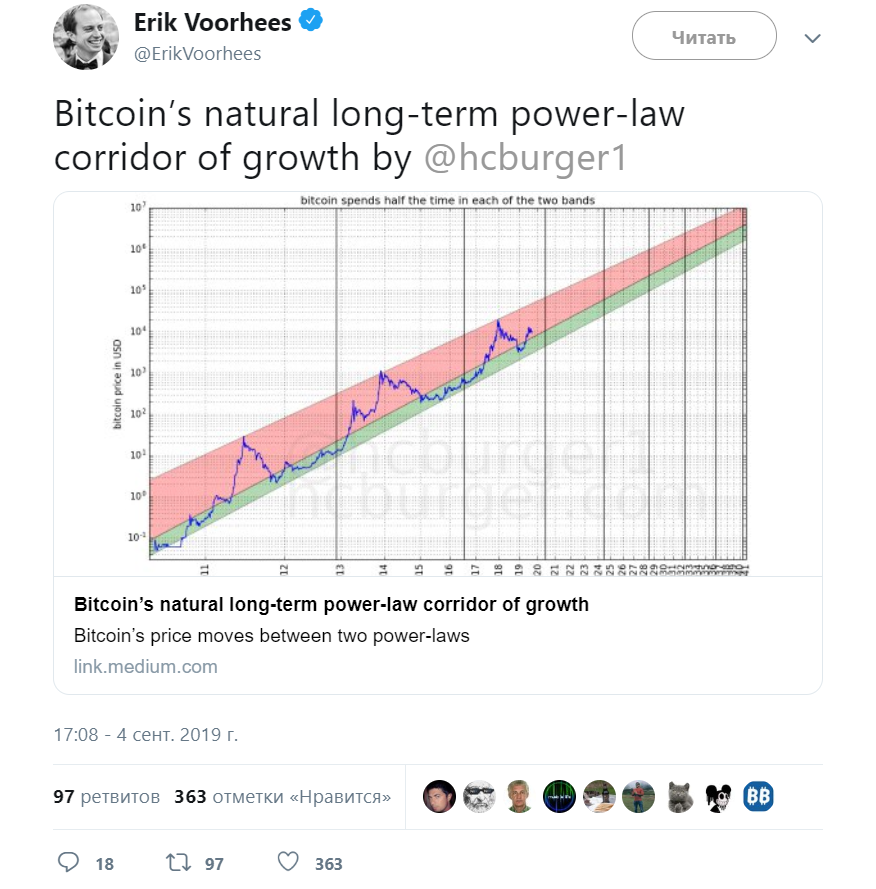

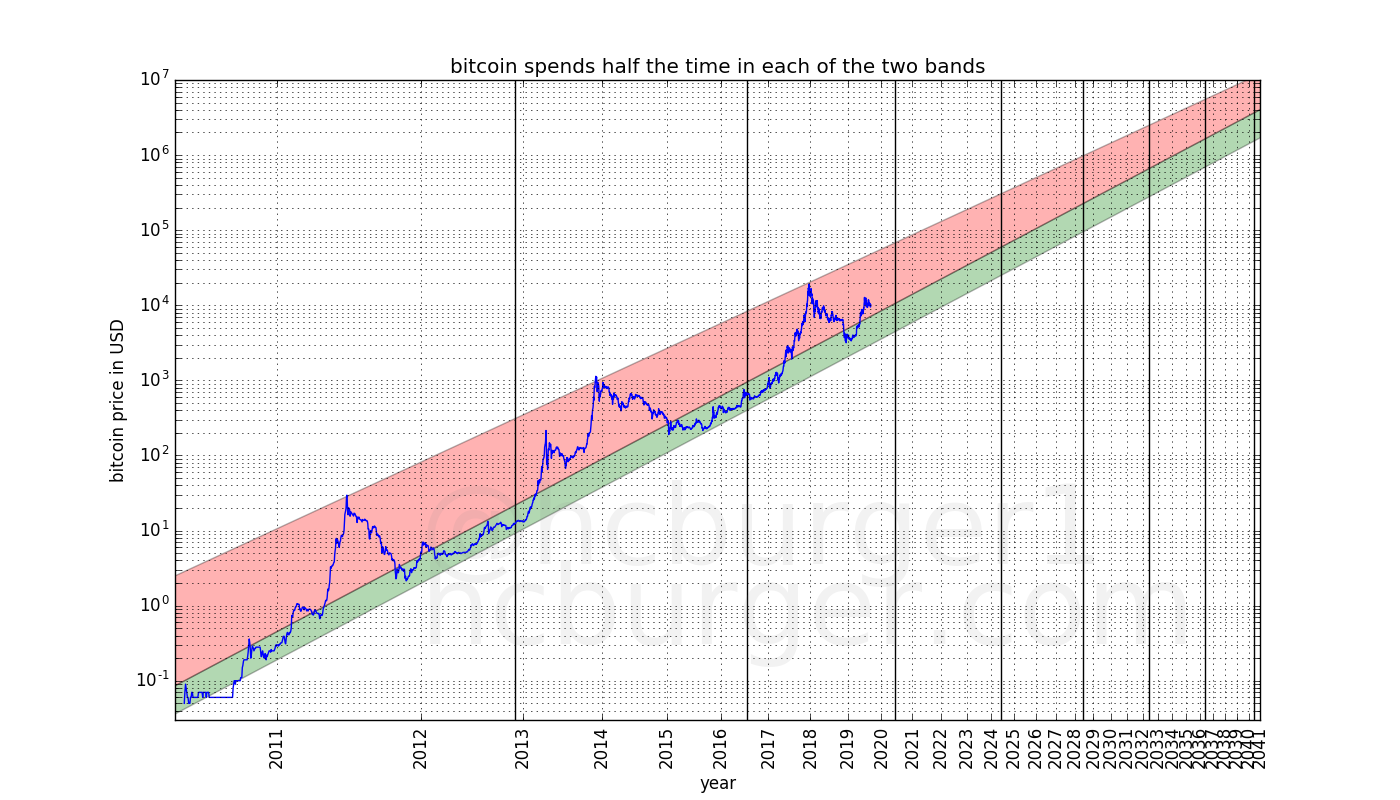

Предприниматель и крипто энтузиаст Харольд Кристофер Бургер разработал новую модель прогнозирования цены Биткоина на основе экспоненциального (степенного) закона. Его материал с оптимизмом восприняло крипто сообщество, за пару дней уже несколько тысяч человек отметили статью как понравившуюся. А глава  Представляем вам перевод статьи: В целом, цена BTC очень быстро выросла с момента создания актива в 2009 году, было зафиксировано много всплесков и падений. Взлеты побуждают таких людей, как Джон МакАфи, делать очень оптимистичные прогнозы относительно будущей цены актива, тогда как коррекции, похоже, побуждают некоторых экономистов прогнозировать падение до 0. В этой статье мы рассмотрим полную историю цены Биткоина и увидим, что эволюцию цены BTC можно отразить как движение в коридоре, который определяется двумя степенными законами. Идея моделирования цены BTC с использованием степенного закона не нова, в этой статье мы рассмотрим больше фактов, поддерживающих эту теорию, и предложим дополнительные варианты интерпретации.  Долгосрочное направление цены BTC согласно степенному закону Эта модель позволяет нам делать прогнозы относительно долгосрочной перспективы цены BTC, например:

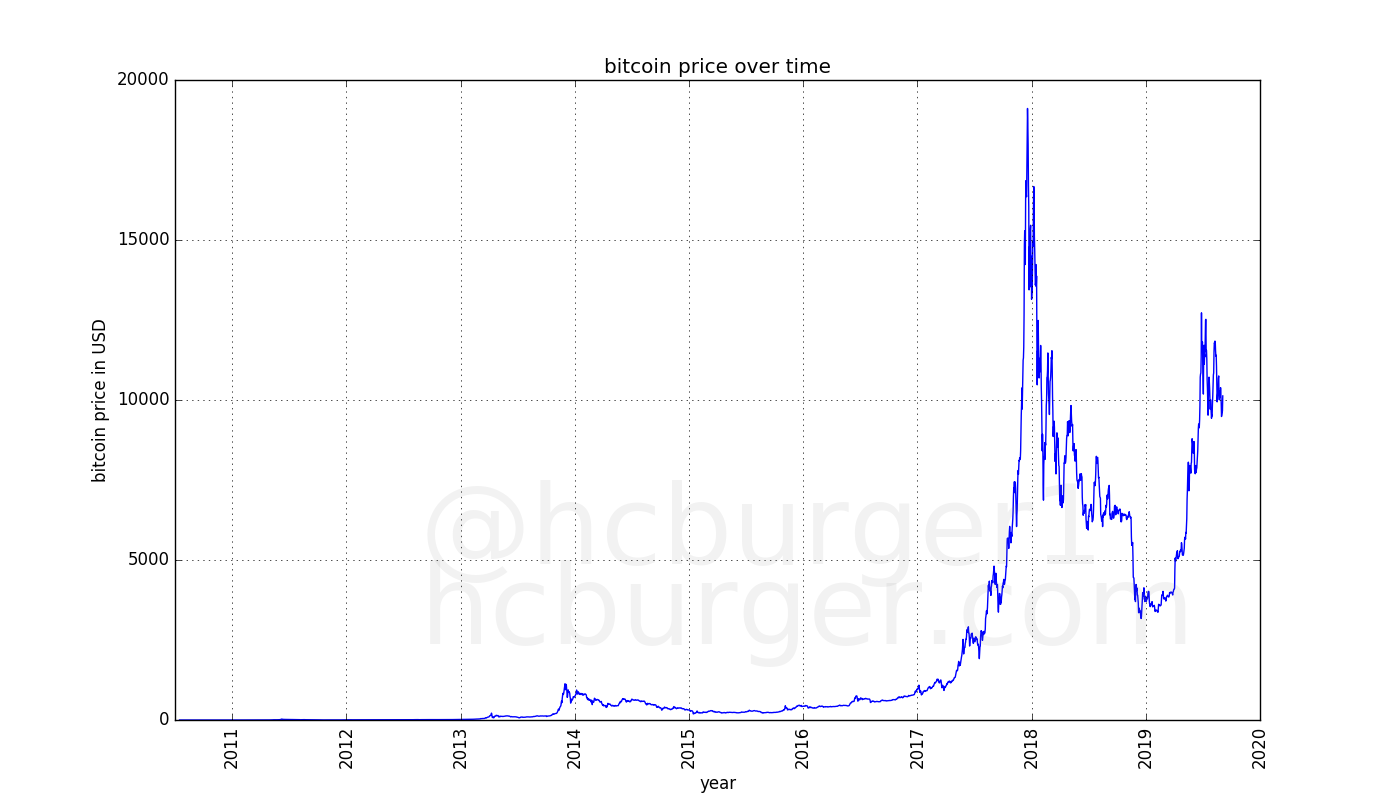

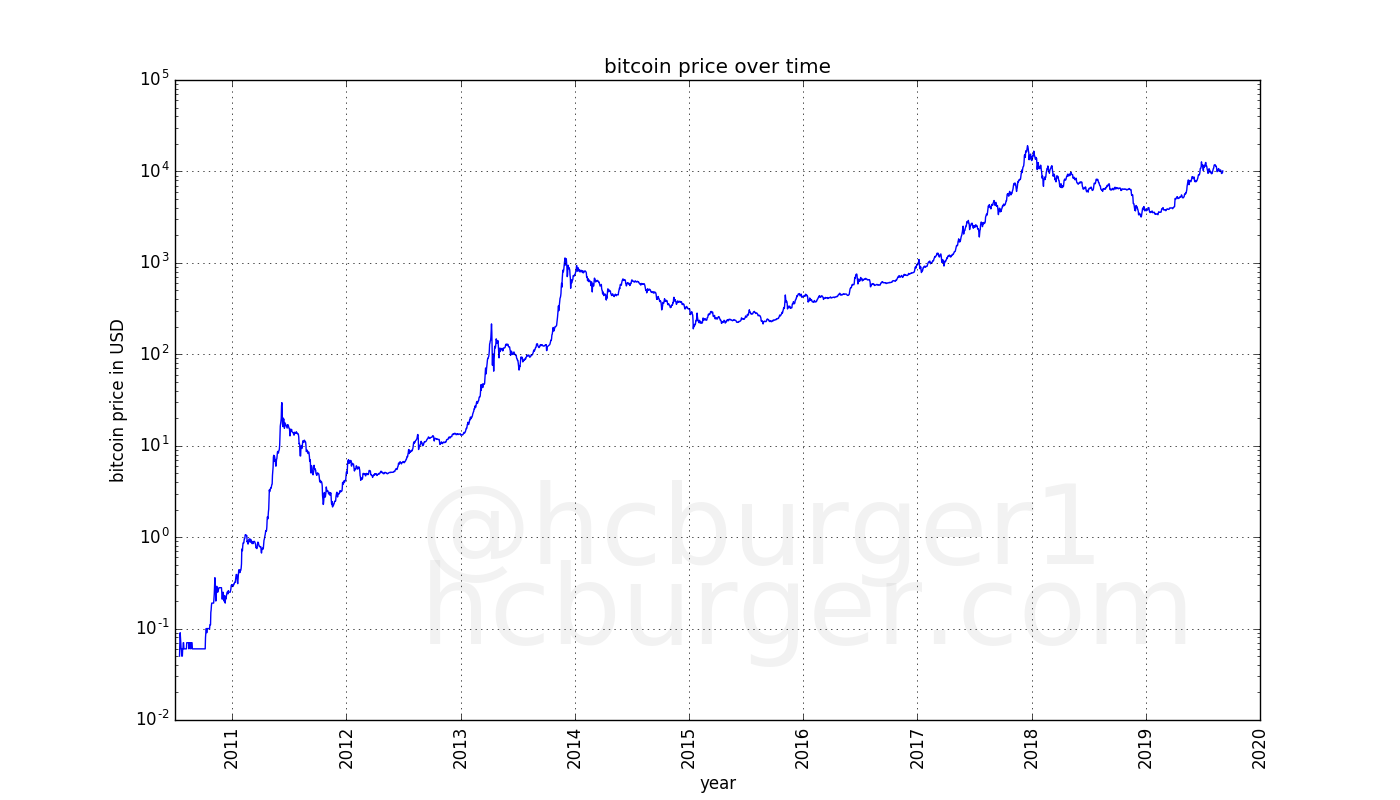

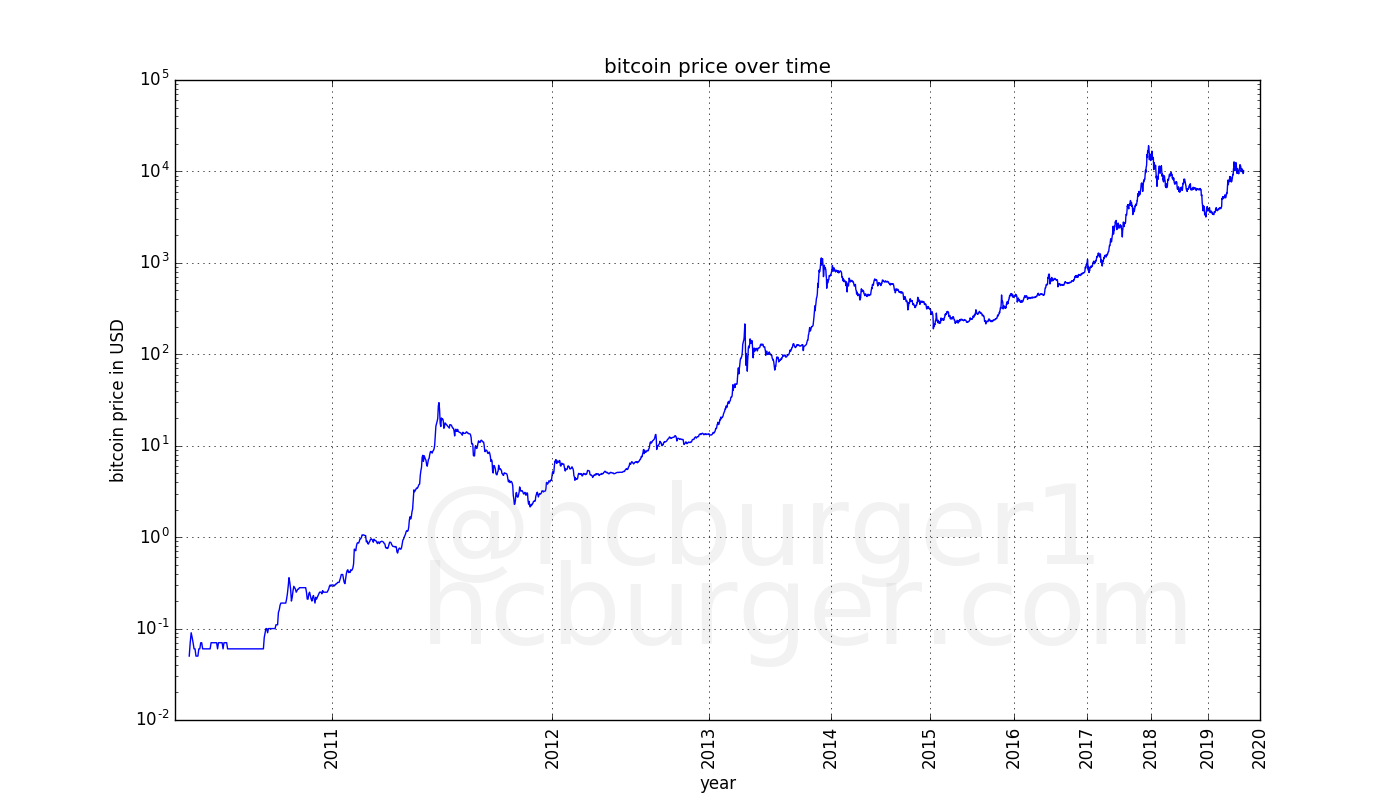

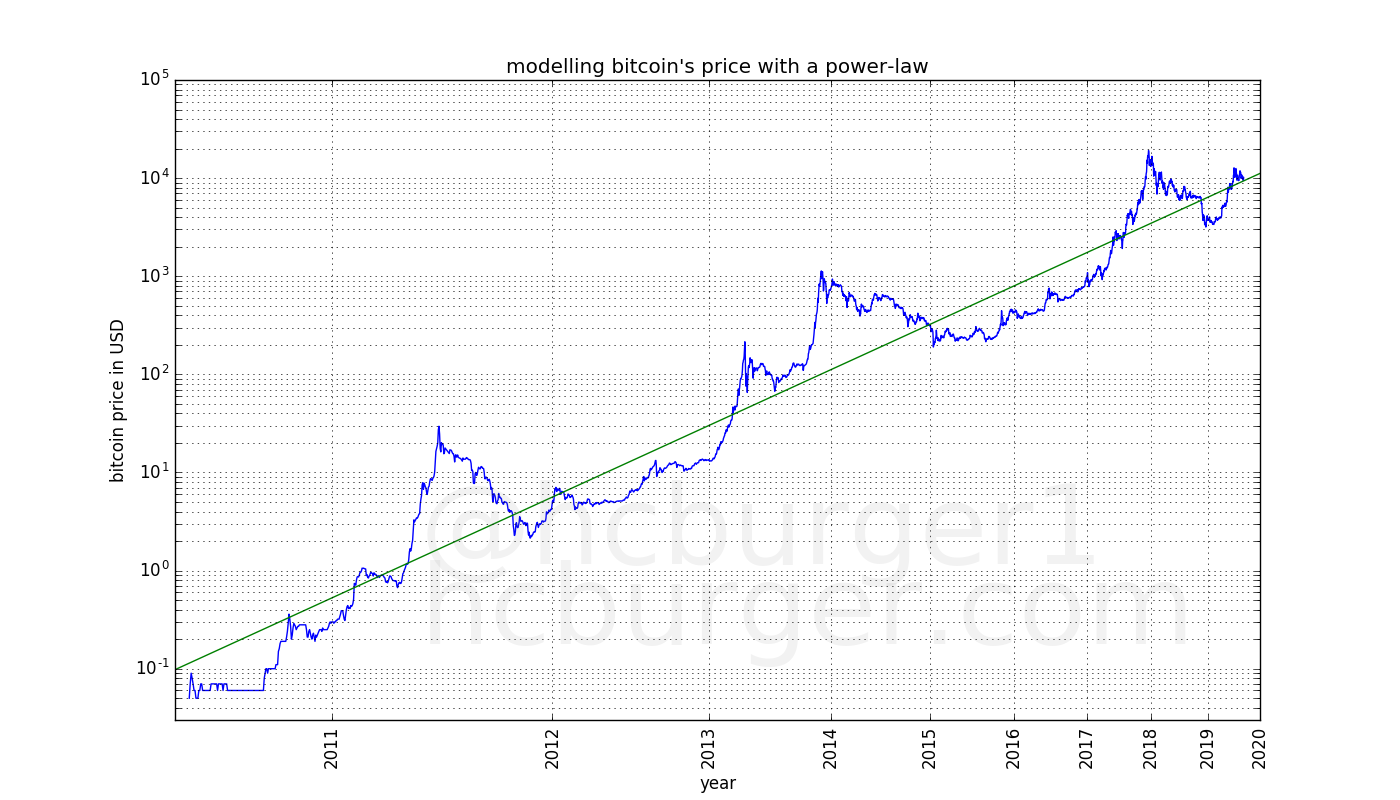

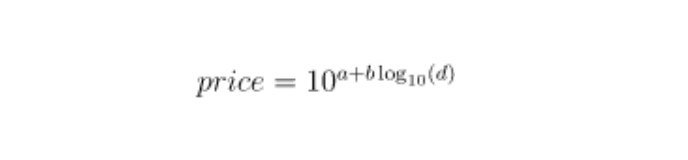

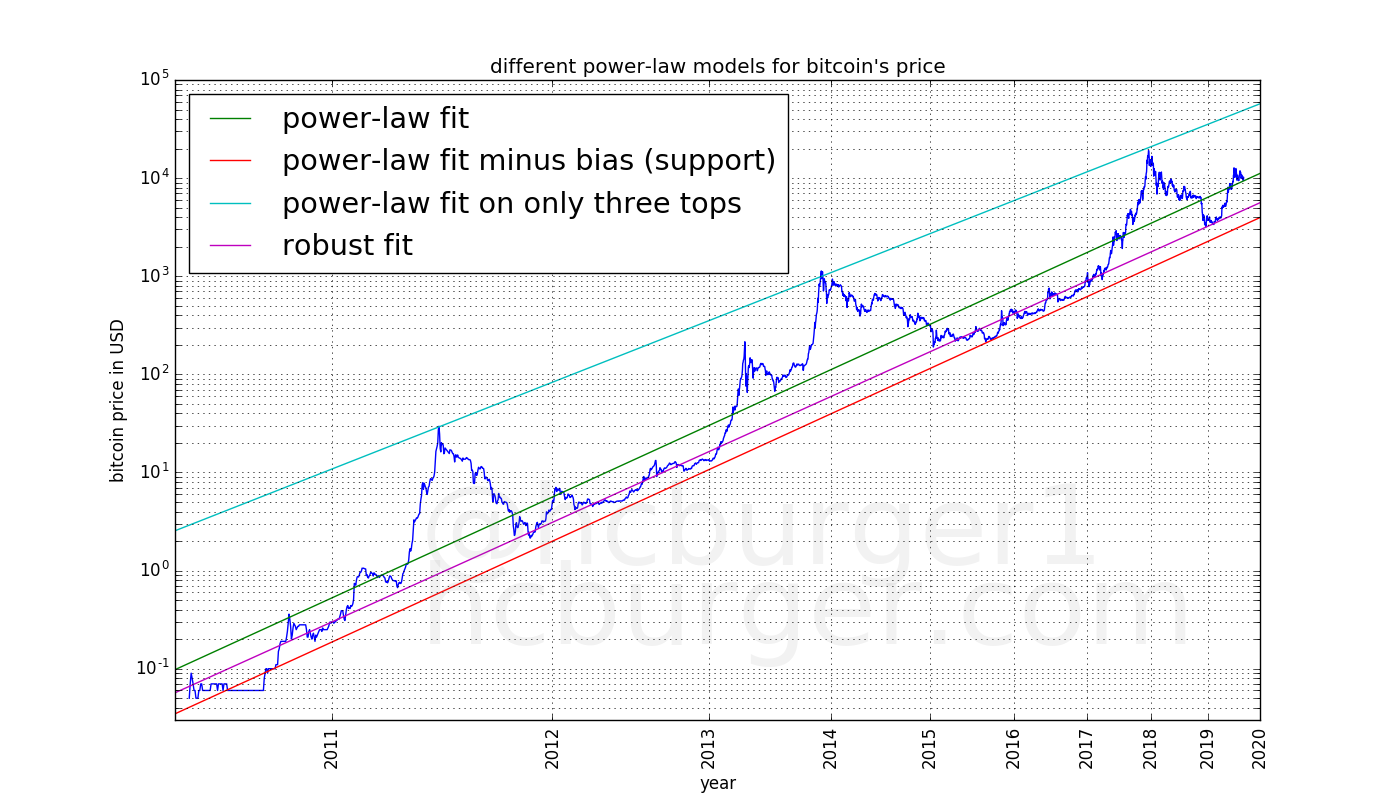

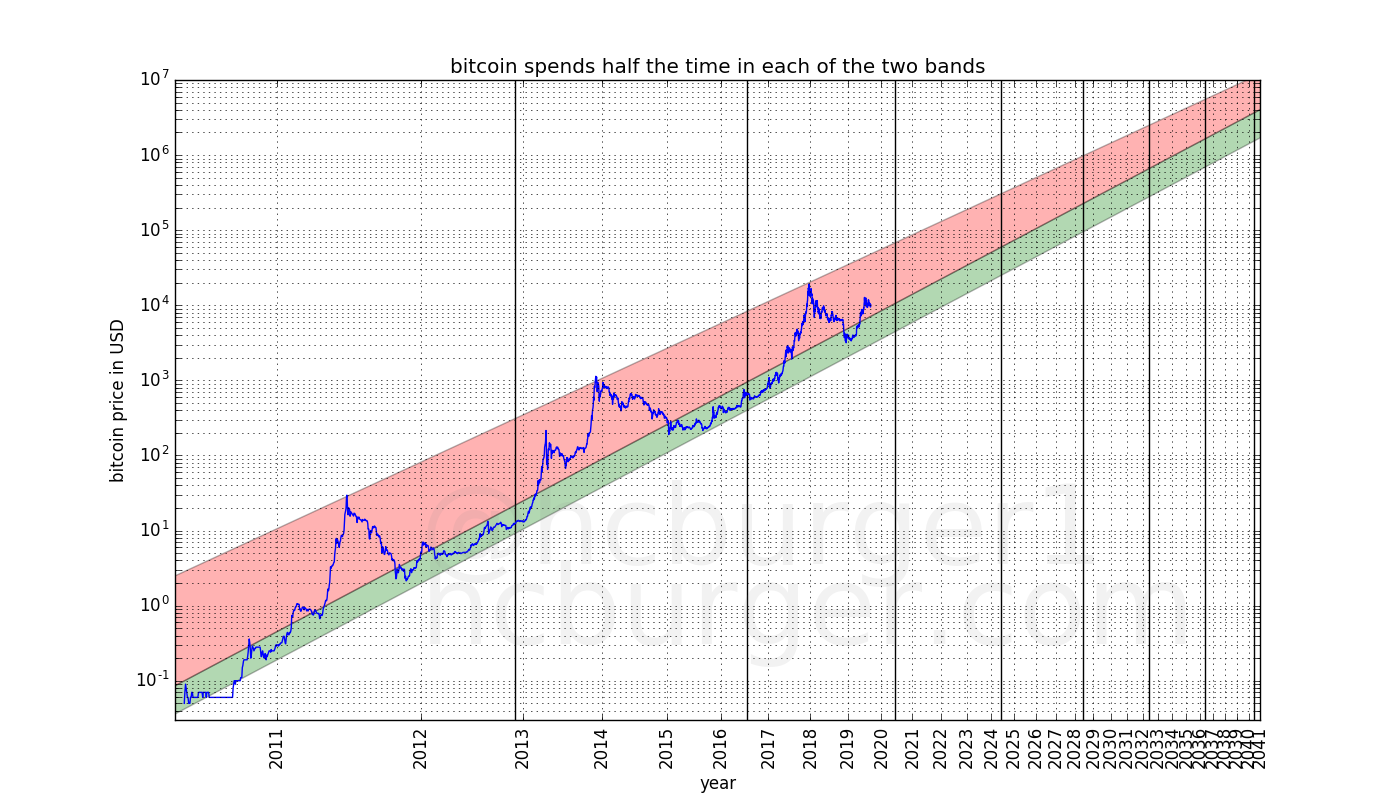

Кроме того, мы увидим, что ценовой коридор может быть разделен на два уровня (две полосы), один из которых располагается в нижней части прогнозного коридора и является довольно узким, а другой - намного шире и располагается в верхней части коридора. Примечательно, что цена BTC тратит примерно одинаковое количество времени в каждом их уровней. Это намекает на то, что масштабные пузыри и их взрывы, вероятно, будут повторятся и в будущем. Эта ценовая модель может помочь в определении хороших точек входа или выхода из рынка. Эта статья не является финансовым советом, но я совершенно уверен, что в долгосрочной перспективе цена действительно будет изменяться примерно так, как указано в этой статье. На самом деле, я считаю, что эти прогнозы, скорее всего, окажутся консервативными, а не слишком завышенными. Но эта статья не учитывает какие-либо экзогенные и внесистемные потрясения, и поэтому предполагается, что все будет продолжаться «как обычно». Различные взгляды на цену БиткоинаСамым интересным и удивительным аспектом цены BTC является тот факт, что она прошла через несколько порядков величины в течение нескольких лет. 17 июля 2010 года на бирже Mt. Gox Биткоин официально стоил 0,05$, но до этого многие монеты перемещались между кошельками по более низкой цене. Например 22 мая 2010 года, когда Ласло Ханьец заплатил 10 000 BTC за две пиццы, курс примерно соответствовал цене всего 0,0025$ (0,25 цента) за 1 Биткоин. На момент написания статьи цена одной монеты колеблется в пределах 10 000$, что примерно в 4 миллиона раз больше, чем при покупке пицц Ласло Ханьецом. Движение сквозь такое количество порядков цены – это очень необычно для финансового инструмента. В действительности график цены BTC может несколько запутать (если динамика отражается в линейном масштабе). Ниже приведен график цены BTC с 17 июля 2010 года до текущего момента. Подобные графики можно найти на любом сайте, где отслеживается цена BTC.  Любые колебания цены, которые происходят сейчас, настолько велики по сравнению с ценой в прошлом, что предыдущие уровни кажутся бессмысленными. Однако, чтобы разобраться в долгосрочном ценовом тренде, все исторические цены должны быть оценены с точки зрения их важности. Использование линейной шкалы неуместно в таких случаях, когда какой-либо показатель преодолевает столько порядков значений. Использование логарифмического, а не линейного масштаба более полезно. Логарифмическая шкала одинаково оценивает движение, например, с 0,01 до 0,1 и с 1000 до 10000. Таким образом, общая картина эволюции цены BTC становится более понятной:  Динамика цены BTC, ось Y логарифмическая Становится очевидным, что темпы роста цены BTC замедляются. Цена выросла с 0,1$ до 1$ (в 10 раз) всего за несколько месяцев. Последующее увеличение в 10 раз происходило медленнее. На приведенном выше графике цена (ось Y) была масштабирована логарифмически, но ось X (время) осталась неизменной. Давайте посмотрим, что происходит, когда ось X также масштабируется логарифмически, на так называемом графике «log-log»:  Динамика цены BTC, ось Y и ось X логарифмические Теперь кривая цены выглядит удивительно линейно! Линейная регрессия цены BTCПоскольку эти данные выглядят линейно, давайте попробуем использовать линейную регрессию. Эта идея сама по себе не нова (пример, пост на Reddit в 2018 году):  Линейная регрессия на log-log шкале представляет экспоненциальный закон Зеленая линия является результатом линейной регрессии. Линейная регрессия предлагает нам следующий степенной закон для прогнозирования цены BTC в конкретный день:

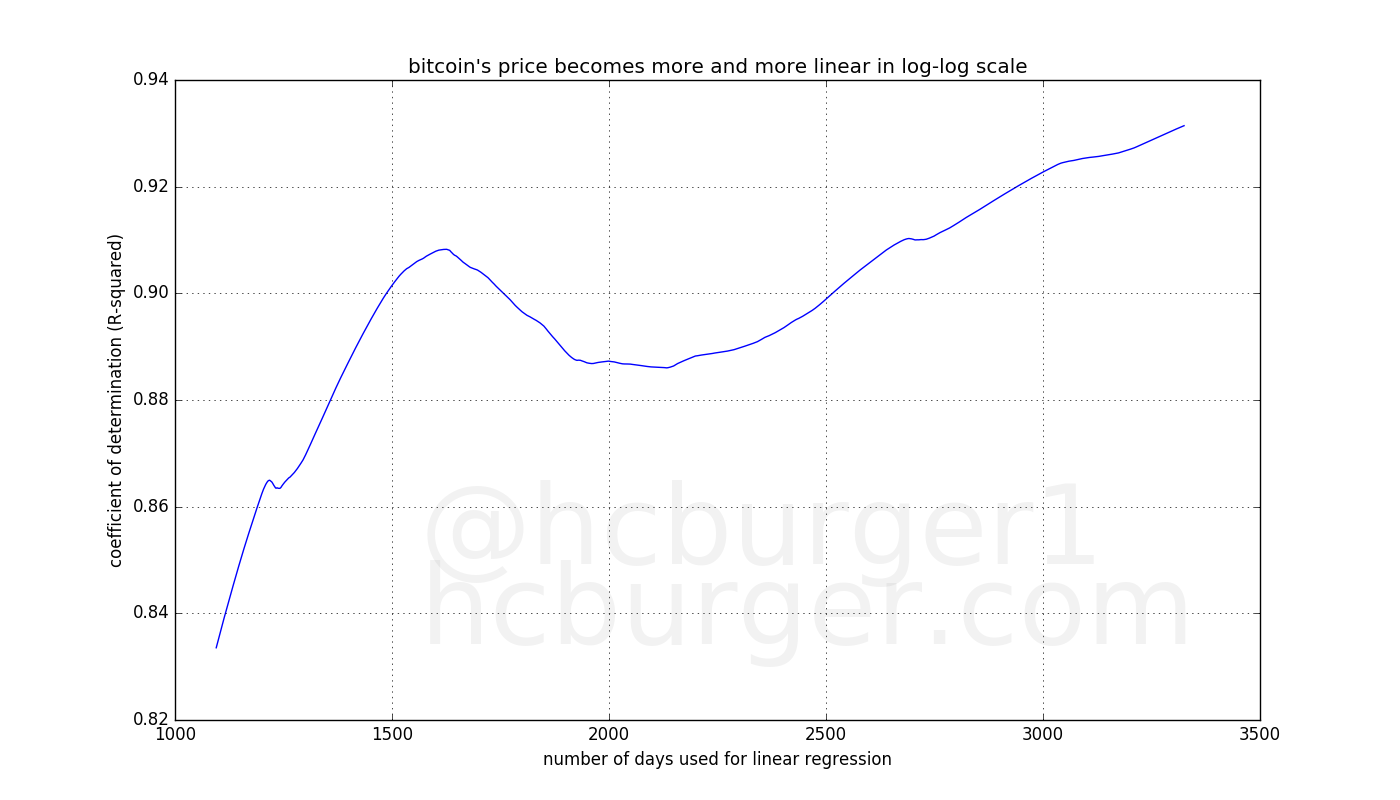

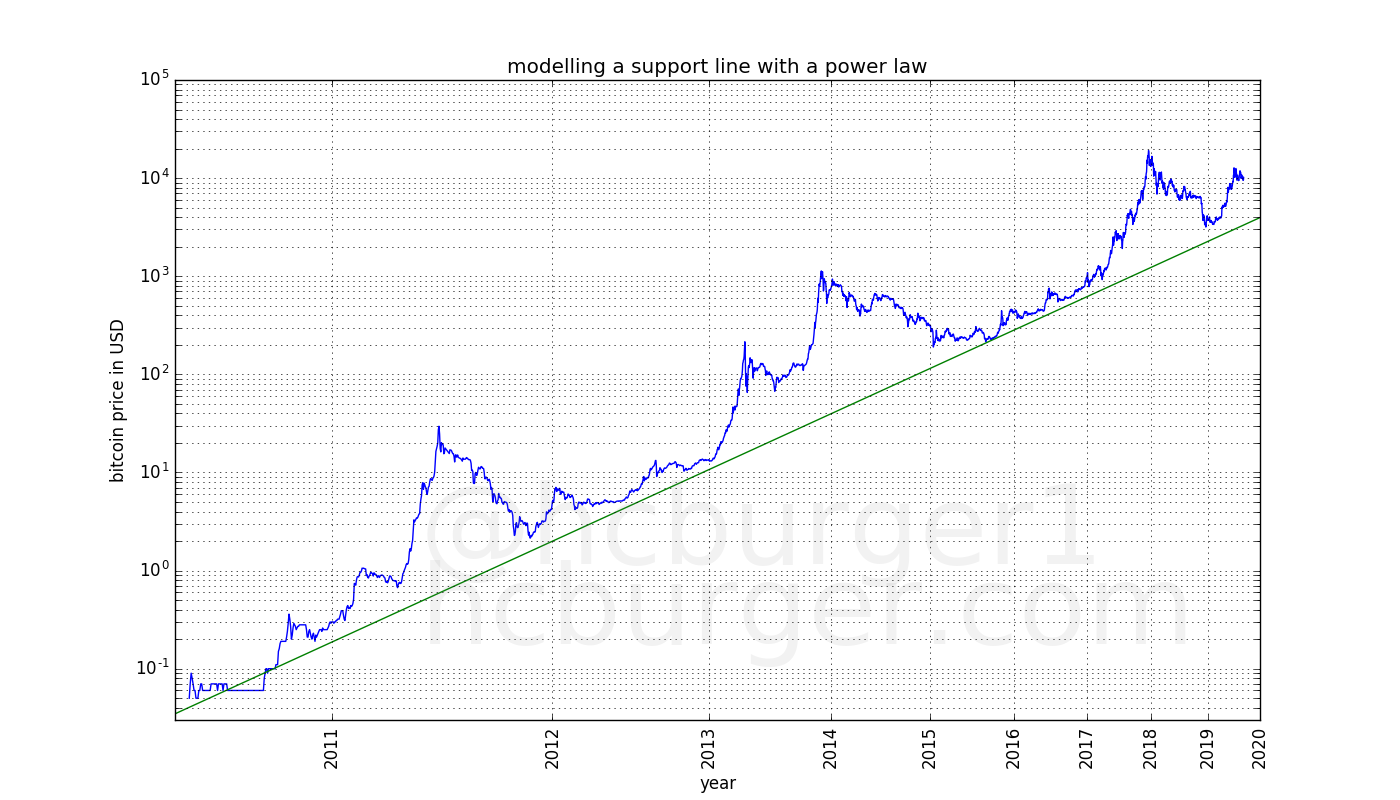

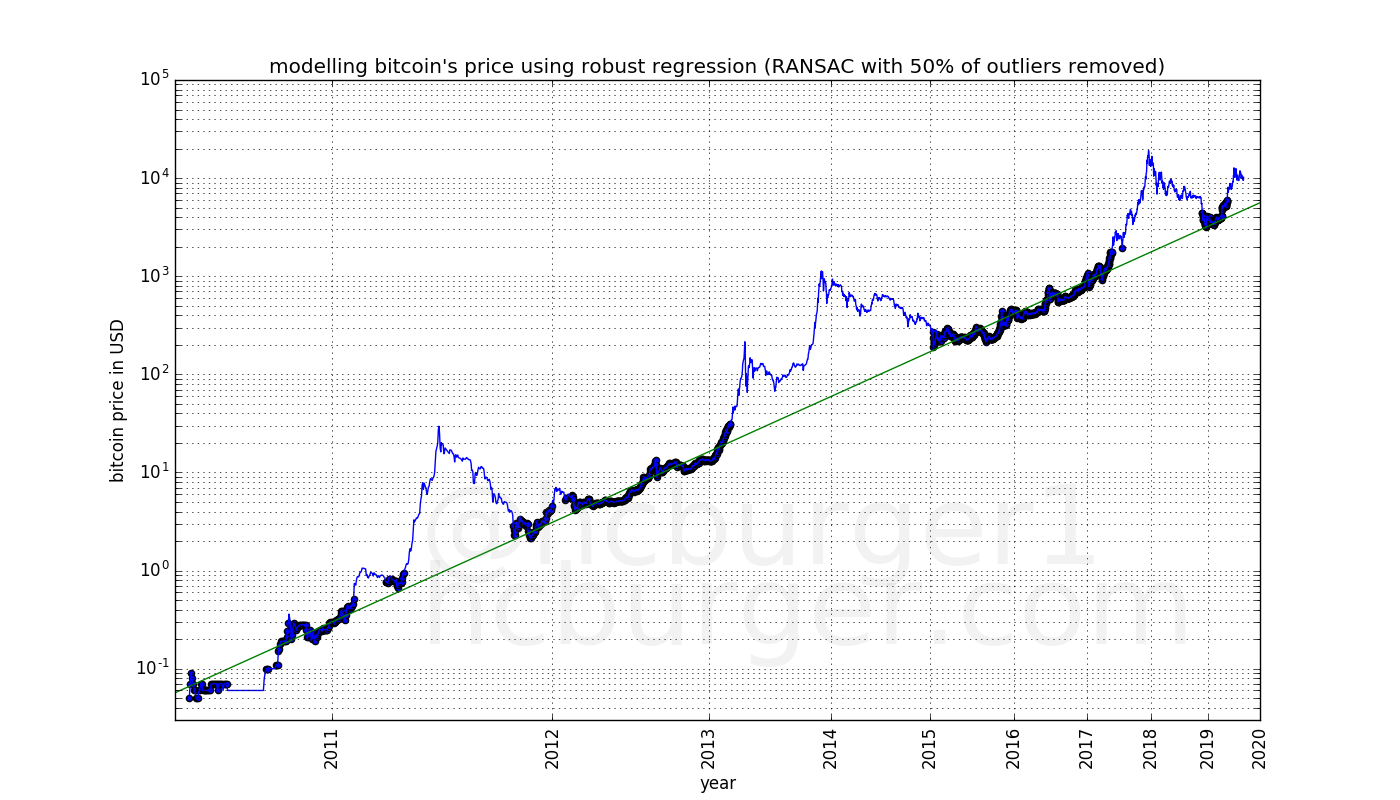

Примечание: мы получаем степенной закон, который является нелинейным, потому что мы произвели линейную регрессию в логарифмических условиях. Визуально эти подобранные данные работают очень хорошо. Так происходит вплоть до периода появления первых цен листинга на биржах. Интересно, что пост на Reddit был написан около года назад, а результаты все еще удивительно схожи. Кроме того, коэффициент детерминации (или коэффициент смешанной корреляции) по-прежнему высок: 0,93139763. Это еще один признак того, что модель работает. Мы можем проанализировать, как коэффициент детерминации изменялся. Удивительно, но предложенные параметры с течением времени все лучше подходят для модели:  Степенной закон все лучше и лучше объясняет динамику цены BTC Ось X представляет количество точек данных (в нашем случае, это количество дней), используемых для модели линейной регрессии, тогда как ось Y отражает уровень соответствия [чем выше, тем более эффективно работает предложенная модель]. Итог: цена Биткоина все больше соответствует степенному закону. Давайте еще «поиграем» с цифрами. Если мы снизим предложенные параметры (но не будем изменять наклон), то определим линию поддержки, которая, как кажется, эффективно работает: за исключением одного случая в 2010 году, цена никогда не пробивала эту линию:  Поддержка цены Биткоина согласно степенному закону Кажется, это фундаментальный уровень поддержки цены Биткоина, которая исторически следует предложенному степенному закону. Мы также можем реализовать линейную регрессию с учетом трех ценовых пиков, достигнутых в 2011, 2013 и 2017 годах. Примечательно, что эти данные согласуются очень хорошо: все три точки данных удивительно близки к полученной линии:  Рекордные максимумы Биткоина следуют предложенному степенному закону Похоже, что ценовые пики также следуют предложенному степенному закону. Если следующий максимум также будет соответствовать этому степенному закону, то новая максимальная цена будет лежать на этой линии. Наклон в этом экспоненциальном законе равен 5,02927337, тогда как первоначальный подбор по всем параметрам дал нам несколько больший уклон в 5,84509376. Это свидетельствует об относительном «укрощении» бычьих периодов в истории BTC в сравнении с общей линией тренда [то есть бычьи всплески становятся не такими «дикими» относительно общего тренда]. Возможно, это ожидаемо: по мере того, так как рынок развивается и эволюционирует, а биржевые стаканы становятся глубже, следует ожидать снижения волатильности. Теперь у нас есть две линии экспоненциальных законов, между которыми движется цена BTC: нижняя линия поддержки и верхняя линия, определяемая тремя рекордными пиками. Теперь давайте рассмотрим, какие точки данных лучше всего соответствуют модели. Мы будем использовать случайную консенсусную выборку или RANSAC, который является итеративным методом удаления неподходящих данных (шумов или выбросов):

Этот график показывает результат:  Удаление бычьих периодов с помощью RANSAC Точки данных, выбранные RANSAC, выделены на этом графике. Кажется, что образовалось две группы точек данных:

Как итог, как кажется, цена Биткоина изменяется в двух режимах:

Примечательно, что цена равное количество времени находится в каждом из двух режимов. Наконец, давайте объединим все ранее упомянутые модели в один график:  Несколько степенных законов, наложенных график цены Биткоина

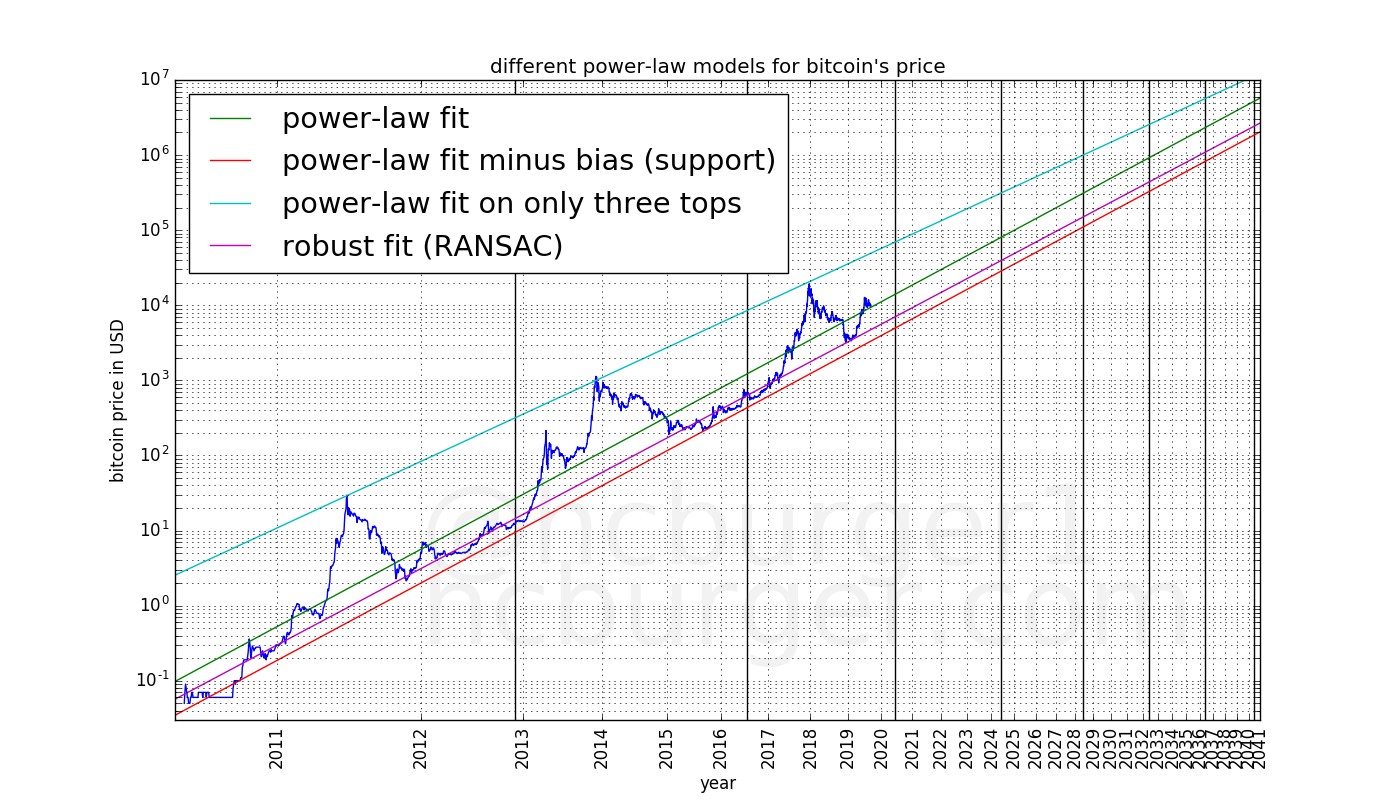

Мы видим, что модели, использующие все данные и результаты RANSAC, имеют очень похожий наклон, но немного отклонены друг от друга. Это связано с тем, что в основном метод RANSAC выбросил цены бычьего рынка. Модельные прогнозы цены БиткоинаТеперь у нас есть различные модели, чтобы прогнозировать будущую цену Биткоина. Все, что нам нужно сделать, это расширить график:  Прогнозная цена Биткоина по экспоненциальному закону Модель прогнозирует, что цена будет изменяться между красной линией поддержки и голубой верхней линией. Фиолетовая линия RANSAC определяет центральный уровень «нормального режима» цены. Два прошедших халвинга, а также предполагаемые будущие халвинги отмечены черными вертикальными линиями. Далее можно разделить этот ценовой коридор на два уровня, один соответствует «нормальному режиму», а другой соответствует «бычьему режиму». К данному моменту цена половину времени находилась в нижней полосе «нормального режима», а остальное время - в верхней полосе «бычьего режима».  Динамика цены Биткоина согласно экспоненциальному закону Интерпретации предложенной модели прогнозирования цены БиткоинаЭта степенная модель прогнозирует продолжение, но замедление роста цены Биткоина. Также прогнозируется снижение волатильности, которая все-таки будет оставаться относительно большой и в будущем. Цена не достигнет Эти прогнозы кажутся чем-то средним по сравнению с другими бычьими прогнозами. Например, согласно этой модели, знаменитый прогноз МакАфи слишком оптимистичен. Сочетание фактов того, что ценовой коридор остается довольно широким, но темпы роста замедляются, означает, что неудачливым инвесторам придется ждать дольше и дольше, прежде чем их первоначальные инвестиции окупятся с лихвой. Например: инвесторам, которые купили Биткоин на пике пузыря в 2011 году, оставалось ждать всего около двух лет до 2013 года, чтобы цена BTC восстановилась до нужного уровня. Однако инвесторам, которые купили актив на пике пузыря 2013 года, пришлось подождать около четырех лет, до 2017 года, прежде чем цена расположилась выше. Согласно модели, ценовой уровень, достигнутый на пике пузыря 2017 года, может быть не достигнут до конца 2023 года (всего около шести лет). До сих пор в течение каждого четырехлетнего периода халвинга формировался пузырь, в ходе которого цена предыдущего периода была превышена ценой следующего периода. Ввиду вышеупомянутой теории замедления роста и величины ширины коридора, нет гарантий, что в будущем этот тренд будет повторяться. В качестве примера, модель допускает следующие варианты:

Почему Биткоин следует степенному закону и стоит ли ждать продолжения этого тренда? Теория, что Биткоин следует степенному закону, по общему признанию, работает для решения конкретных задач при определенных допущениях. В конце концов, существуют и другие факторы, помимо времени, которые должны влиять на цену BTC, такие, например, как дефицит. Тем не менее, дефицит актива запрограммирован и, следовательно, также зависит от времени. Поэтому не исключено, что такая простая модель, основанная на временной шкале, сохранит свою актуальность и в будущем. Тот факт, что с течением времени соответствие становится все более сильным, указывает на то, что такая модель действительно может работать. ВыводыВ этой статье представлены простые уравнения для моделирования цены Биткоина. Примечательно, что уравнения 1. простые и 2. используют время как единственную переменную, но эффективны в долгосрочном периоде. Эта модель не прогнозирует формирование бычьих рынков, которые периодически проявляются в индустрии. Тем не менее, ожидается, что следующие бычьи рынки попадут в коридор, определяемый этой моделью. Примечание: в последствии автор статьи предложит еще одну статью, в которой рассмотрит возможности использования модели для определения выгодных точек входа и выхода с рынка. Если вам была полезной и интересной первая часть, пишите комментарии и делитесь этой статьей в соцсетях. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов4 448 просмотров Читайте также

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы -41% Октябрь 2025 2 Сделки 0% Профит 41% Стопы -32% Март 2025 2 Сделки 0% Профит 32% Стопы -8% Февраль 2025 2 Сделки 0% Профит 8% Стопы Последние сделки

Подписывайтесь

|

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2025

МакАфи не отказывается от своего прогноза: цена BTC в 2020 году достигнет 1 миллиона долларов

МакАфи не отказывается от своего прогноза: цена BTC в 2020 году достигнет 1 миллиона долларов Причина происходящего на крипторынке - мнение экспертов

Причина происходящего на крипторынке - мнение экспертов Крупные инвесторы не боятся снижения цены BTC. Крипто валюта неизбежно заменит фиатную

Крупные инвесторы не боятся снижения цены BTC. Крипто валюта неизбежно заменит фиатную Цена Биткоина $40 000 к концу 2018 года

Цена Биткоина $40 000 к концу 2018 года Артур Хейс прогнозирует еще одну волну падения крипторынка

Артур Хейс прогнозирует еще одну волну падения крипторынка