|

Разделы

Сейчас обсуждают

Что делают киты

|

Анализ поведения майнеров, долгосрочных и краткосрочных держателей BTC: кто готовится к распродаже?

10 мар 2021 15:10:41

Аналитика

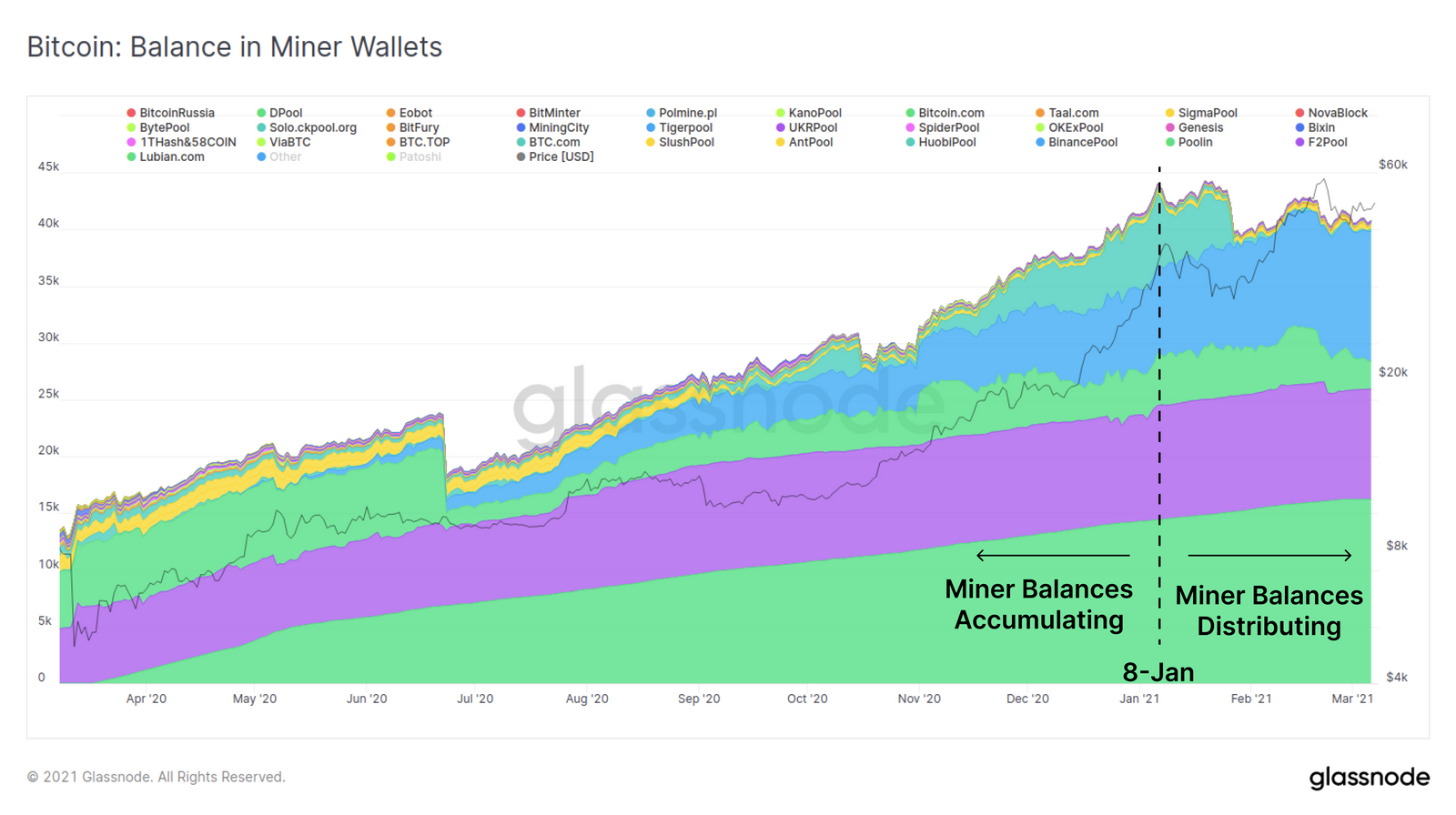

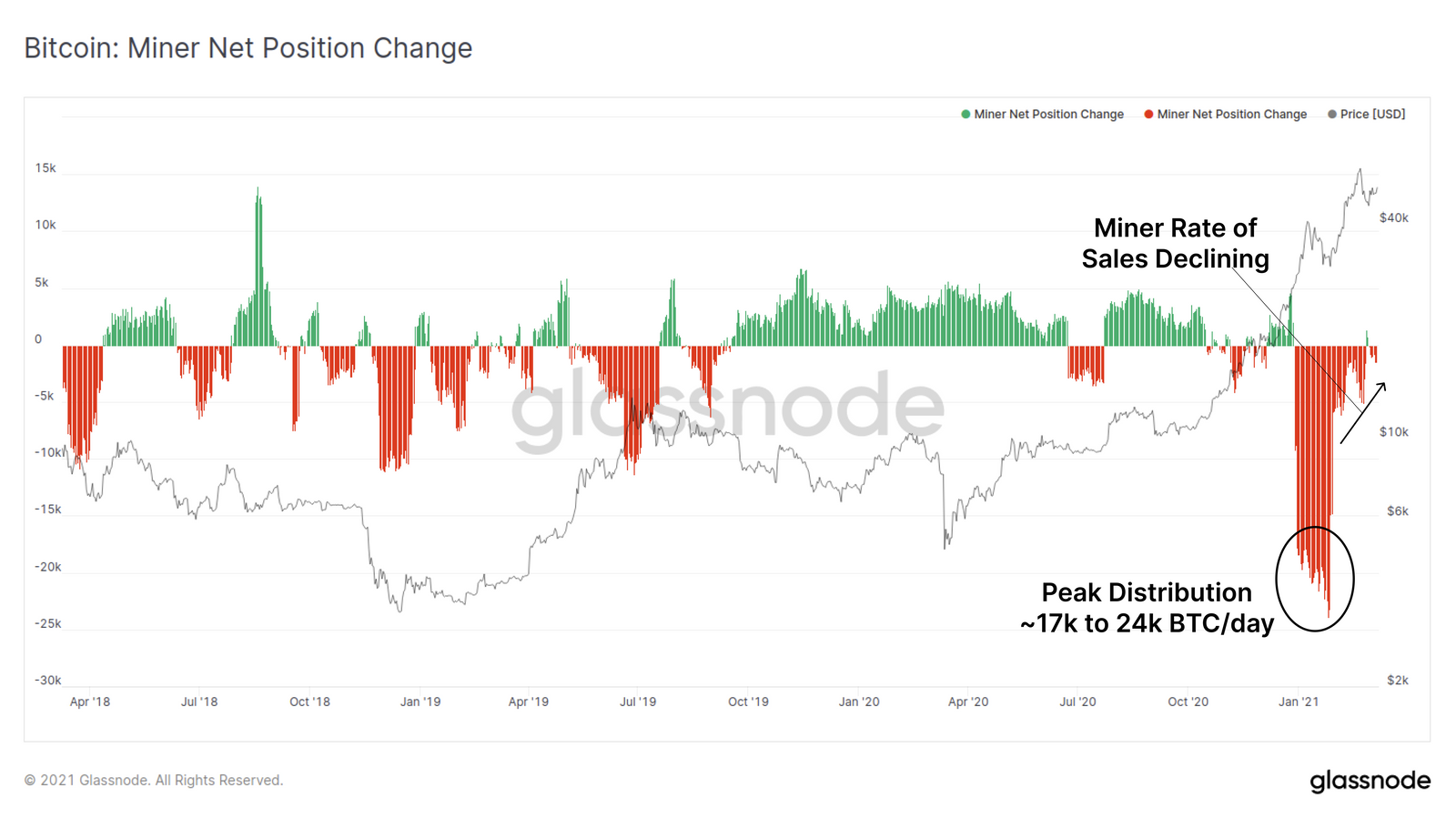

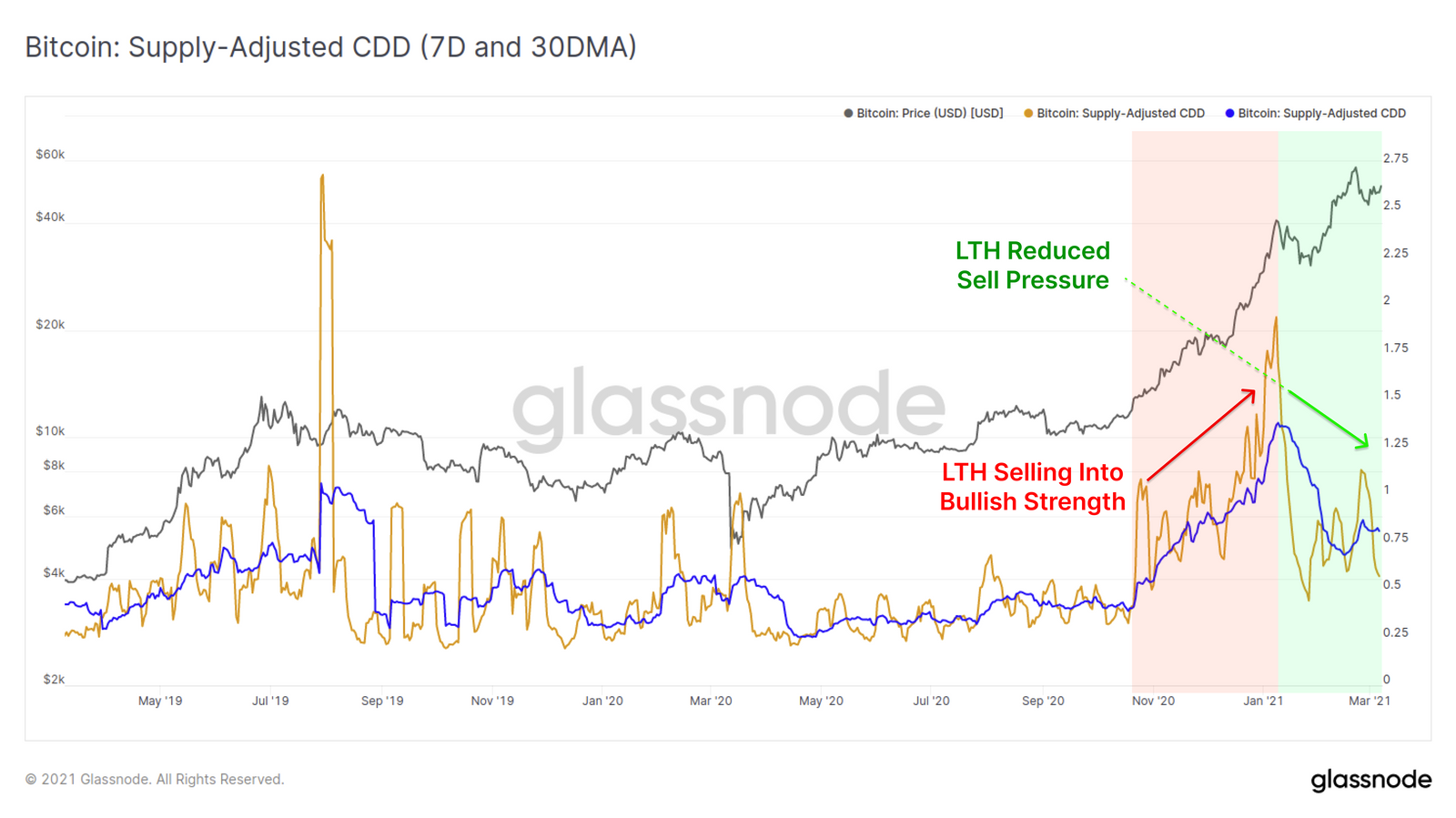

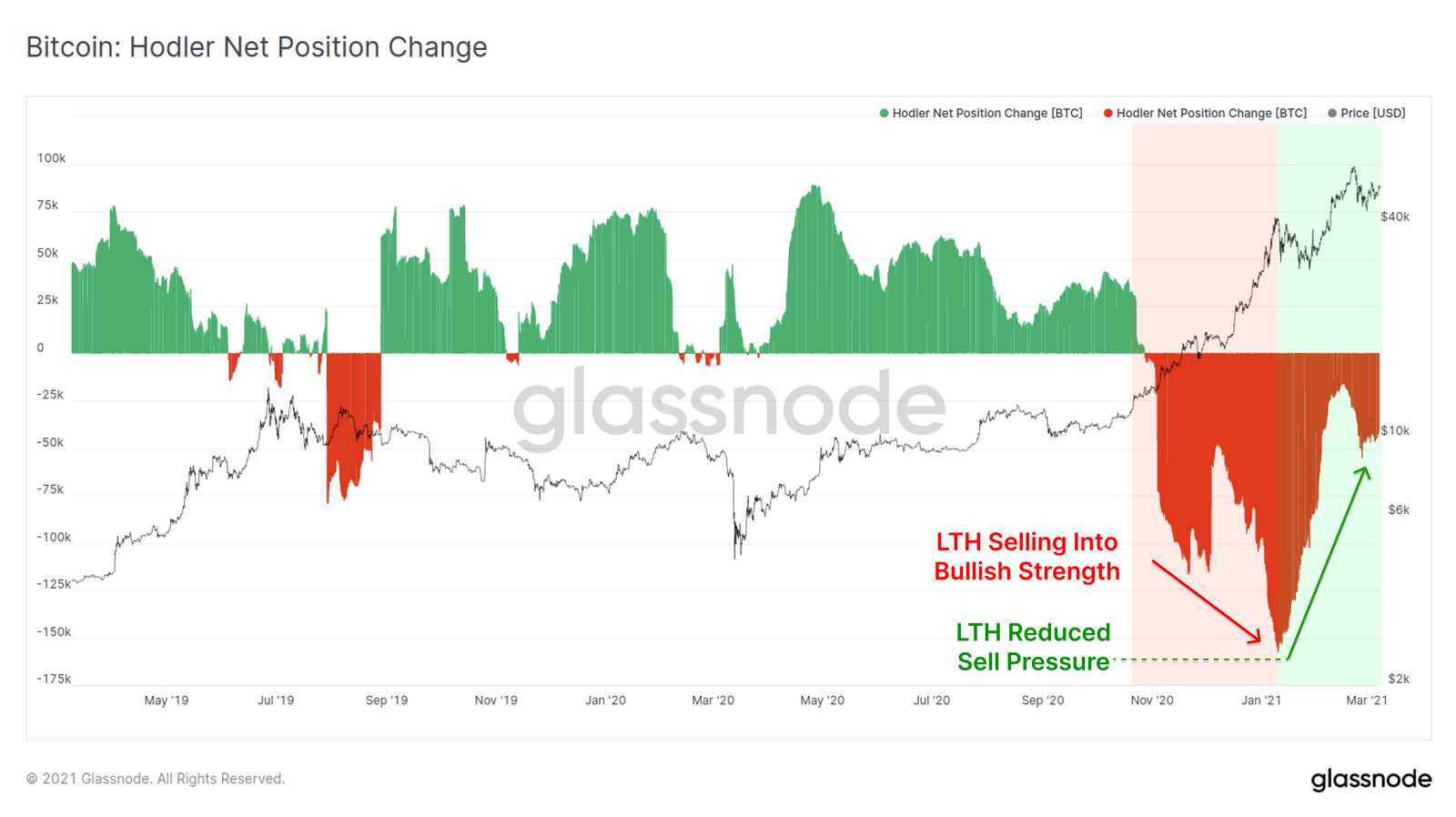

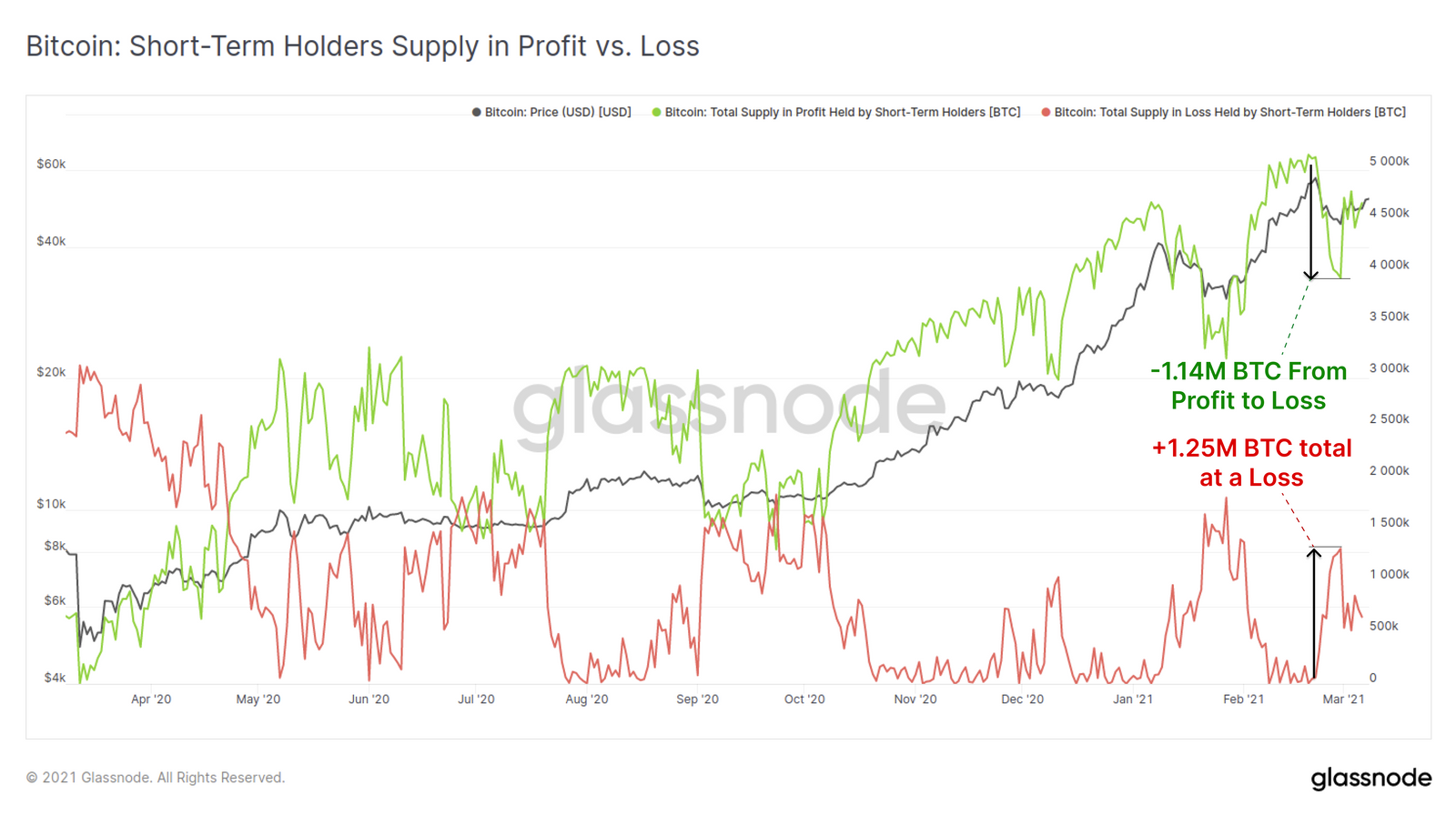

Представляем перевод аналитической статьи Glassnode, в которой исследуются тенденции поведения основных участников рынка.  Отчет Glassnode: анализ поведения майнеров, долгосрочных и краткосрочных держателей BTC Примечательно, что в период консолидации между ценовым максимумом 52420$ и минимумом в 46561$ покупатели сохранили поддержку 45000$, которую известный аналитик Вилли Ву отметил в качестве ключевой. Тренд доходности 10-летних казначейских облигаций США держал рынки в напряжении: доходность выросла на 10,7%, завершив неделю на 52-недельном максимуме 1,566%. Рынок акций продемонстрировал ответную слабость: индексы S&P500 и NASDAQ100 упали на 5% и 8% в течение всего одного дня, а золото обесценилось до 38-недельного минимума 1730$. Как вели себя ключевые игроки рынка – майнеры, краткосрочные и долгосрочные HOLDеры – в период последней консолидации? Позиции майнеровМайнеры являются чрезвычайно бычьими участниками рынка, так как они изначально вкладывают огромные средства в оборудование и обслуживание своих ферм. При этом они остаются «принудительными» продавцами BTC (для покрытия текущих капитальных и операционных затрат). Если проанализировать баланс кошельков майнеров, то можно увидеть, что до начала января 2021 года эти участники рынка находились в режиме накопления. В 2021 году происходит распределение со стороны майнеров, однако этот процесс не настолько масштабен, как предшествующая фаза накопления. Обратите внимание, что показанные ниже балансы майнеров относятся к тем субъектам, которые аналитики Glassnode смогли идентифицировать и сгруппировать в кластеры (сделано для наглядной визуализации текущей тенденции). Есть еще один большой пул неизвестных майнеров («other»).  График балансов майнеров Метрика «Изменение позиции майнеров» (Miner Net Position Change) учитывает все балансы вновь добытых монет и, таким образом, дает общее представление о ситуации в секторе майнинга. На графике ниже виден пик распределения, достигнутый в течение января (негативное изменение позиции майнеров от Однако в течение февраля темпы продаж майнеров снижаются (отмечено стрелкой на графике ниже), и к сегодняшнему дню эта динамика стала почти нейтральной. Несмотря на то, что вновь добытые монеты представляют собой лишь небольшую часть дневного объема торговли, похоже, что даже майнеры возвращаются к нейтральной позиции с перспективой повторного накопления.  График изменения чистой позиции майнеров Позиции долгосрочных HODLеровДолгосрочные держатели (LTH) – это те инвесторы, которые хранят монеты старше 155 дней и / или выводит монеты в кошельки, соответствующие характеристикам холодного хранения или долгосрочного HODLера. При анализе метрик блокчейна необходимо делать предположения относительно поведения и стимулов различных субъектов. Что касается LTH, обычно предполагается, что эти игроки рынка понимают суть Биткоина и уверенны в его будущем. Таким образом, их резервы зачастую увеличиваются на медвежьих рынках, бездействуют в течение длительных периодов времени и снова проявляют активность во время развития бычьих трендов, когда происходит фиксация прибыли. Скорректированный показатель Coin Days Destroyed (CDD) отлично подходит для отслеживания тенденций поведения LTH. Чем дольше монета «бездействует», тем больше «монетных дней» накапливает метрика. Чем больше старых монет тратится, тем больше монетодней уничтожается, и показатель CDD растет.  3-дневная (желтая лини) и 30-дневная (синяя) Coin Days Destroyed (CDD) На приведенном выше графике показано, что долгосрочные держатели действительно начали тратить свои монеты в период с октября 2020 года по 8 января 2021 года (CDD имеет тенденцию к росту). Однако с 8 января процесс распределения замедлился. И 7-дневная, и 30-дневная скользящие средние CDD вернулись к уровням, которые считаются повышенными, но не исключительными для ранних бычьих и даже медвежьих рынков. Этот показатель указывает на то, что, как и майнеры, LTH фиксируют прибыль, но не спешат к выходу с рынка. Чтобы проверить это предположение, можно оценить чистое изменение баланса долгосрочных держателей. Этот график отражает идентичную динамику, что и показатели майнеров: пик распределения пришелся на период с конца 2020 года до начала января 2021 года, а затем этот процесс ослабился. Долгосрочные держатели по-прежнему распределяют (продают) активы с темпом около 44,5 тысяч BTC в день, однако это менее ~5% дневного объема торгов на фьючерсном рынке.  График изменения чистой позиции долгосрочных держателей BTC Позиции краткосрочных держателей BTCИ наконец, необходимо изучить поведение краткосрочных держателей (STH), которые классифицируются как владельцы относительно молодых монет (возрастом <155 дней). STH обычно генерируют большую часть ежедневной внутрицепной активности. При анализе блокчейн метрик предполагается, что STH — это временные пользователи, спекулянты и внутридневные трейдеры, которые более чувствительны к волатильности цены актива. Для начала будет рассмотрено соотношение объема «прибыльных» (молодые монеты в последний раз перемещались в блокчейне по более низким ценам, зеленый тренд на графике ниже) и «убыточных» (красный тренд) активов STH. Во время ралли к текущему ATH выше 58000$ на кошельках краткосрочных держателей находилось более 5,12 миллиона «прибыльных» BTC. В ходе коррекции цена упала до минимума 43300$, и более 1,14 миллиона из этих BTC оказались «убыточными», а дополнительные 0,112 миллиона BTC были куплены на старте коррекции (а затем стали «убыточными»). Это говорит о том, что в последние две недели от LTH к STH было переведено около 112 тысяч монет, а краткосрочные инвесторы накопили 1,25 миллиона BTC по ценам выше 45000$:  «Прибыльный» и «убыточный» объем предложения у краткосрочных держателей Соотношение прибыли и убытков (SOPR) краткосрочных держателей подкрепляет эти тенденции. Этот показатель отражает, насколько прибыльными (или убыточными) были все потраченные UTXO, относящиеся к STH, в определенный день. Напоминаем:

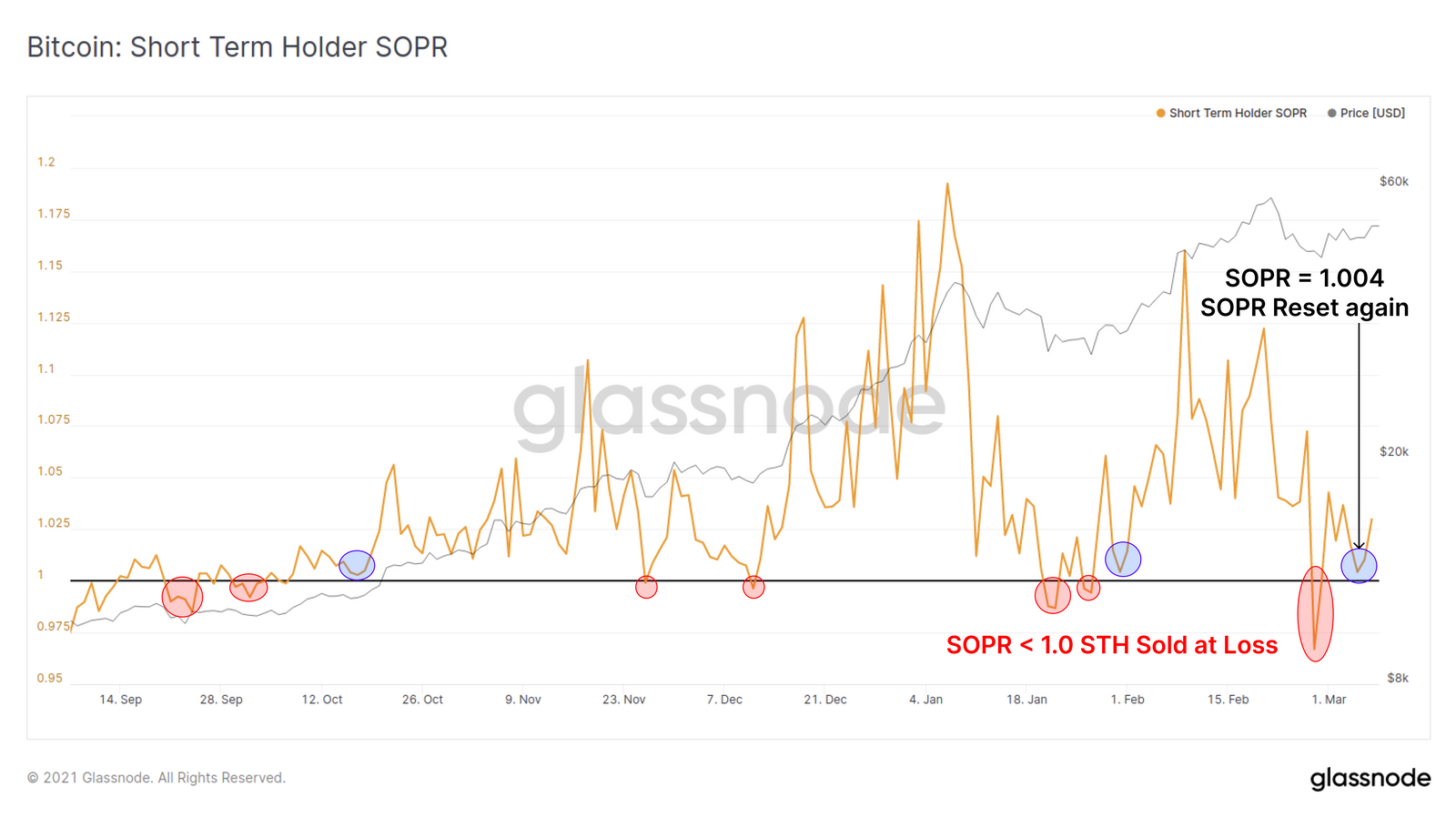

На предшествующей неделе общий SOPR упал ниже 1,0, и было предположено, что это первый сигнал фиксации убытков новых розничных инвесторов. На прошлой неделе был зафиксирован откат SOPR-STH к уровню чуть выше 1,0, несмотря на боковую консолидацию цены. Это повторное «аннулирование» SOPR является полезным, поскольку представляет собой очередную проверку уверенности STH в стратегии «выкупай на падении». Предыдущие случаи аналогичного тестирования SOPR после падения ниже 1,0 обычно сигнализировали об ослаблении нисходящей коррекции, и в текущем бычьем цикле за ними следовал восходящий импульс.  График STH-SOPR Главные выводыПодобный анализ — это обычный рабочий процесс аналитиков Glassnode для оценки настроений и поведения различных участников сети в рамках набора поведенческих предположений. Чтобы максимизировать ценность информации и сделать правильный вывод, важно получить подтверждения нескольких показателей. Итак, какие выводы можно сделать исходя из приведенных метрик:

Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов1 480 просмотров Читайте также Еженедельный отчет Glassnode: активность старых монет BTC и реакция рынка на «Свечу Илона»Биткоин новости Еженедельный отчет Glassnode: активность старых монет BTC и реакция рынка на «Свечу Илона»Биткоин новости Еженедельный отчет Glassnode: майнеры ETH получают рекордную прибыль, майнеры BTC распродают активыКриптовалюты Еженедельный отчет Glassnode: майнеры ETH получают рекордную прибыль, майнеры BTC распродают активыКриптовалюты

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

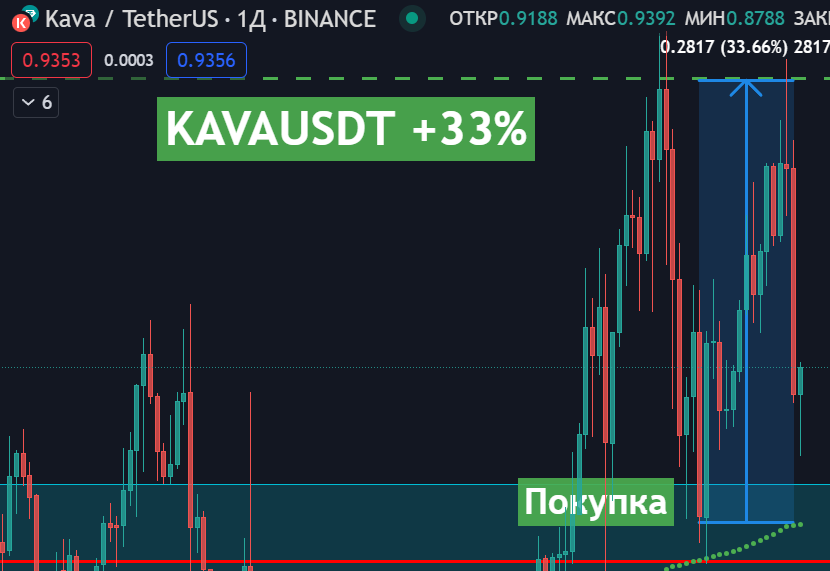

Наши сигналы +533% Апрель 2024 4 Сделки 533% Профит 0% Стопы +1924% Март 2024 4 Сделки 1924% Профит 0% Стопы +280% Февраль 2024 1 Сделки 280% Профит 0% Стопы Последние сделки

Подписывайтесь

|

Биткоин готовится к новому падению?

Геополитические потрясения, проблемы в мировых экономиках и отток средств из биткоин-ETF оказывают понижательное давление на цену BTC. |

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2024

Отчет Glassnode: майнеры и HODLеры, владеющие BTC с 2016 года, не хотят продавать свои монеты

Отчет Glassnode: майнеры и HODLеры, владеющие BTC с 2016 года, не хотят продавать свои монеты Майнинг пулы Bitmain контролируют более 40% хешрейта BTC. Возможна ли атака 51%?

Майнинг пулы Bitmain контролируют более 40% хешрейта BTC. Возможна ли атака 51%? Комания Samsung будет выпускать майнинг оборудование

Комания Samsung будет выпускать майнинг оборудование