|

Разделы

Сейчас обсуждают

Что делают киты

|

Топ-трейдеры решили шортить Ethereum на уровне ATH: на рынке появились медвежьи сигналы

20 янв 2021 10:55:16

Эфириум новости

В последнюю неделю тренд ETH был завораживающим: цена ETH выросла с минимума 11 января 905$ до нового исторического максимума 1440$ к 19 января.  Топ-трейдеры решили шортить Ethereum на уровне ATH: на рынке деривативов появились медвежьи сигналы По мнению аналитиков, основными поддерживающими факторами роста ETH являлись:

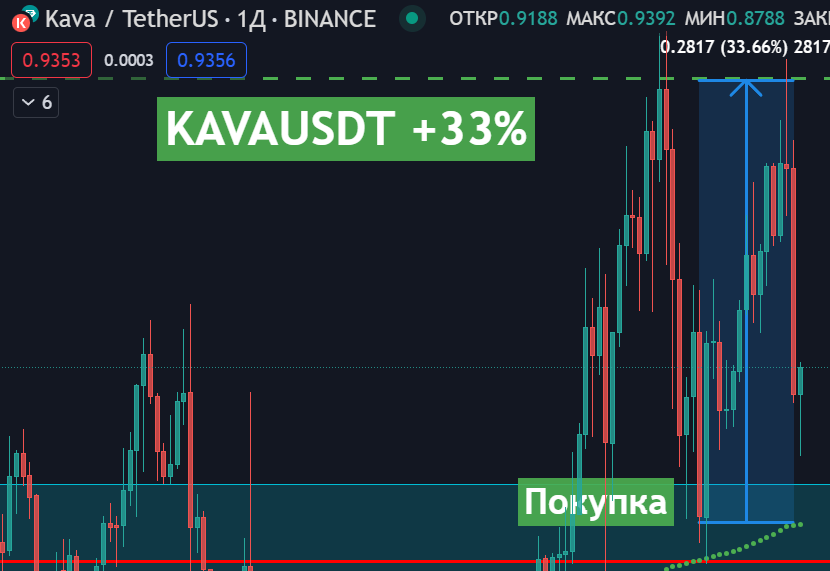

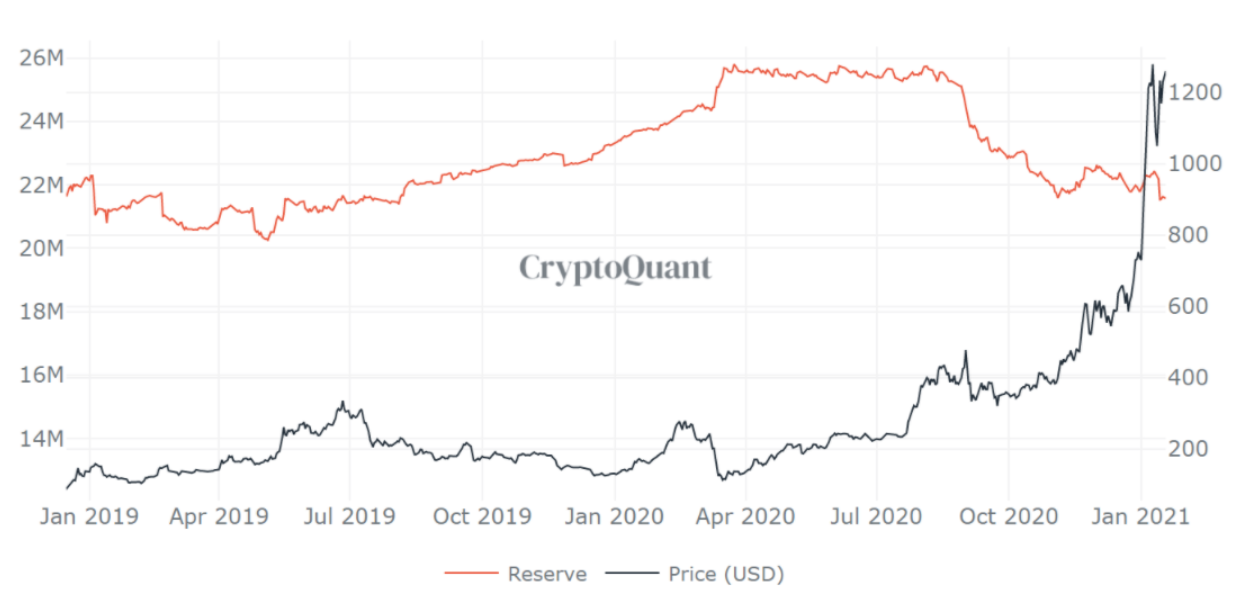

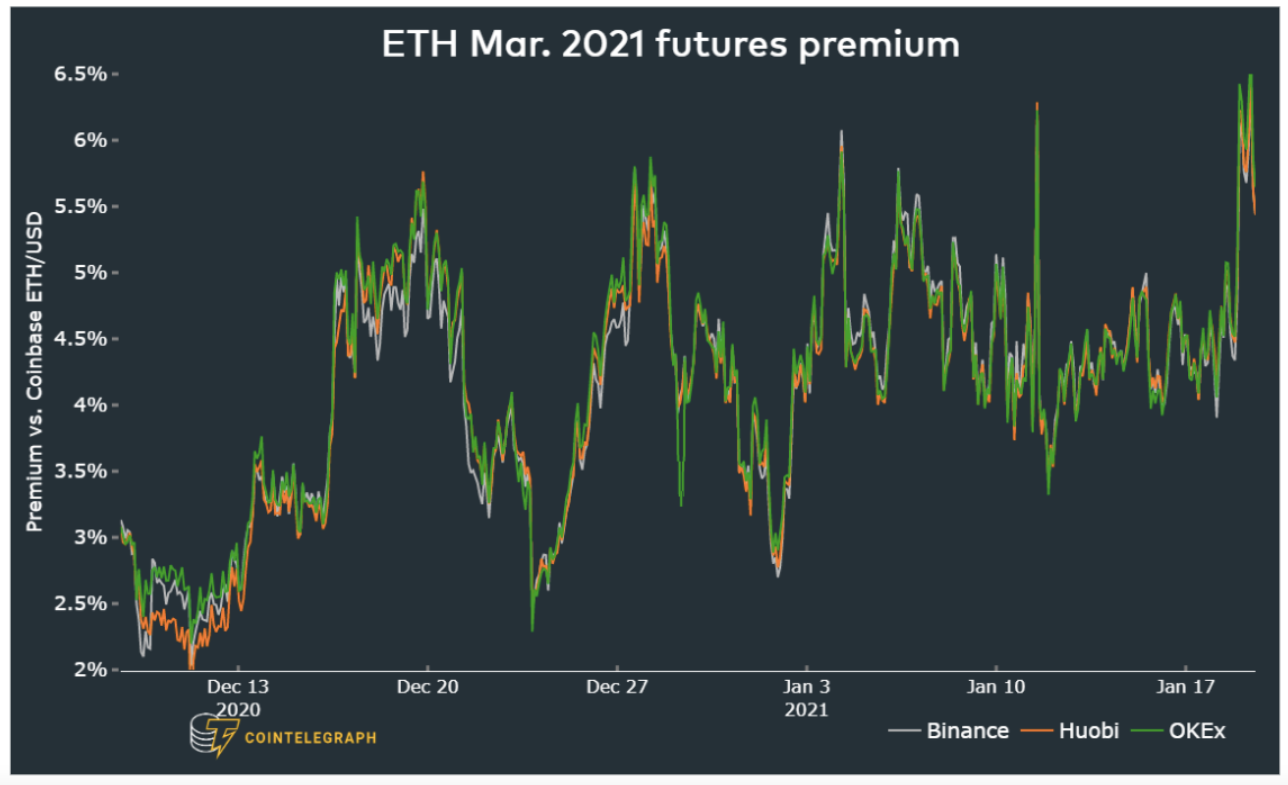

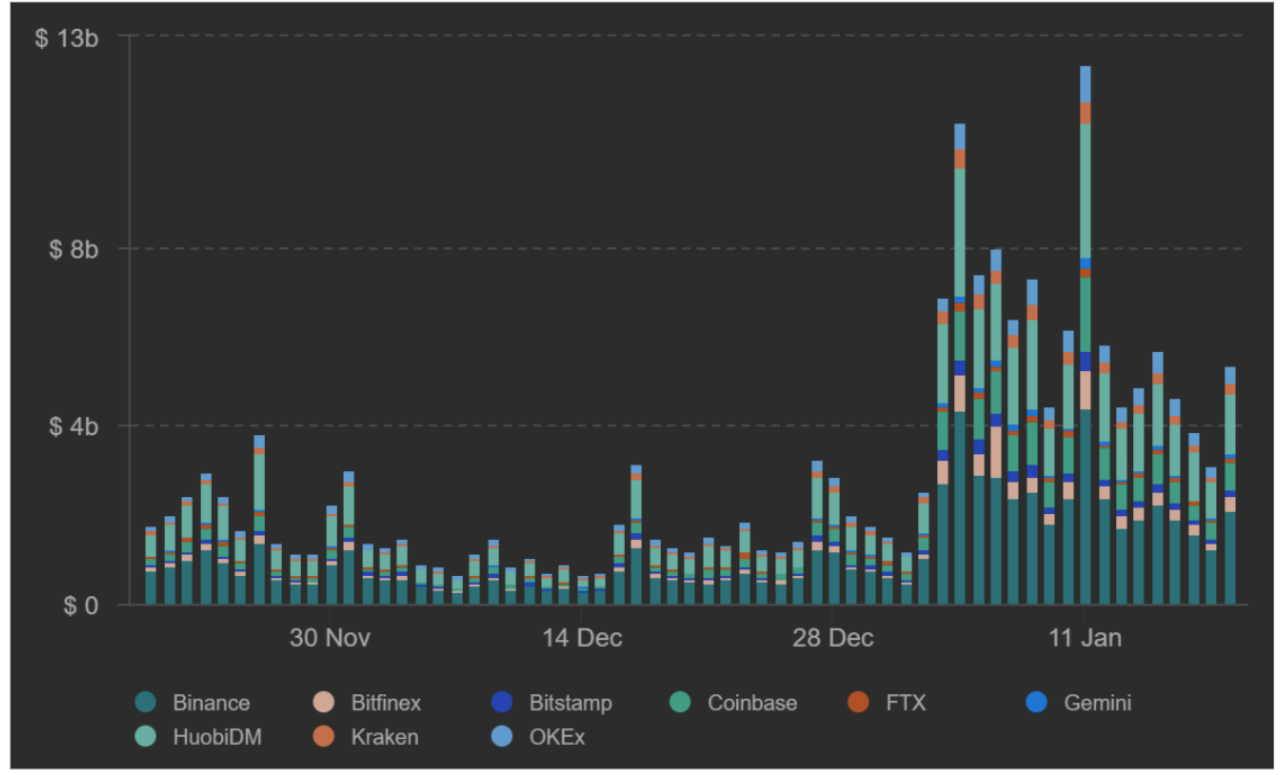

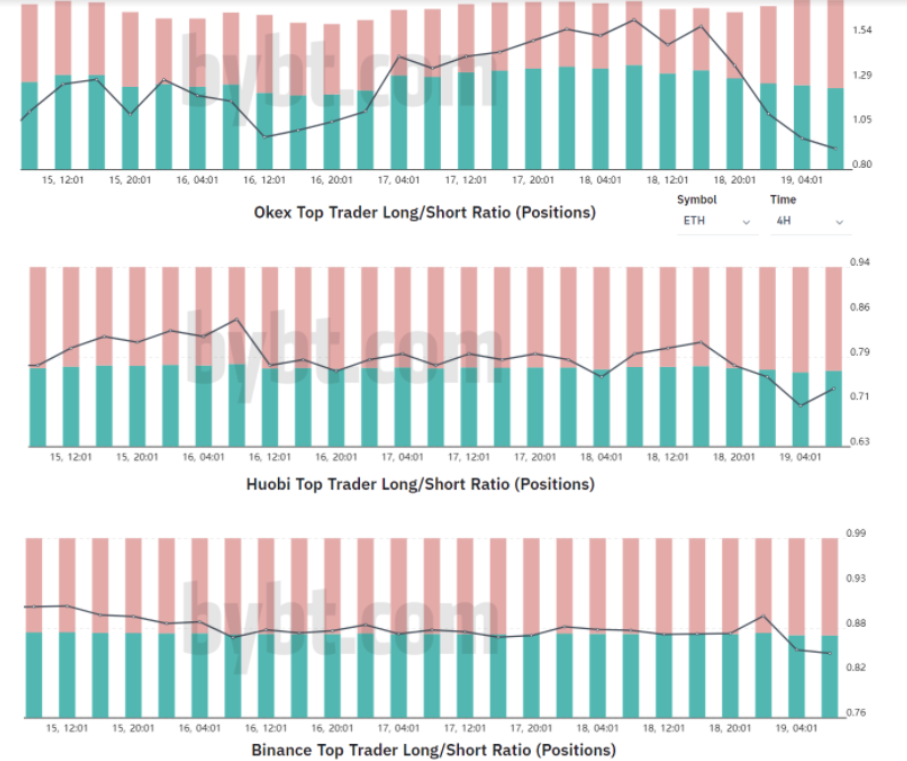

Тем не менее, последний этап роста ETH 19 января характеризовался несколько иными тенденциями в отличие от предыдущих прорывов: на этот раз на рынке деривативов очень активно использовалось кредитное плечо, а ведущие трейдеры на крупнейших биржах открывали шорты по ETH.  4-часовой график ETH/USD Стоит отметить, что через 9 дней после достижения многолетнего максимума на уровне 1350$ цена ETH скорректировалась на 33%, поэтому ведущие трейдеры могли открывать короткие позиции в ожидании повторения этого сценария. При этом резервы альткоина на централизованных биржах достигли самого низкого уровня с августа 2019 года.  Резервы ETH на биржах С августа 2020 года наметилась четкая тенденция по выводу средств на внешние кошельки. Эта статистика соотносится с проявлением активности инвесторов в секторе DeFi, то есть участники рынка предпочли использовать возможности для получения прибыли вне централизованных бирж. Фьючерсная премия стремительно вырослаОценивая, насколько дороже фьючерсы по сравнению с обычным спотовым курсом, трейдер может определить настроения профессиональных трейдеров. Как правило, 3-месячные фьючерсы должны торговаться с годовой премией 6%-20% по сравнению с обычным спотовым курсом. Когда эта надбавка исчезает и становится отрицательной — это тревожный сигнал. С другой стороны, показатель выше 20% сигнализирует о чрезмерном леверидже, используемом покупателями. Это формирует условия для масштабных ликвидаций и, в конечном итоге, падения рынка.  Премия по мартовскому фьючерсу ETH Согласно приведенному графику, в последние четыре недели индикатор колебался от 3,5% до 5,5%, что соответствует умеренно бычьему уровню 19% в годовом исчислении. Между тем, недавний пик в 6,5% подразумевает 29% премии в годовом исчислении – это тревожный сигнал. Перекупленность на рынке деривативов следует рассматривать как желтый флаг, хотя поддержание этого состояния в течение краткосрочных периодов является нормальным явлением. Трейдеры могли на некоторое время превысить обычный уровень кредитного плеча во время ралли, но также выкупить базовый актив (ETH), чтобы скорректировать риск. Произошло ли это в данном случае? Следующие 48 часов определят, является ли резкий рост фьючерсной премии красным флагом. Спотовый объем достиг пика, но остается высокимВ дополнение к мониторингу фьючерсных контрактов опытные трейдеры также отслеживают объемы на спотовом рынке. Обычно низкие объемы отражают отсутствие уверенности. Поэтому значительные изменения цены должны подтверждаться высокими объемами торгов.  v На этой неделе средний дневной объем составил 4,7 миллиарда долларов, и хотя этот показатель далек от рекордного максимума в 12,3 миллиарда долларов, зафиксированного 11 января, он все же на 160% выше декабрьского уровня. Даже несмотря на падение объема, активная торговля при установлении ценового пика является положительным индикатором. Топ-трейдеры решили шортить Ethereum на уровне ATHЧистая позиция трейдеров позволяет определить, к какому сценарию склоняются профессиональные – бычьему или медвежьему. При этом в методиках вычисления этих показателей на различных биржах существуют расхождения, поэтому лучше анализировать динамику, а не абсолютные цифры.  Динамика соотношения лонгов/шортов топ-трейдеров На каждой из трех проанализированных бирж наблюдался уверенный прирост чистых шортов в последние 24 часа. Эта тенденция ососбенно очевидна на Прежде чем делать выводы о том, является ли актив бычьим или медвежьим, важно вспомнить, что арбитражные службы и маркет-мейкеры представляют собой большую часть топ-трейдеров на биржах. Необычно высокая фьючерсная премия побудит этих участников открывать крупные шорты по фьючерсным контрактам, одновременно покупая спотовые позиции по Ethereum. Как бы то ни было, данные рынка деривативов вызывают беспокойство, и позиция ведущих трейдеров не выглядят оптимистично. Это сигнал к тому, что инвесторам следует действовать осторожно, вместо того чтобы занимать однозначно бычью позицию только потому, что главный альткоин достиг нового исторического максимума. Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы! 0 комментов959 просмотров Читайте также

Комментарии

Только зарегистрированные пользователи могут писать комментарии. Авторизуйтесь, пожалуйста, или зарегистрируйтесь. |

Наши сигналы +533% Апрель 2024 4 Сделки 533% Профит 0% Стопы +1924% Март 2024 4 Сделки 1924% Профит 0% Стопы +280% Февраль 2024 1 Сделки 280% Профит 0% Стопы Последние сделки

Подписывайтесь

|

Майнеры могут распродать биткоины на $5 млрд. после халвинга

Продажи биткоин-майнеров могут продлиться в течение 4-6 месяцев после халвинга и составить до $5 млрд., по мнению 10x Research. |

О сайте

Технология блокчейн с каждым днем все больше проникает в нашу жизнь. Биткоины и альткоины прочно обосновались в кошельках интересующихся криптовалютой.

Блог BitStat.Top помогает следить за происходящим на крипторынке. Новости криптовалют, курсы обмена и аналитика, обзоры готовящихся ICO, проникновение блокчейн-технологии в новые отрасли. Вам нужно постоянно следить за всем этим, чтобы грамотно пристроить собственные инвестиции.

Цель блога – дать максимум подобной информации о биткоине и перспективных альткоинах, помочь заработать на них. Мы даем собственные уникальные прогнозы и сигналы для покупки криптовалют. С нами заработать может каждый!

Обратная связь

© BitStat 2017-2024

Криптовалюта Ethereum (ETH), прогноз курса на 3 недели, куда пойдет цена

Криптовалюта Ethereum (ETH), прогноз курса на 3 недели, куда пойдет цена Прогноз курса Эфириума (ETH) на 16 дней, два варианта для заработка

Прогноз курса Эфириума (ETH) на 16 дней, два варианта для заработка Ethereum может достичь 3 000$ во втором квартале этого года

Ethereum может достичь 3 000$ во втором квартале этого года Эксперт назвал последнее препятствие для Ethereum перед ростом до 3600$

Эксперт назвал последнее препятствие для Ethereum перед ростом до 3600$ Аналитик: Консолидация ETH готовит почву для потенциального прорыва к 2000$

Аналитик: Консолидация ETH готовит почву для потенциального прорыва к 2000$